FXでは、エントリーポイントと決済ポイントを明確にしなければいけません。これらを明確にするためには、「相場の流れ」や「勢力の強さ」などを把握する必要があります。そこで役に立つのが、「オシレーター系指標」です。この指標は、相場の過熱感を把握することに特化しています。そのため、うまく活用すれば一目で相場の流れや勢力の強さを把握できます。

そこで今回は、「オシレーター系指標」について詳しく説明します。概要はもちろん、実際の使い方や見るべきポイントなども説明するので参考にしてください。

オシレーター系指標とは

オシレーター系指標とは、「相場の過熱感」を分析する際に使うインジケーターのことです。現在は、買い勢力と売り勢力、どちらが優勢なのかが分かります。代表的なインジケーターの例は、「RSI」「ストキャスティクス」「サイコロジカルライン」などです。

一般的に勢力が片方に偏ると、トレンドは反転すると言われています。例えば、買い勢力の方が強いとしましょう。この場合、近いうちに上昇トレンドが弱まり、下落トレンドが発生すると予測されます。タイミングを図って売りでエントリーすれば、大きな利益が期待できるでしょう。このように、トレンドの初期を掴みやすいのはオシレーター系指標ならではの強みと言えます。

オシレーター系指標のメリット・デメリット

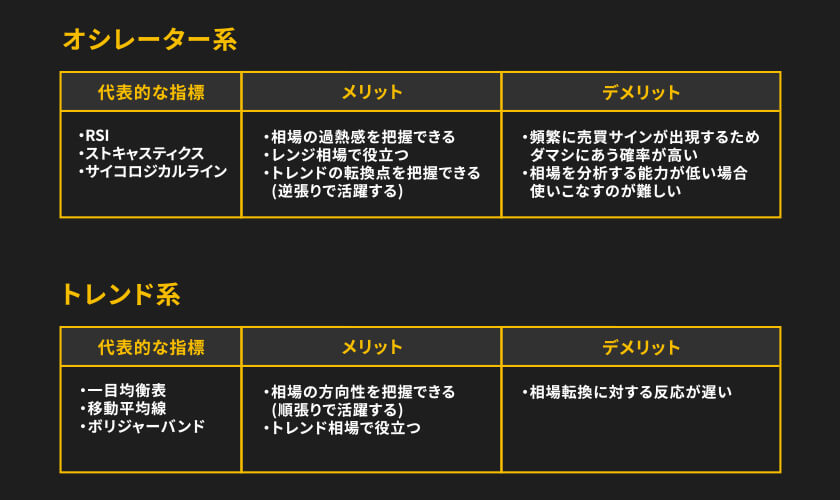

オシレーター系指標のメリット・デメリットは、以下の通りです。

| メリット | デメリット |

|---|---|

| ・相場の過熱感を把握できる ・レンジ相場で役立つ ・トレンドの転換点を把握できる(逆張りで活躍する) | ・頻繁に売買サインが出現するため、ダマシにあう確率が高い ・相場を分析する能力が低い場合、オシレーター系指標を使いこなすのが難しい |

先ほど、「一般的に勢力が片方に偏るとトレンドは反転する可能性が高い」と説明しました。そのため、オシレーター系指標は一定の価格内で推移する「レンジ相場」と相性がよい傾向にあります。反発する価格帯を確認し、オシレーター系指標で過熱感を把握すれば精度の高い取引ができるでしょう。

しかし、ダマシにあう確率が高いのがデメリットです。補助線や他のインジケーターなどと組み合わせて精度の高い相場分析をしていきましょう。

オシレーター系指標の活躍する相場

相場には、「レンジ相場」と「トレンド相場」があります。オシレーター系指標が活躍するのは、反発の多い「レンジ相場」です。レンジ相場は、時間足が短いほど発生しやすいという特徴があります。そのため、オシレーター系指標は「短期売買のレンジ相場」で最も活躍すると言えます。スキャルピングやデイトレードを専門にしている人は、ぜひ使ってみてください。

トレンド相場は反発が少ないので、オシレーター系指標とは相性がよくありません。トレンド相場と相性がよいのは、相場の流れを把握するのに特化している「トレンド系指標」です。

レンジ相場について詳しくはこちらをご参考ください。

>海外FXトレーダーなら覚えておきたいFXのレンジ相場とは?

トレンド系指標とは

トレンド系指標とは、市場の方向性を見極める際に役立つインジケーターです。中長期の値動きを読み取る際によく活用されます。現在は上昇局面を迎えているのか、下落局面を迎えているのか判断したいときに使いましょう。代表的なインジケーターの例は、「一目均衡表」「移動平均線」「ボリンジャーバンド」などです。

とくに使われるのは移動平均線です。相場の値動きの結果がシンプルに表されているので、FX初心者でも使いやすいでしょう。移動平均線が上向きであれば「上昇局面」、下向きであれば「下落局面」と判断します。オシレーター系指標との違いは「向いている戦略」です。順張りと相性がよいのは「トレンド系指標」、逆張りと相性がよいのは「オシレーター系指標」です。

オシレーター系テクニカル指標

オシレーター系指標には、RSIやMACDなど、さまざまなテクニカル指標があります。例えば、RSIやストキャスティクス、MACDやサイコロジカルラインなどです。テクニカル指標とは、相場を分析する際に使うインジケーターです。

今回紹介するテクニカル指標はプロも使っているものなので、使いこなせば大きな利益を得られるようになるでしょう。それでは、オシレーター系テクニカル指標の詳細を説明します。

RSI

RSIとは、「Relative Strength Index」の頭文字を取ったものです。「相対力指数」とも呼ばれています。オシレーター系テクニカル指標の中で、RSIはとくに人気があります。多くの人が使っているので、機能しやすいインジケーターと言えるでしょう。

RSIを利用する際は、2つのことを意識しましょう。1つ目は、「RSIの数値」です。RSIは0を下限、100を上限と定めています。値が高いほど買い勢力が強く、低いほど売り勢力が強いことを意味します。2つ目は、「RSIの角度」です。「短期間でどれほど動いたのか」を表す「急騰率」を確認しましょう。角度が急であるほど、その方向への勢力が強いことを意味します。RSIの数値や急騰率は以下の計算式で算出されています。

・初めの平均上昇幅 = ( n日間の上昇幅の合計 ) ÷ n

・上昇幅の平均値 = ( 前日までの平均上昇幅 × (n-1) + 直近の上昇幅 ) ÷ n

RSIについて詳しくはこちらをご参考ください。

>海外FXのRSIとは?使い方や見方などを徹底解説!

ストキャスティクス

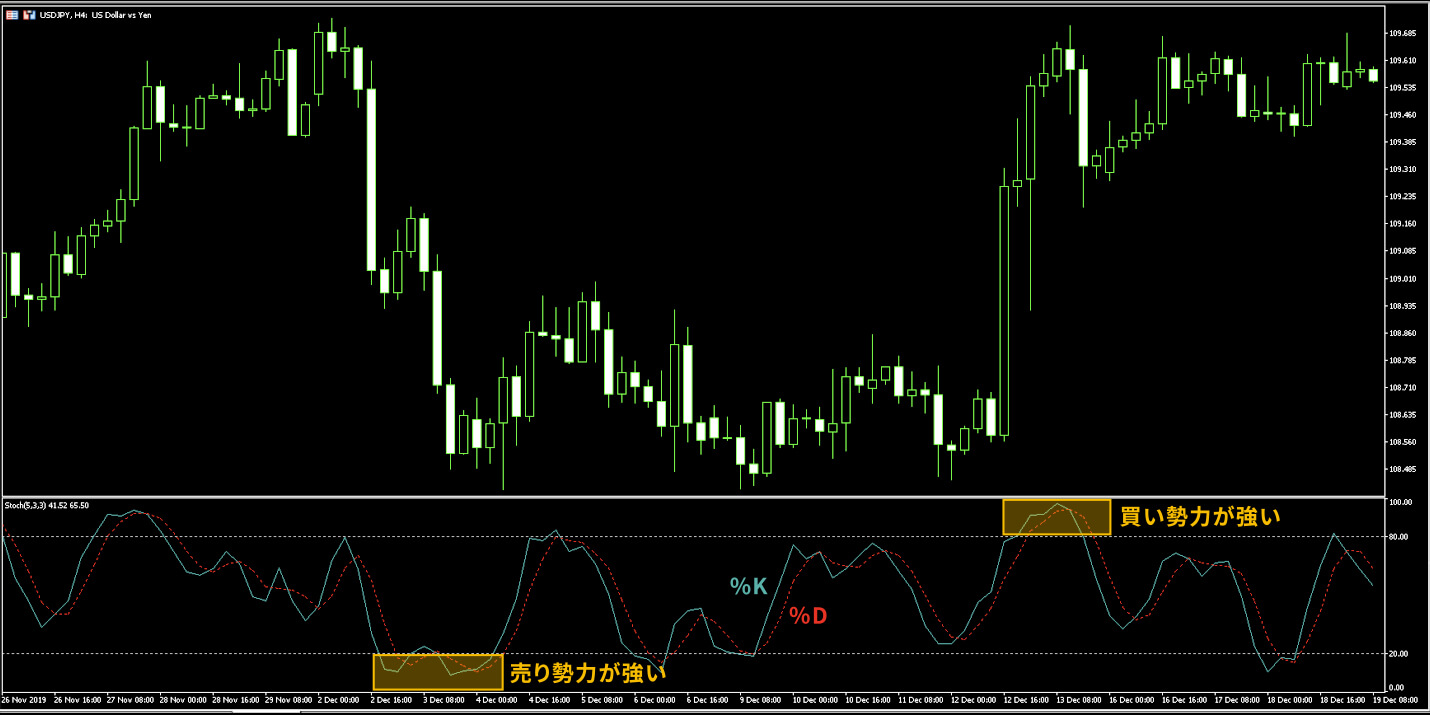

ストキャスティクスとは、3本のテクニカル指標で構成されているインジケーターです。それぞれのシグナルの意味は以下の通りです。

・%K:過去に形成された一定期間の値動きの中で、現在の価格は下からどの位置に存在しているのかを示す数値、おすすめのパラメーター設定は5

・%D:%Kの5日間の平均(設定数値が5の場合)、おすすめのパラメーター設定は3

・スロー%D:%Dの5日の平均(設定数値が5の場合)、おすすめのパラメーター設定は3

シグナルは以下の計算式で算出されています。

・%K:( 現在の価格 – n日間の最安値 ) ÷ ( n日間の最高値 – n日間の最安値 )

・%D:%Kのn日間の平均

・スロー%D:%Dのn日移動平均

ストキャスティクスを使う際も「0〜100の数値」に注目しましょう。%Kと%Dの2本線が80%以上を推移している場合は「買い勢力が強い」、20%以下を推移している場合は「売り勢力が強い」と判断します。

ストキャスティクスについて詳しくはこちらをご参考ください。

>海外FXのストキャスティクスとは?逆張りを仕掛けたいトレーダー必見!

MACD

MACDとは、移動平均線を応用したテクニカル手法です。「シグナル線」と「MACD線」と「ヒストグラム」の3つで構成されています。MACDの特徴は、RSIやストキャスティクスよりも反応が早いことです。短期の動向を探るのが得意で、トレンドの勢いが低下すると素早く教えてくれます。しかし、サインが出るのが早いためダマシにあう確率が高くなります。過去の相場を分析したり他のテクニカル指標を組み合わせたりして防ぎましょう。MACDで使うパラメーターのおすすめ設定は以下の通りです。

・短期EMA:12

・長期EMA:26

・シグナルライン:9

MACDでは、ヒストグラムの0を基準点にします。0よりもグラフが下にあれば「売り勢力が強い」、上にあれば「買い勢力が強い」と判断しましょう。グラフは以下の計算式で算出されています。

その日の指数平滑平均 = 前日の指数平滑平均 + ( 2 ÷ (初日の単純平均期間+1 )) × ( 当日の終値−前日の指数平滑平均 )

MACDについて詳しくはこちらをご参考ください。

>MACDの使い方!相性が良いテクニカル指標を海外FX初心者向けに紹介

RCI

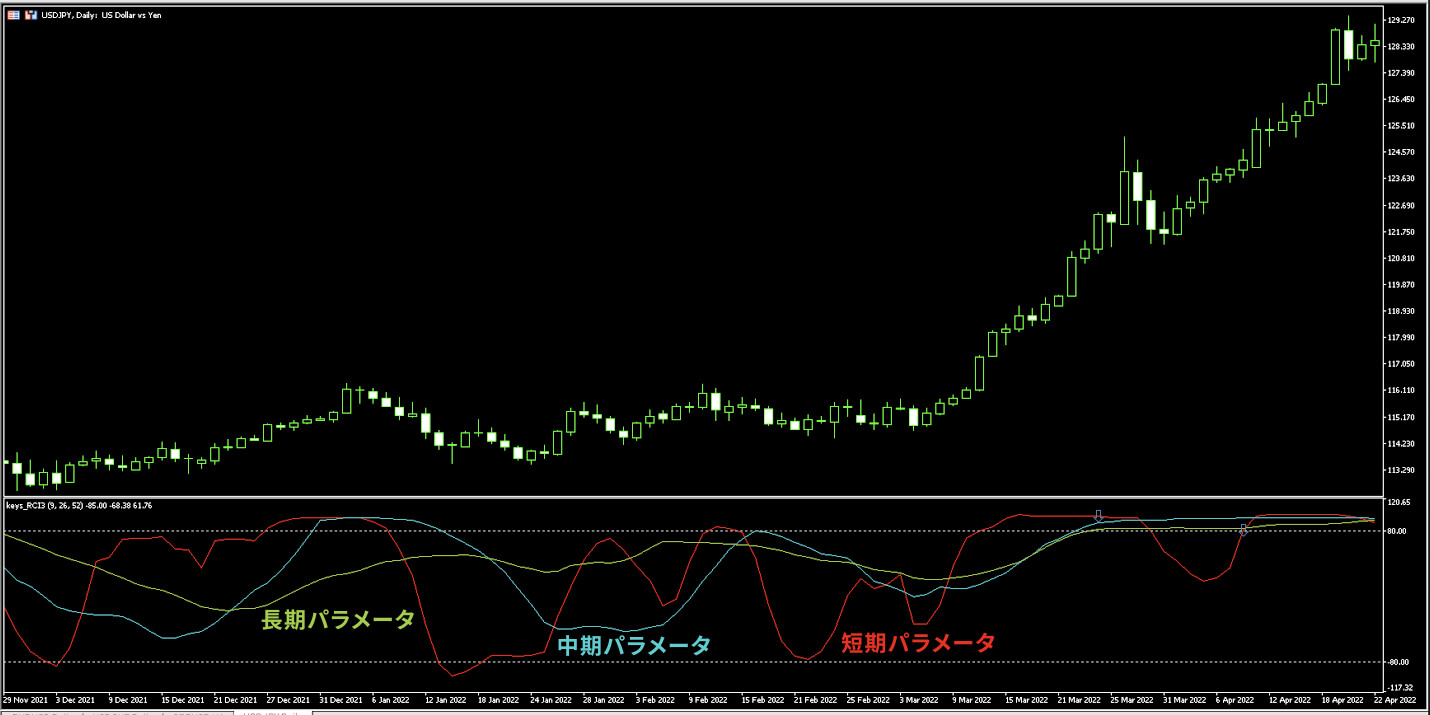

RCIとは、特定の期間において日付と価格の順位を決め、その相関をグラフにした指標です。どれほど価格が上昇・下落したかが分かります。RCIは、MT4/MT5に標準搭載されていません。利用したい場合は、カスタムインジケーターを入手しましょう。取引所によっては、無料で配布されています。RCIで使うパラメーターのおすすめ設定は以下の通りです。

・短期パラメータ:9

・中期パラメータ:26

・長期パラメータ:52

RCIの見方は3つあります。

・上昇トレンドが発生している:0〜+100%ゾーンを推移している場合

・下落トレンドが発生している:0〜−100%ゾーンを推移している場合

・トレンドの転換が予測される:±100%付近を推移している場合

RCIのグラフは以下の計算式で算出されています。

・RCI = ( 1 − (6d ÷ n (n2−1) )) × 100

dは日付の順位と価格の順位の差を2乗した合計値、nは期間です。

RCIについて詳しくはこちらをご参考ください。

>FXのテクニカル指標「RCI」は使える?何と組み合わせて使うべき?

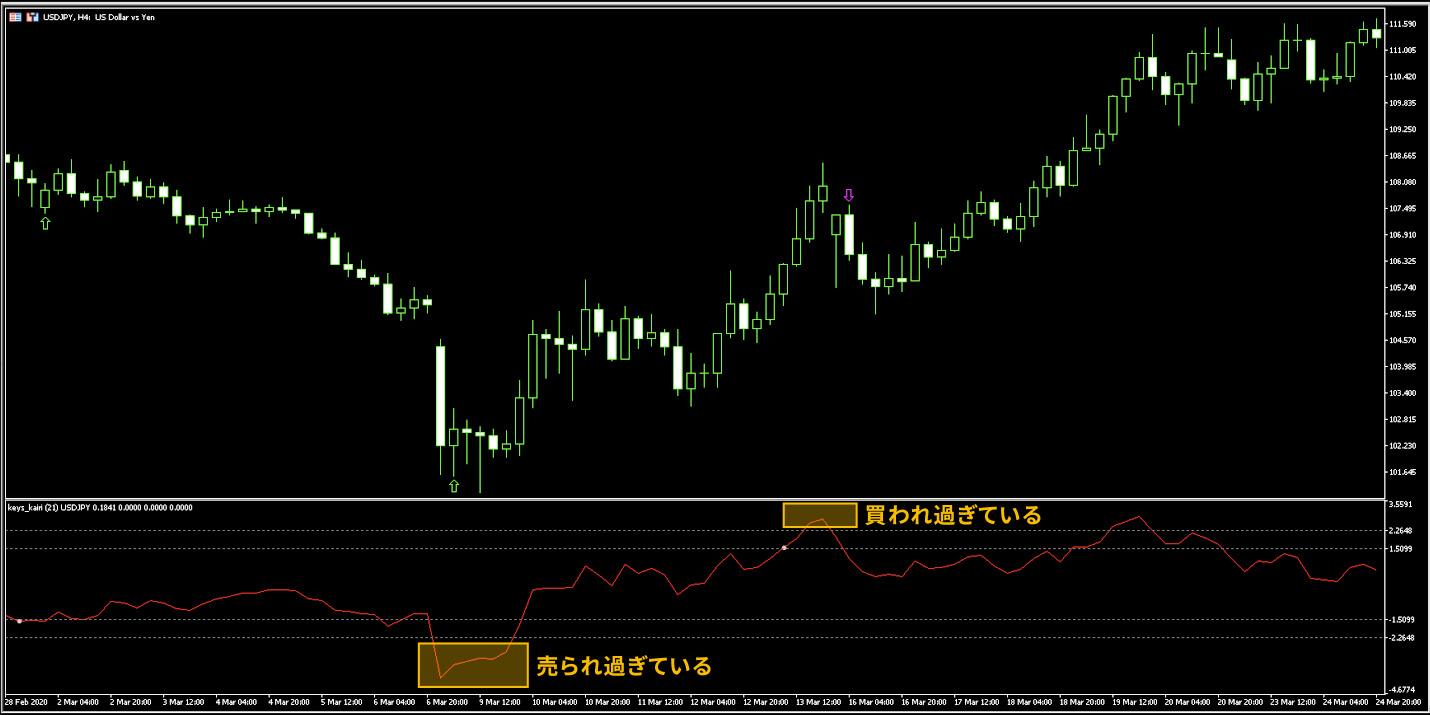

移動平均乖離率

移動平均乖離率とは、移動平均線から現在の価格はどれほど離れているかを割合で表したものです。移動平均線は、価格の動きの慣性を引き出したグラフです。移動平均線から価格が極端に離れている場合、価格が上下に行き過ぎていると判断できます。レートは移動平均線の慣性力に引き戻され、修正する動きをします。

この考え方をもとにしているのが移動平均線乖離率です。トレンドの転換点を予測できるとして、主に逆張り投資で使われます。移動平均線乖離率の見方は以下の通りです。

・価格が移動平均線から下に大きく離れ、乖離率がマイナスに大きく変動した場合:通貨が売られ過ぎている証拠

・価格が移動平均線から上に大きく離れ、乖離率がプラスに大きく変動した場合:通貨が買われ過ぎている証拠

移動平均乖離率のグラフは、以下の計算式で算出されています。今回は、日足で取引すると仮定します。

・n日移動平均線乖離率 = (( 当日の終値 − 移動平均値) ÷ 移動平均値 ) × 100

移動平均線乖離率について詳しくはこちらをご参考ください。

>海外FXの移動平均線乖離率とは?計算方法や指標の見方について解説します

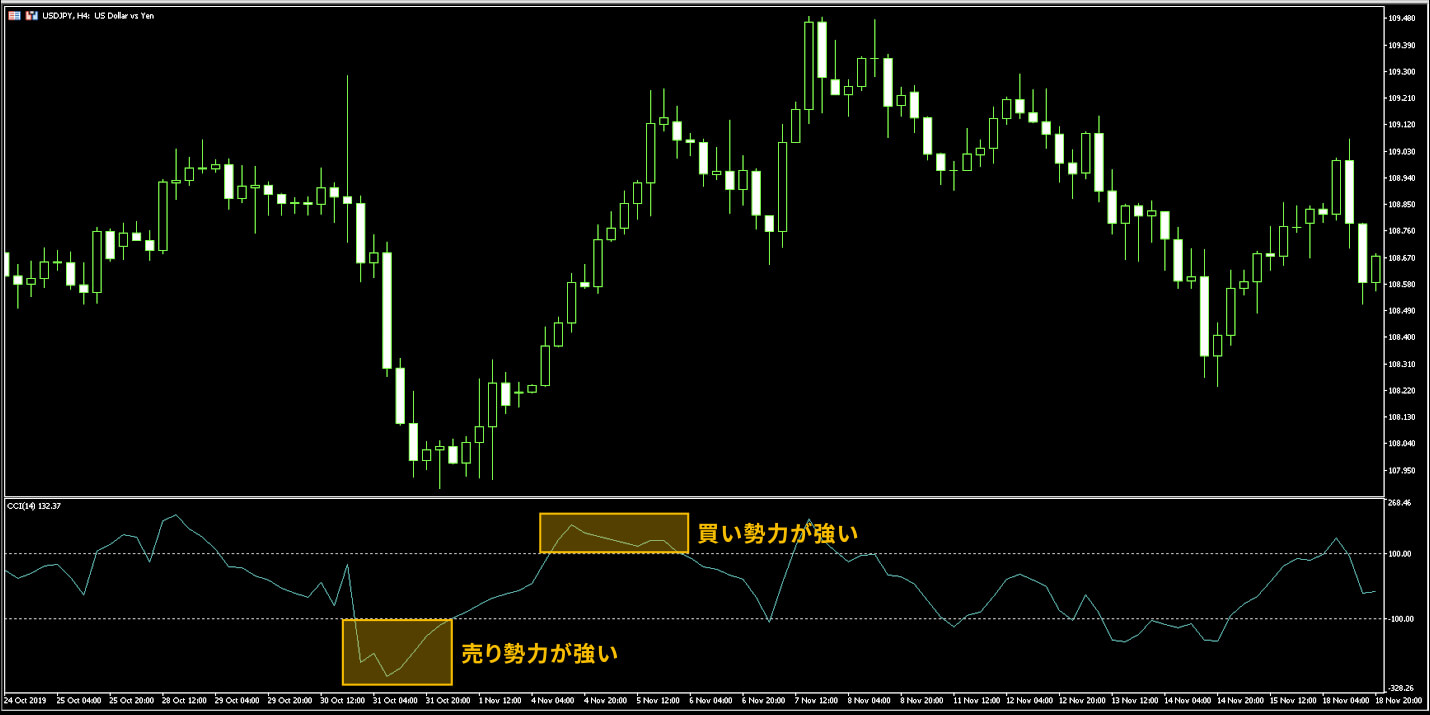

CCI

CCIとは、「Commodity Channel Index」を略したインジケーターです。過去のチャートの値幅に対して、現在の価格はどれほど乖離しているのかが数値で表されています。CCIは数値の上限・下限が決められていませんが、±100%を基準にしましょう。レートを示すチャートが+100%を超えた場合は「買い勢力が強い」、−100%を下回った場合は「売り勢力が強い」と判断します。

このサインを元に、逆張り投資を仕掛けていくのが基本です。CCIのチャートは、以下の計算式で算出されています。

・CCI=( TP − MA ) ÷ 0.015 × MD

・TP=( 高値 + 安値 + 終値 ) ÷ 3

・MA=n日間のTPの移動平均

・MD=TP − MAの平均偏差

経済指標や要人発言などで相場が急変動すると、CCIのチャートは±200%を超える場合があります。この場合は、相場が非常に荒れている証拠なので、取引は控えましょう。

CCIについて詳しくはこちらをご参考ください。

>FXのテクニカル指標「CCI」はどう使う?CCIを使ったトレード方法で勝率アップ!

サイコロジカルライン

例えば、投げたコインが表か裏かを当てるゲームを行っていたとしましょう。表が3回連続で出ている場合、そろそろ裏が出るのではないかと考える人もいます。表が連続で出るほど、そう考える人は増えてくるでしょう。この割合を数値化した指標がサイコロジカルラインです。RSIやストキャスティクスの原型と言われています。

サイコロジカルラインを使う場合は、チャートの数値に注目しましょう。上昇率(勝率)が25%以下であれば「割安」、75%以上であれば「割高」と見ます。サイコロジカルラインを利用した際に表示されるチャートは、以下の計算式で算出されています。

・サイコロジカルライン = ( 対象期間の価格上昇日の日数 ) ÷ ( 対象期間の日数 )×100

トレーダーの考え方や使う手法などによって多少異なりますが、期間は12日(週)にするのが一般的です。そのため、12日間のうち9日価格が下落した場合、サイコロジカルラインの数値は25%と表記されます。

オシレーター系指標同士の組み合わせ

基本的に、オシレーター系指標を単体で使うことはありません。最低でも2つ、組み合わせて使うのが一般的です。理由は、取引根拠を強くするためです。精度の高い分析ができるので、単体で使うよりも勝率が高くなるでしょう。ここでは、おすすめしたいオシレーター系指標同士の組み合わせを紹介します。

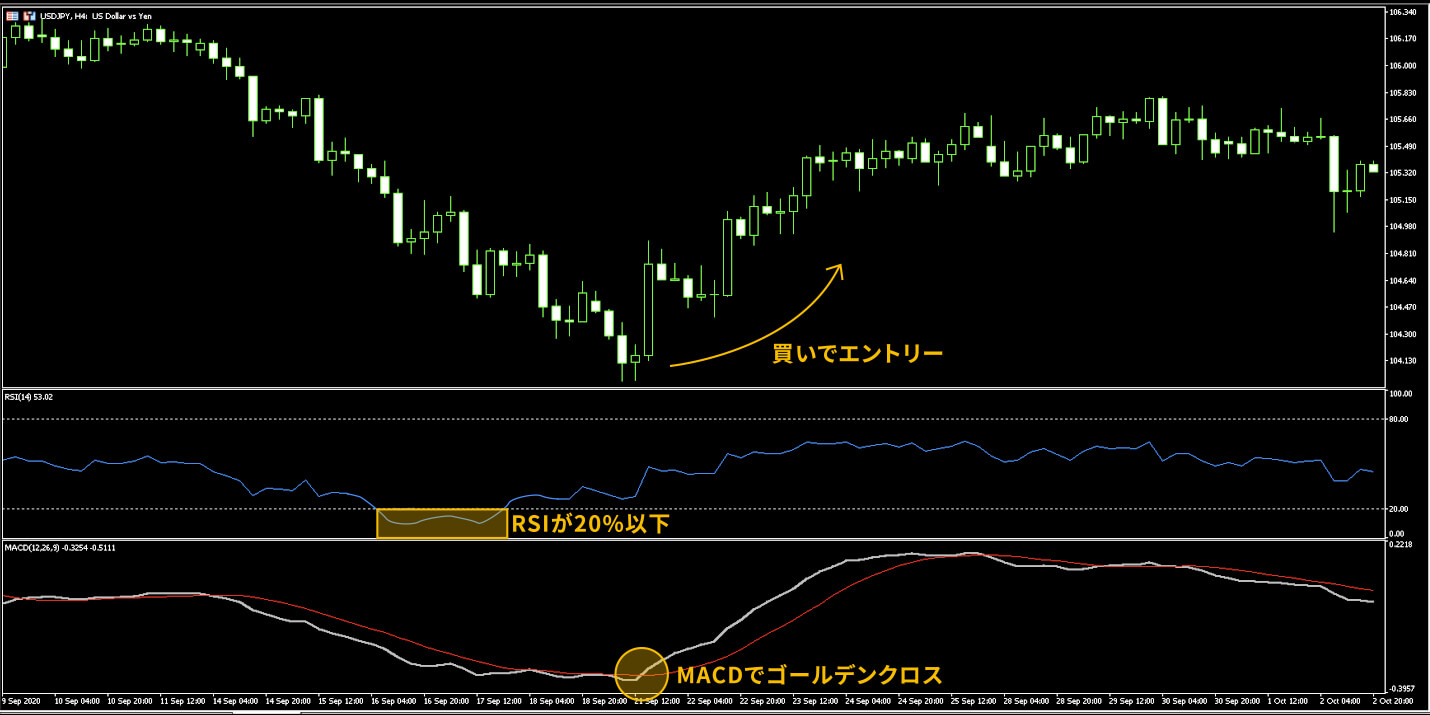

RSI×MACD

MACDは、移動平均線がベースになっているインジケーターです。値動きの変動を捉えるのは得意ですが、売買の比率を把握するのには向いていません。そこで役に立つのがRSIです。一定期間の終値ベースで売買比率を計測するRSIを使えば、現時点での売買比率を一目で把握できます。

今回は、「買い」でエントリーすると仮定して使い方を説明します。買いポイントの探り方は以下の通りです。

1.チャートが下落し、RSI(14日間)が20%以下になったのを確認する

2.MACDでゴールデンクロスが発生したことを確認する

3.買いでエントリーする

数値を30%以下に設定するとダマシにあう確率が高くなります。取引回数を増やしたい人は30%以下でも問題ありませんが、精度を高めたい人は20%以下に設定しましょう。利益確定の目安は、MACDがデットクロスしたタイミング、またはRSI(14日間)の数値が80%を超えたタイミングのどちらかです。

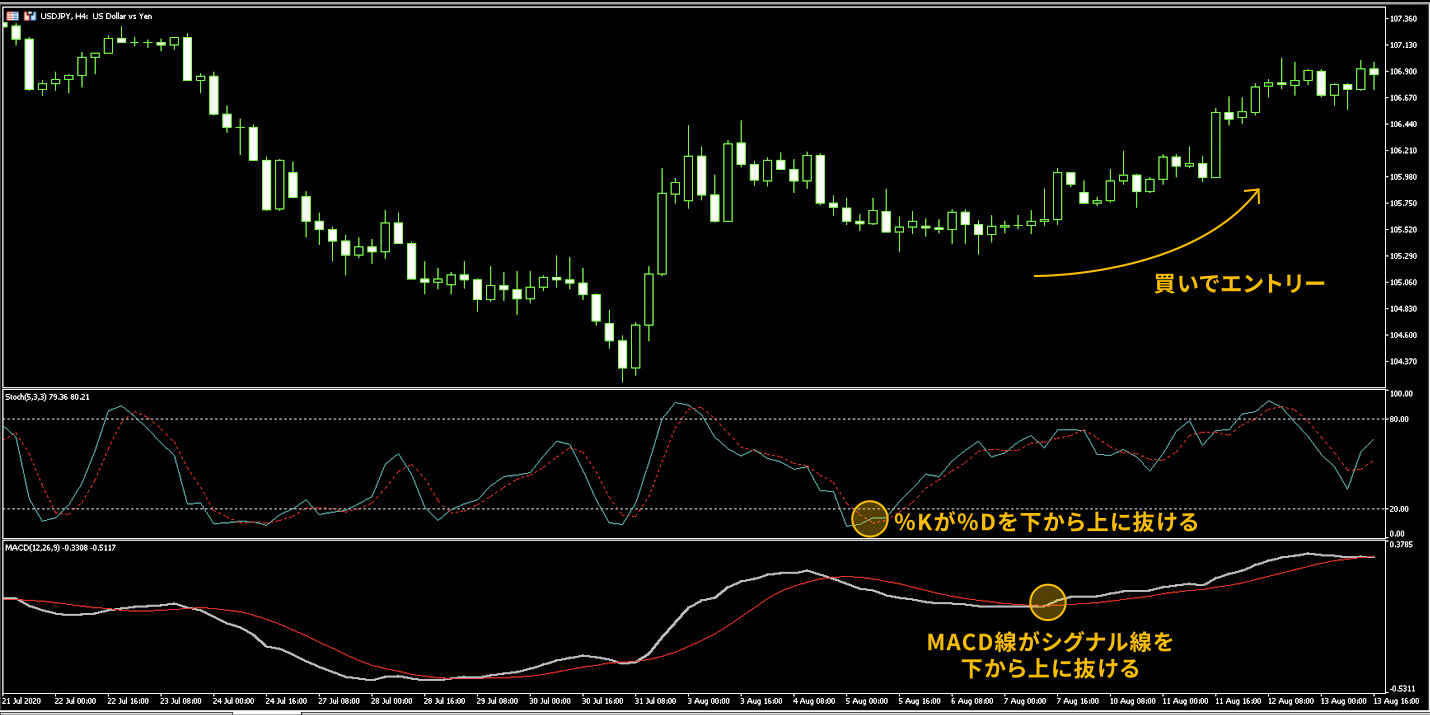

ストキャスティクス×MACD

ストキャスティクスとMACDを組み合わせる場合は、「ダブルクロス戦略」を試しましょう。やり方は以下の通りです。

1.%Kと%Dが数値20以下を推移している状態で、%Kが%Dを下から上に抜けたことを確認する

2.MACD線がシグナル線を下から上に抜けたことを確認する

3.買いでエントリーする

上記の戦略で取引する場合は、「ストキャスティクスのクロスがMACDのクロスの直前に起こっているか」確認しましょう。起こっていない場合、ダマシの可能性もあります。少し疑いが出ている状態なので、取引する際はロットを通常よりも低くしましょう。もしくは取引を見送ることをおすすめします。トレンドフォローを行いたい場合は、以下の手順でエントリーしてみてください。

1.方向性が明確な相場を見つける

2.MACDが収縮し、0付近を推移しているのを確認する

3.2の状態でストキャスティクスのクロスシグナルが重なった場合、トレンドの方向にエントリーする

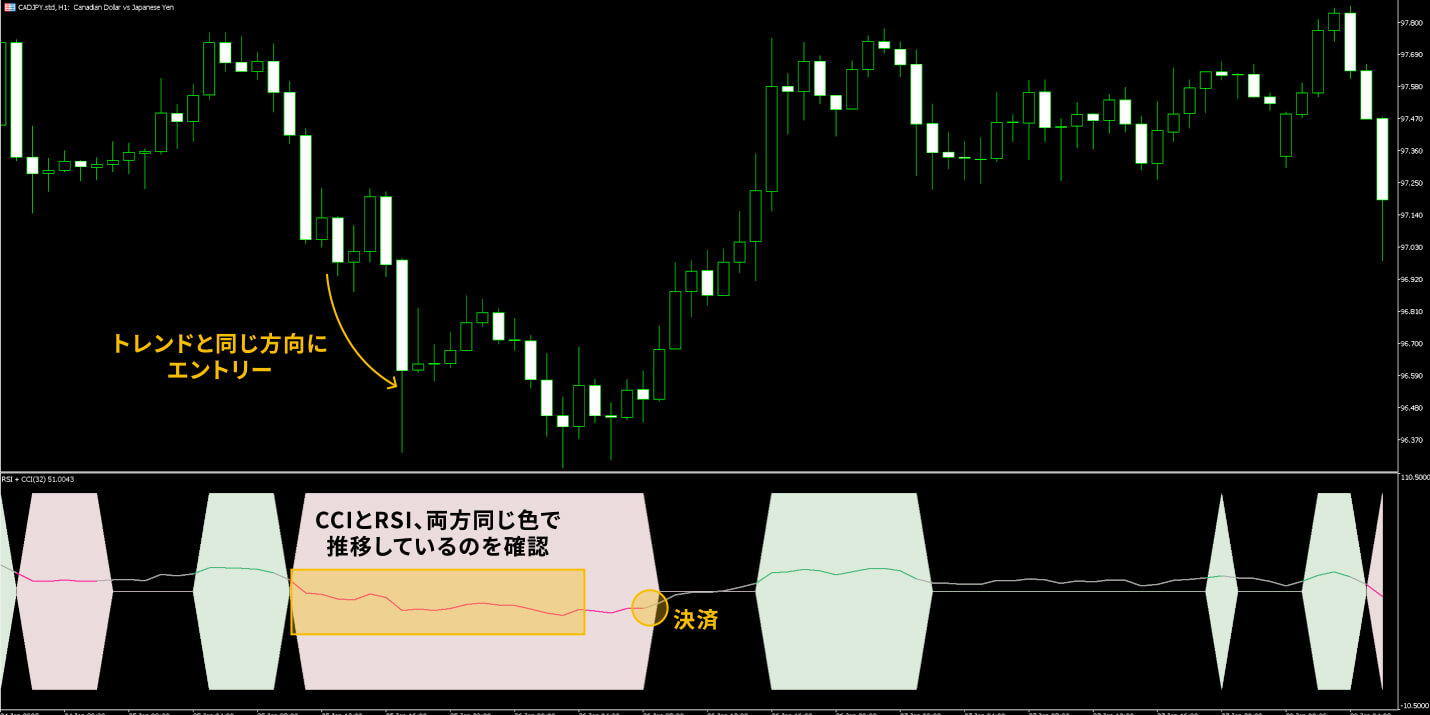

RSI×CCI

RSIもCCIも相場の過熱感を把握する際に役立つインジケーターです。これらを組み合わせる場合は、トレンドフォローでエントリーしましょう。トレンドフォローとは、相場の流れと同じ方向にエントリーする方法です。例えば、相場が上昇している場合、売りではなく買いでエントリーしていきます。

FXのセオリーに沿ったエントリー手法なので、逆張り投資をするよりも勝率は高くなるでしょう。低リスクで取引を始めたい人は活用してみてください。RSIとCCIを組み合わせた場合の使い方は以下の通りです。

1.CCIの色を確認する(上限・下限に達すると色が変わるため)

2.RSIの色も確認する

3.CCIとRSI、両方同じ色で推移しているのを確認する

4.トレンドの方向にエントリーする

5.片方の色が変わった場合、決済する

色が揃わなくなった場合、トレンドが弱まったことを意味します。トレンドが変わる可能性があるので早めに撤退しましょう。

オシレーター系とトレンド系の組み合わせ

オシレーター系指標同士のみならず、オシレーター系×トレンド系の組み合わせもおすすめです。例えば、RSI×移動平均線、MACD×一目均衡表などです。トレンド系で中長期の相場を、オシレーター系で短期の相場を把握できるので、オールマイティーに活躍するでしょう。それでは詳細を説明します。

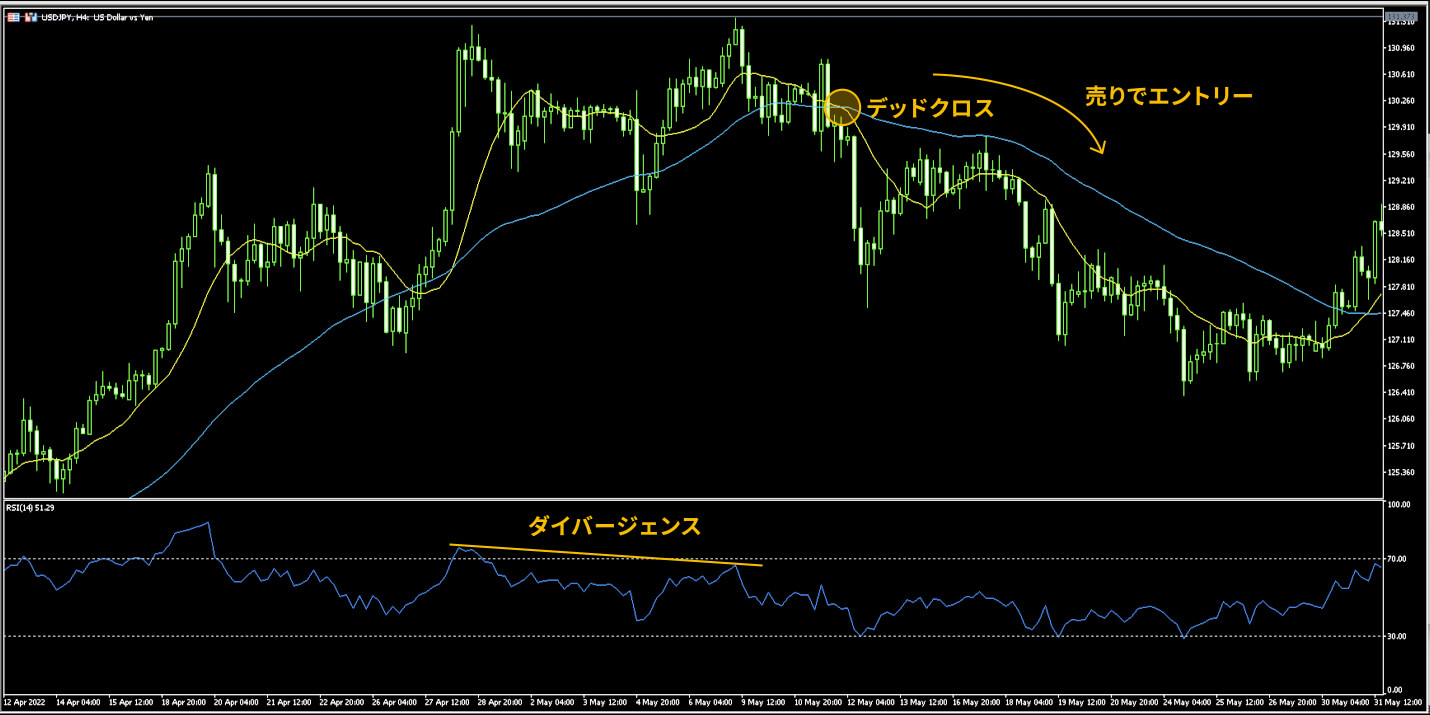

RSI×移動平均線

移動平均線とは、一定期間の価格から平均値を算出し、それを折れ線グラフで表記したものです。代表的なテクニカルチャートのひとつで、値動きや価格の動向、そして相場の流れなどを把握したい場合に役立ちます。ローソク足と組み合わせて、売買のタイミングを計るときにも使われます。しかし、過去の平均値を算出しているので、実際の値動きよりも遅く反応します。そのため、スキャルピングのような短期売買とは相性がよくありません。

移動平均線の強みは、トレンドの方向性を分析できることです。しかし、トレンドの転換点を予測するのは得意ではありません。その弱点を補ってくれるのが、「RSI」です。RSIと移動平均線を組み合わせて、以下のように分析しましょう。

1.移動平均線を見て、トレンドの方向を確認する

2.RSIを見て、ダイバージェンス※が発生している箇所を見つける

3.移動平均線を見て、ゴールデンクロスまたはデッドクロスが発生したタイミングでエントリーする

※ダイバージェンスとは、実際のチャートに対してRSIのチャートが逆行している箇所

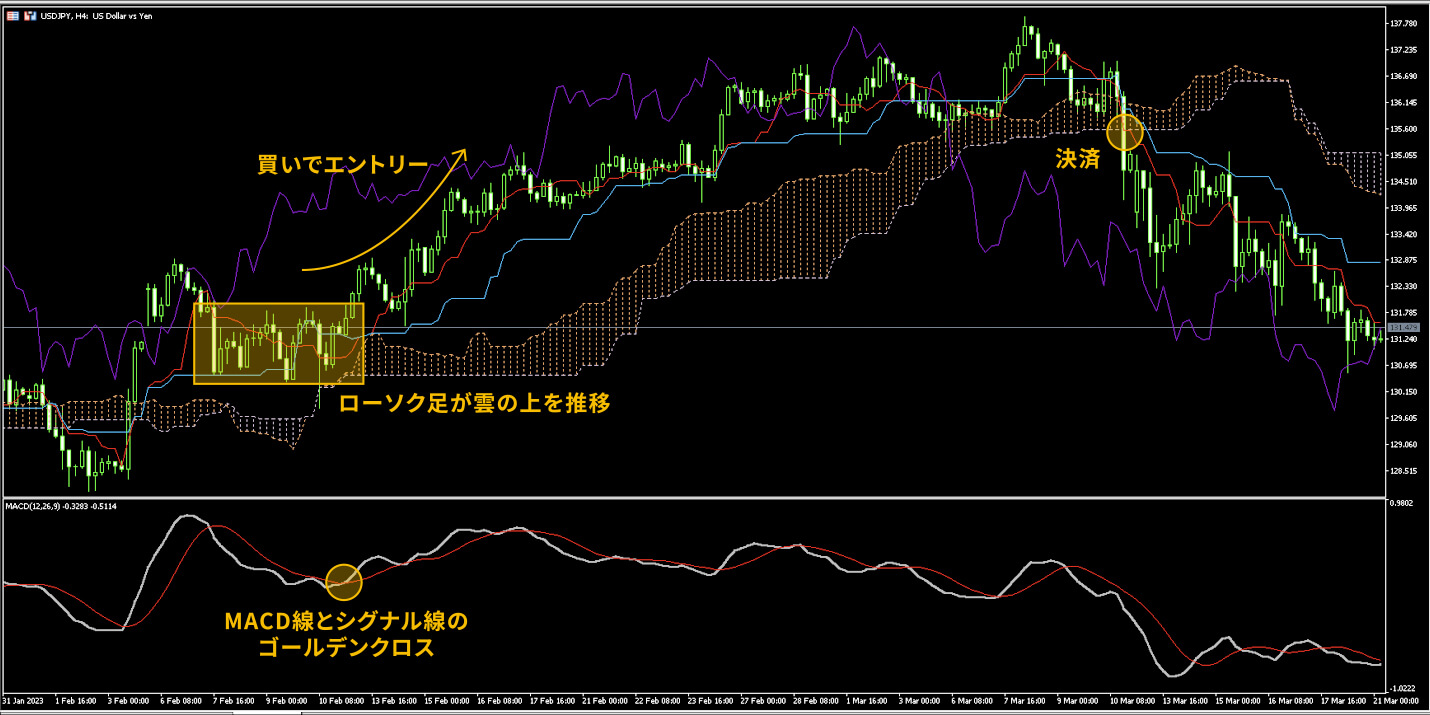

MACD×一目均衡表

一目均衡表とは、5本の線とローソク足で構成されているテクニカル指標です。5本の線の特徴は以下にまとめました。

・遅行スパン:当日の終値を26日前に表示させたもの

・転換線:過去9日間の最高値と最安値の中間値

・基準線:過去26日間の最高値と最安値の中間値

・先行スパン1:基準線と転換線の中間を26日後に表示させたもの

・先行スパン2:過去52日間の最高値と最安値の中間値を26日後に表示させたもの

MACDと一目均衡表を組み合わせた際の使い方は以下の通りです。今回は、買い目線で取引すると仮定します。

1.一目均衡表の転換線を9、基準線を26、先行スパンを52に設定する

2.MACDを9&26に設定する

3.ローソク足が雲(先行スパン1と先行スパン2の範囲)の上を推移しているのを確認する

4.MACD線とシグナル線のゴールデンクロスを確認した時点で買いエントリーする

決済をする目安は以下2パターンあります。

・ローソク足が雲の上から雲の下を推移し始めたタイミング

・MACD線とシグナル線でデッドクロスが発生したタイミング

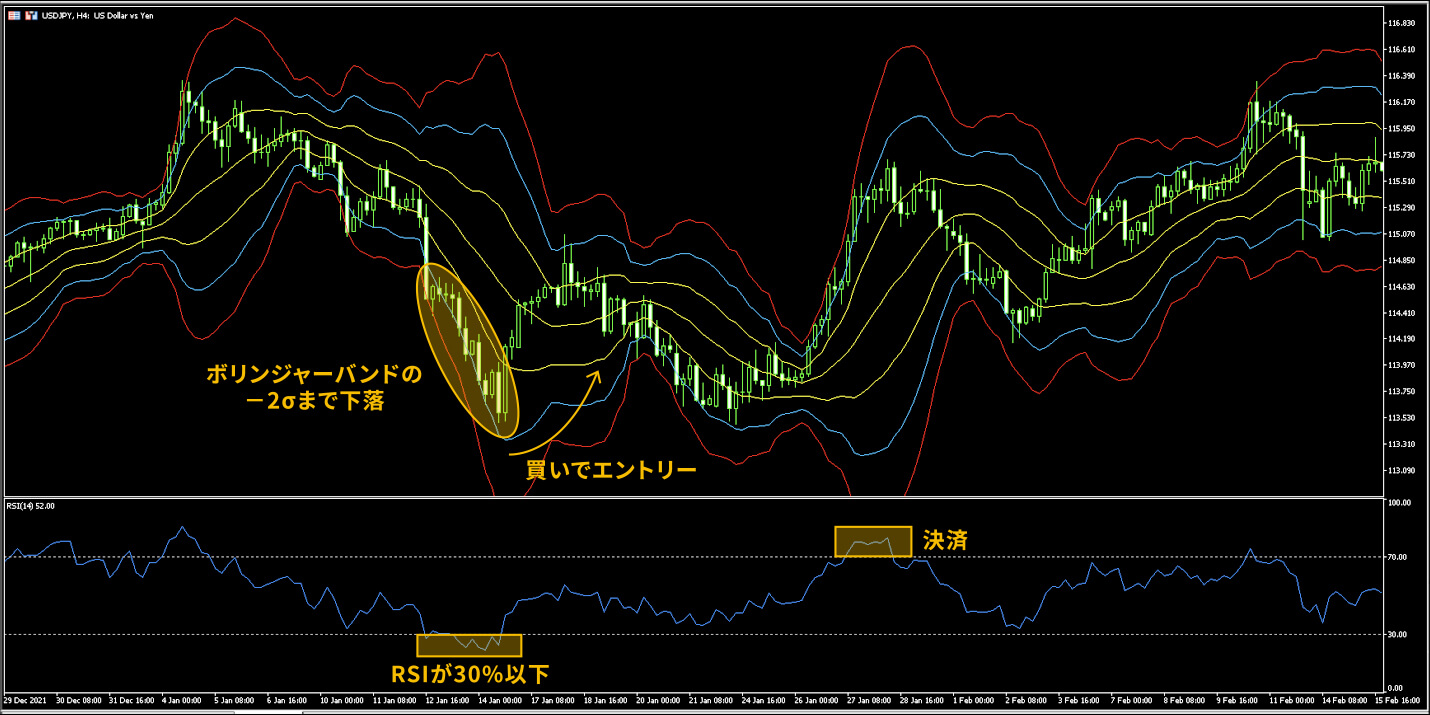

RSI×ボリンジャーバンド

ボリンジャーバンドとは、移動平均線と標準偏差で構成されているテクニカル指標です。「多くの値動きはバンドの中に収まる」という統計学を使って相場分析をします。しかし、ボリンジャーバンドでは相場の過熱感を把握できません。その弱点を補ってくれるのが「RSI」です。

底打ちポイントの把握がより明確になるので、精度の高い取引ができるようになります。RSI×ボリンジャーバンドの使い方は以下の通りです。今回は、買い目線で取引すると仮定して説明します。

1.チャートがボリンジャーバンドの−2σまで下落したことを確認する

2. RSIのチャートが30%以下を推移したのを確認後、買いでエントリーする

利益確定は、以下いずれかの条件を目安にしましょう。

・チャートがボリンジャーバンドの+2σに到達した

・RSIのチャートが70%以上を推移している

レンジ相場での使い方は以下の通りです。

・チャートが−1σ〜−3σをタッチしたのを確認後、買いエントリー

・チャートが+1σ〜+3σをタッチしたのを確認後、売りエントリー

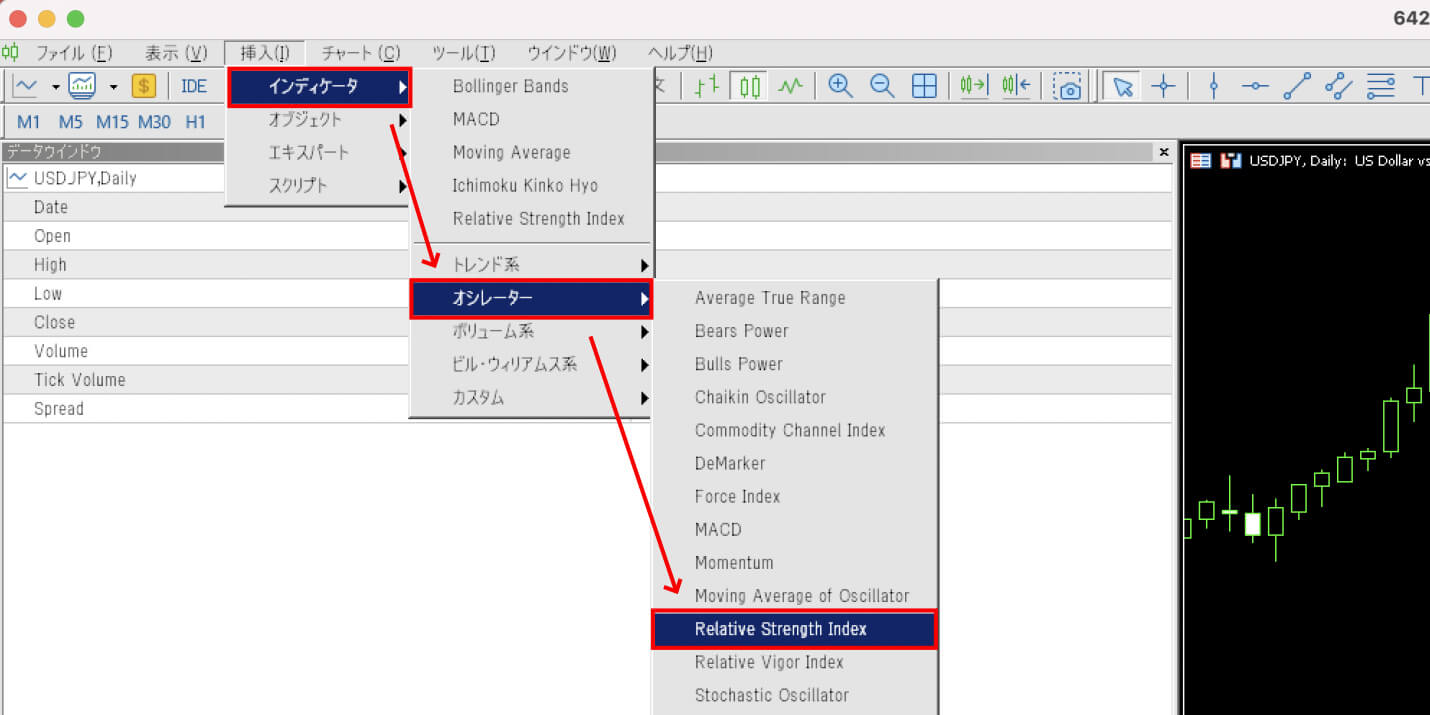

MT4/MT5でオシレーター系指標を表示する方法

デフォルトの状態でオシレーター系指標は表示されません。活用したい場合は、設定を変更し、自分で表示させる必要があります。やり方は以下の通りです。

1.MT4/MT5を起動する

2.「ツールバー」→「挿入」の順でクリックする

3.「インジケーター」→「オシレーター」の順で選択する

4.搭載されているオシレーター系インジケーターが全て表示されるので、利用したいインジケーターを選択する

5.「OK」をクリックし、画面にオシレーター系指標が表示されているか確認する

インジケーターの数値の設定を変更したい場合は、以下の手順で行いましょう。今回は、RSIの設定を変更すると仮定して説明します。

1.「パラメーター」をクリックし、期間や線の色・スタイル・太さなどを変更する

2.「レベル表示」をクリックし、RSIの点線を表示するレベルを変更する

精度を高めたい人は、RSIのレベルを80と20に設定しましょう。

まとめ

今回は、ストキャスティクスやMACDなど、FXで使うオシレーター系指標について説明しました。オシレーター系指標とは、相場の過熱感を把握したい場合に使うテクニカル指標です。現在は買い勢力の方が強いのか、売り勢力の方が強いのかを一目で判断できます。トレンドの流れはもちろん、転換点も把握できるので、活用しましょう。レンジ相場とも相性がよいので、メジャー通貨を扱う人はぜひ取り入れてみてください。相場分析の精度を高めたい人は、他のテクニカル指標と組み合わせてオシレーター系指標を使いましょう。