海外FXで勝つ方法を学ぶのは、非常に大切なことです。相場の読み方を覚え、取引テクニックをマスターすれば、勝率は高くなるでしょう。しかし、その後の知識も深めているでしょうか。例えば、「確定申告」について。確定申告を正しい方法で行わないと、支払う税金が多くなり、せっかくの利益が減ってしまいます。

今回はそれを防ぐために、海外FXの確定申告について説明します。確定申告の必要性や条件、そして計算方法などについても説明するので、参考にしてください。国内FXの確定申告との違いについてもまとめました。

海外FXで稼いだ分は確定申告の対象になる?

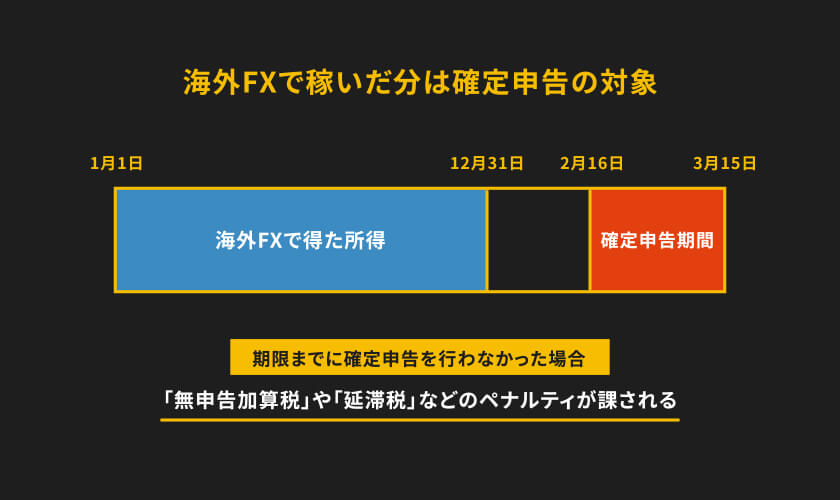

結論、海外FXで稼いだ場合は、確定申告をする必要があります。その年(1月1日〜12月31日)に海外FXで得た所得を計算し、翌年3月15日までに確定申告書類を税務署に提出しなければいけません。期限までに確定申告を行わなかった場合、「無申告加算税」や「延滞税」などのペナルティが課されます。余分な税金を支払う義務が発生するので、注意しましょう。

所得とは、利益から経費を引いた金額のことです。例えば、海外FXで100万円の利益を得たとしましょう。しかし、パソコン購入費や書籍購入費などで30万円の出費がありました。この場合、100万円から30万円を引いた70万円が所得となります。また、税金がかかるのは「ポジションを決済して確定した利益」のみです。含み益・含み損はまだ未確定の損益なので、これに税金はかかりません。

海外FXで確定申告が必要になる条件

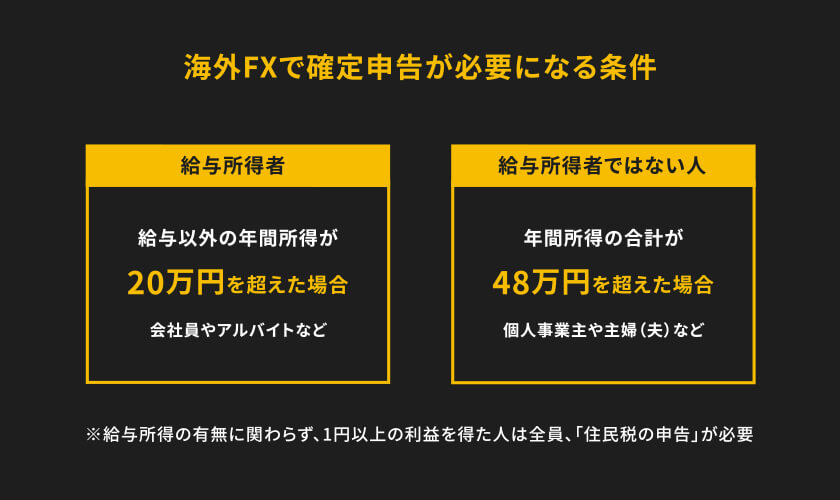

海外FXで利益を得た場合は確定申告の必要がありますが、条件によっては不要な場合もあります。そのため、ここでは「確定申告が必要になる条件」を給与所得者、給与所得者以外に分けて紹介します。それぞれ条件が少し異なるので注意しましょう。また、確定申告とは別に必要なもうひとつの申告についても説明します。

給与所得者:年間所得が20万円を超えた場合

給与所得者とは、会社に属し、給料や賞与などを得ている人のことです。会社員やアルバイト、パートタイマーなどが該当します。このような給与所得者は、給与以外の年間所得が20万円を超えたタイミングで確定申告の義務が生じます。ここで注意したいのが、「給与以外の所得」についてです。これは、海外FXで得た所得のみが該当するわけではありません。

例えば、海外FXで10万円、仮想通貨投資で6万円、せどりで7万円の年間所得を得たとしましょう。この場合、合計の年間所得は20万円を超えるので、海外FX単体の所得は20万円未満でも確定申告をする必要があります。このように、給与所得者は海外FX以外の所得も合わせて、年間20万円を超えているか確認する必要があります。そのため、複数の収入源がある人は十分注意しましょう。

給与所得者ではない人:年間所得が48万円を超えた場合

給与所得者ではない人とは、会社から給与や賞与などを得ていない人のことです。個人事業主や主婦(夫)などが該当します。給与所得者ではない人は、年間所得の合計が48万円を超えたタイミングで確定申告の義務が生じます。

給与所得者よりも確定申告の義務が生じる基準が高いのは、基礎控除(所得から引くことができるお金)の金額が関係しています。給与所得者ではない人の基礎控除額は最大48万円です。そのため、年間所得が48万円以下であれば、所得は0円なので確定申告の義務は生じません。

しかし、給与所得者ではない人も「所得の計算方法」には注意しましょう。海外FX単体の所得は48万円未満でも、他の所得も合わせた結果、48万円を超えるようであれば確定申告をする必要があります。ポイ活も場合によっては所得に分類されるので注意してください。

確定申告はなくても住民税の申告は必要なので注意

給与所得者は給与以外の年間所得が20万円未満、給与所得者以外は48万円未満であれば、確定申告の義務は生じません。しかし、すべての税金が免除されるわけではないので注意しましょう。所得税は免除されたとしても、住民税は発生します。そのため、給与所得の有無に関わらず、1円以上の利益を得た人は全員、「住民税の申告」が必要です。

海外FXと国内FXの課税方法の違い

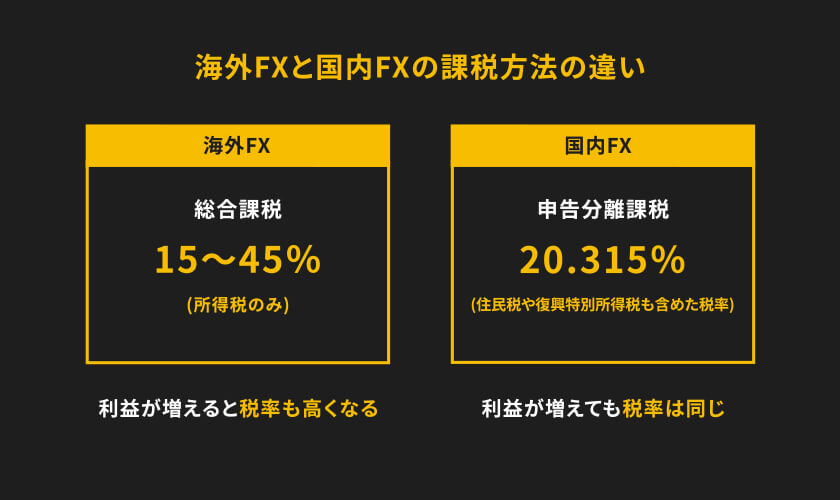

FXには、国内FXと海外FXの2種類があります。どちらも同じFXですが、国内取引所を利用しているか、海外取引所を利用しているかで「課税方法」は以下のように異なります。

| 海外FX | 国内FX | |

|---|---|---|

| 所得区分 | 雑所得 | 雑所得 |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率 | 15〜45%(所得税のみ) | 一律20.315%(住民税や復興特別所得税も含めた税率) |

| 雑所得以外の所得との相殺 | 不可能 | 可能 |

| 損失の繰り越し | 不可能 | 3年まで可能 |

「税率」や「損失繰越の扱い」なども変わってくるので注意してください。ここでは、国内FXと海外FXの課税方法の違いについて説明します。

海外FXの課税方法

海外FXで得た所得は、「総合課税」で扱われます。総合課税とは、すべての所得を合算し、その総額から支払うべき税金を計算する課税方法です。例えば、以下のように3つの収入源があるAさんがいたとしましょう。

・海外FX:30万円

・ネット販売:100万円

・給与所得:200万円

合計所得は、330万円です。そのため、海外FXを利用している人は「30万円」に対してではなく、「330万円」に対して税金がかかります。課税方法を間違えて覚えると、税金が払えないといった事態に陥る場合があります。

基本的に税金を免除してもらうことはできません。税金を支払えないと、重加算税や無申告加算税などのペナルティが課され、さらに支払いの負担が増えるので注意しましょう。正しい課税方法を把握し、事前に予定納税分の金額を用意しておくことが大切です。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

引用元:国税庁

国内FXの課税方法

国内FXで得た所得は、「申告分離課税」で扱われます。申告分離課税とは、所得ごとに支払うべき税金を計算する課税方法です。例えば、国内FXで50万円、給与所得で300万円の年間所得を得たとしましょう。税率は10%と仮定します。この場合、海外FXでは、以下の計算式が成り立ちます。

350万円×10%=35万円

海外FXの場合は、35万円の税金がかかることが分かりました。しかし、国内FXの場合は、FXの50万円と給与所得の300万円に分けて考えます。計算式は以下の通りです。

・50万円 × 10% = 5万円

・300万円 × 10% = 30万円

国内FXの税金は5万円、給与所得の税金は30万円かかることが分かりました。実際は所得の種類・金額に応じて税率が変動します。そのため、場合によっては海外FXよりも税金が高くなったり安くなったりします。

海外FXの税率

海外FXで得た所得は、「累進課税制度」で支払うべき税金が計算されます。累進課税制度とは、所得に応じて税率が変動する課税方式です。5〜45%までの7段階の税率が用意されており、所得が多くなるほど税率も比例して高くなります。

例えば、所得が100万円の場合は「5%」の税率が適用されますが、所得が500万円の場合は「20%」の税率が適用されます。そのため、適用させる税率を低くしたい場合は、経費や控除などを活用し、所得を下げることが大切です。

現在は、別途「2.1%」の税率が加算されていますが、これは「復興特別所得税」によるものです。復興特別所得税とは、東日本大震災からの復興財源に充てるために徴収される特別税です。2037年12月31日まで適用されます。住民税は、所得の金額に関わらず、一律で「10%」です。

国内FXの税率

国内FXで得た所得は、「申告分離課税制度」で支払うべき税金が計算されます。申告分離課税制度で適用される国内FXの税率は「20%(所得税15% + 住民税5%)」です。この数値は一律適用なので、所得が10万円でも1,000万円でも変わりません。シンプルで分かりやすい税率なのですが、所得が低いと海外FXよりも多くの税金を支払うことになるので注意しましょう。

例えば、FXで100万円の所得を得たとします。この場合、国内FXでは「20%」の税率が適用されますが、海外FXでは「15%」の税率しか適用されません。金額にすると、5万円の差です。そのため、支払う税金で損をしたくないと考えているのであれば、FXの所得が330万円を超えるまでは海外FXを使いましょう。もちろん、国内FXでも「2.1%」の復興特別所得税が加算されます。

損失繰越

確定申告では、「損失繰越」という制度があります。損失繰越とは、本年分の損失を翌年以降、最大3年間繰り越せる制度のことです。例えば、2023年の利益は100万円、損失は150万円だったとしましょう。通常通り、所得から損失を引くと、2023年の所得は「0円」になります。

2024年の利益は280万円、損失は30万円でした。この場合、280万円から引けるのは30万円のみではありません。2023年に余った50万円の損失も引くことができます。そのため、2024年の所得は280万円−80万円で200万円となります。損失繰越は非常に便利な制度なのですが、残念ながら海外FXでは使えません。国内FXとは異なる点なので注意しましょう。

海外FXにかかる税金の計算方法

海外FXと国内FXでは、税金の計算方法が異なります。しかし、大きく異なるわけではありません。何度かシミュレーションを行えば、すぐ慣れるでしょう。ここでは、海外FXにかかる税金の計算方法を紹介します。税金について理解するのが初めての人でも分かりやすいように、順序立てて説明するので、参考にしてください。

海外FXの経費を計算する

まずは、経費がいくらかかったのか明確にしましょう。経費とは、海外FXで取引をするためにかかった費用のことです。例えば、以下のようなものが該当します。

・パソコンやスマートフォンなどの購入費

・有料インジケーターや有料EAなどの購入費

・書籍代やセミナー受講料

・VPNのレンタル料

・パソコンやスマートフォンの通信費

経費に明確なルールはありません。そのため、取引専用の賃貸を借りている場合は賃料も経費になります。カフェでトレーダー同士、情報交換をした場合は飲食代も経費になるでしょう。しかし、すべて「海外FXで利益を出すための出費」である必要があります。個人的な旅費や生活費は経費にならないので注意しましょう。

課税対象になる利益金額を計算する

次は、「課税対象となる利益金額」を明確にしましょう。いくらの利益を得られたのかは、利用している海外FX取引所の取引履歴から確認できます。1月1日〜12月31日までの利益をまとめてください。利益は、以下の計算式で求められます。

海外FXで得たその年の利益 = 利益 − 損失

このとき、必ず「決済して確定した損益」のみを計算してください。ポジションを抱えているときに発生する損益は、「含み益・含み損」です。将来得られる可能性がある「未確定の損益」なので、確定申告をする際の利益・損失には当てはまりません。

取引画面を見ながら損益を計算すると間違いやすいので、必ず取引履歴を見てその年の損益を計算するようにしましょう。取引履歴がない場合は、カスタマーサービスに連絡をし、損益レポートを出してもらいましょう。

所得額の計算をする

経費と利益を求めることができたのであれば、次は「所得額」を計算しましょう。所得額とは、海外FXで得た収入から必要経費を引いた金額のことです。以下の計算式で求められます。

所得額(課税所得額)= 利益 − 必要経費 − 所得控除額

今回は、利益が300万円で必要経費が30万円、所得控除額が48万円と仮定し、計算してみましょう。この例だと以下の計算式が成り立ちます。

300万円 − 30万円 − 48万円 = 222万円

今回の例だと、所得は222万円となります。利益から経費を引くのを忘れる人は少ないですが、所得控除を引くのを忘れる人は一定数います。数十万円の金額を引くことができるので、忘れずに引きましょう。

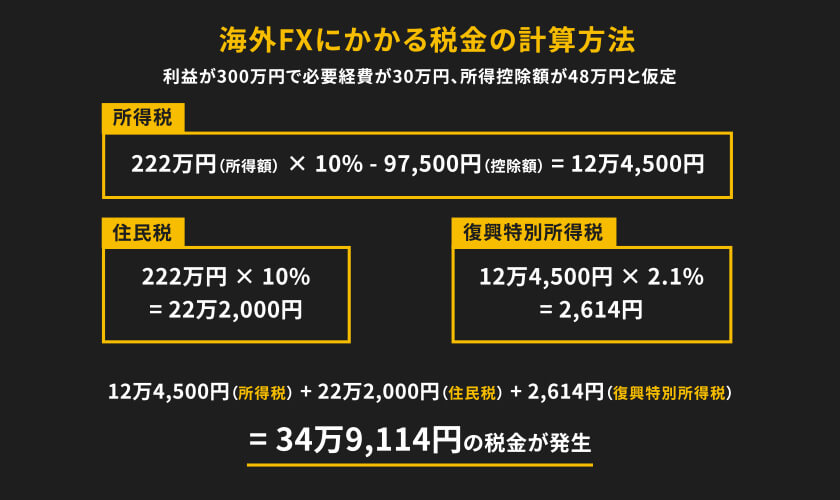

税金の計算をする

所得額を求めることができたのであれば、最後に税率を掛け、支払う税金を求めましょう。まずは所得税から求めます。

222万円(所得額)× 10% − 97,500円(控除額)= 12万4,500円

所得税は12万4,500円です。次は、住民税を求めましょう。住民税は一律10%なので、以下の計算式で求められます。

222万円 × 10% = 22万2,000円

住民税は22万2,000円です。次は、所得税額に2.1%を掛けて復興特別所得税を求めましょう。

12万4,500円 × 2.1% = 2,614円

3つの税金の合計額は「34万9,114円」です。そのため、今回の例だと「34万9,114円」の税金が発生するということが分かりました。

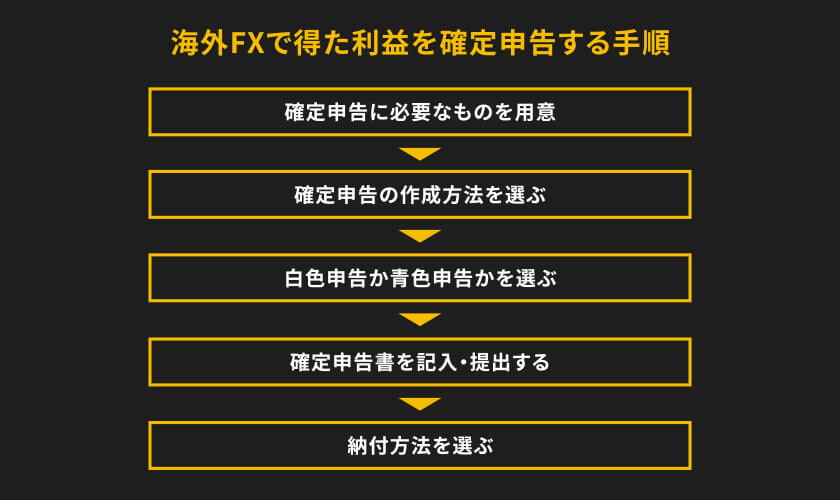

海外FXで得た利益を確定申告する手順

確定申告のやり方は、学校では教えてくれません。そのため、確定申告のやり方が分からない人もいるでしょう。不安を感じているかもしれませんが、税金の計算方法と同様に、簡単なので安心してください。それでは、「確定申告に必要なもの」や「確定申告の作成方法」などについて分かりやすく説明します。

確定申告に必要なもの

海外FXで得た所得を確定申告する際に必要なものは以下の通りです。

・確定申告書

・本年の年間収入を証明・確認できるもの(通帳でも可)

・所得控除証明書

・経費の領収書

・本人確認書類

・マイナンバー確認書類

・源泉徴収書

・印鑑

確定申告書は、国税庁のホームページから無料でダウンロードできます。本年の年度であることを確認し、ダウンロードしましょう。ダウンロードできない人は、税務署の職員に要件を伝え、確定申告書をもらってください。

年間の収入を証明・確認できるものは、海外FX取引所からダウンロードできる「損益レポート」がおすすめです。本人確認書類は、免許証や住民票などが該当します。源泉徴収書は、必須ではないので、無理に用意する必要はありません。

確定申告の作成方法

確定申告の作成方法は、3パターンあります。それぞれのメリット・デメリットを以下の表にまとめました。

| メリット | デメリット | |

|---|---|---|

| 確定申告書作成コーナーで作成する | 時間を気にせず、確定申告を作成できる | 書類を税務署に提出する手間がかかる |

| e-Taxで作成する | 確定申告書類の作成から提出までをすべてオンラインでできる | 確定申告の知識が必要 |

| 税理士に依頼する | 手続きをすべて代行してくれるため楽 | 10万円以上の依頼費用がかかる |

最もおすすめなのは「e-Tax」です。e-Taxはマイナンバーカード未所持でも利用できます。持っていない場合は、まずIDとパスワードを作成しましょう。それでログインをすれば、確定申告の手続きができるようになります。

白色申告か青色申告か

確定申告をする際は、「白色申告」と「青色申告」、どちらかを選びましょう。それぞれの特徴は以下の表にまとめました。

| 白色申告 | 青色申告 | |

|---|---|---|

| 開業届の必要性 | 不要 | 必要 |

| 確定申告の際に必要な書類 | ・確定申告書B ・収支内訳書 |

・青色申告決算書 ・確定申告書B |

| 利用するために必要な手続き | × | 青色申告承認申請書を提出する必要がある |

| 特別控除額 | × | ・10万円 ・65万円 |

| 損失繰越 | × | ○(3年間) |

| 帳簿の方式 | 単式帳簿 | ・10万円控除の場合:単式帳簿 ・65万円控除の場合:複式帳簿 |

| 確定申告の難易度 | 簡単 | 難しい |

白色申告は、「簡単な方法で確定申告をしたい」という人におすすめです。一方で青色申告は、「お得に確定申告をしたい」という人におすすめです。最近は、簡単に確定申告ができる会計ソフトもあります。予算に余裕がある人は、会計ソフトの導入も検討してみてください。

確定申告書を記入する

今回は、確定申告書作成コーナーを使って確定申告書類を作成する方法を紹介します。

1.国税庁の確定申告書作成コーナーにアクセスし、「作成開始」をクリックする

2.「希望する提出方法」と「申告書の種類」を選択する

3.「所得税」をクリックし、氏名や生年月日などの必要事項を入力する

4.会社員は「給与所得」、会社員以外は「事業所得」を選択し、選択した項目の所得を入力する

5.「雑所得」の「業務・その他」をクリックし、海外FXで得た利益や経費を入力する

6.「入力終了(次へ)」をクリックし、所得控除を入力する

7.「住民税・事業税に関する事項」をクリックし、税金の徴収方法を選択する

8.流れに沿って必要事項を入力し、「入力(次へ)」をクリックする

9.確定申告書完成

確定申告書を提出する

作成した確定申告書類を見直し、間違いがなければ、次は書類を税務署に提出しましょう。提出方法は、3つあります。

・税務署に直接提出をする

・税務署に郵送をする

・電子申請(e-Tax)で提出をする

おすすめの提出方法は、e-Taxを使った「電子申請」です。365日24時間、申請を受け付けているので、自分の都合に合わせて提出できます。パソコンまたはスマートフォンがあれば提出できるので、近くに税務署がない人も楽でしょう。確定申告の受付期間は、2月16日〜3月15日までです。遅れないように提出しましょう。

納付方法を選ぶ

所得税の納付方法は、5つあります。

・銀行振替

・インターネット決済(e-Taxを利用)

・クレジットカード払い

・コンビニ払い

・金融機関、または税務署での現金払い

お得に税金を支払いたい人は、「クレジットカード払い」または「コンビニ払い(QRコード決済)」を利用しましょう。支払い金額に応じて、ポイントが還元されるからです。例えば、ポイント還元率0.5%のクレジットカードで30万円の税金を支払うとしましょう。この場合、1万5,000円ポイント獲得できます。地域によっては、住民税もクレジットカードで支払えます。

会社に別の所得がバレたくない場合の対策

確定申告では、税金の徴収方法を問われます。1つ目は会社の給与から税金が天引きされる「特別徴収」、2つ目は自分で税金を納める「普通徴収」です。会社に別の所得を得ていることがバレたくない場合は、「普通徴収」を選択しましょう。

確定申告では、「自分で納付」の欄にチェックを入れれば、普通徴収が適用されます。もし、不安な場合は、確定申告書類を提出する際に普通徴収で税金を支払いたいことを職員に伝えましょう。会社に副業がバレるのは大抵「住民税」が原因です。そのため、住民税を自分で支払っていれば、バレることはないでしょう。

まとめ

今回は、海外FXの「確定申告」について説明しました。確定申告とは、本年度の所得を税務署に申告する手続きのことです。給与所得者は給与以外の年間所得が20万円以上、それ以外は年間所得が48万円を超えたタイミングで確定申告の義務が生じます。3月15日までに確定申告をしなかった場合、厳しいペナルティが課され、本来支払う必要がなかった税金を支払うよう命じられるので注意しましょう。

確定申告について理解するのは、海外FXで勝つ方法を学ぶのと同じレベルで大切です。そのため、時間を見つけ、確定申告についての知識も深めておきましょう。