突然ですが、「黄金比率」という言葉をご存じでしょうか。歴史的建造物や彫刻などに使われているので、一度は聞いたことがあるでしょう。実は、この黄金比率は「FX」でも応用できます。実際に黄金比率を用いて相場分析手法も作られています。比較的信頼度の高い相場分析手法なので、気になる人は使ってみてください。

今回は、黄金比率を使って値動きを予測する「フィボナッチ」について説明します。フィボナッチの引き方やエントリー・決済タイミングなども紹介するので、真似できそうなものから真似してみてください。

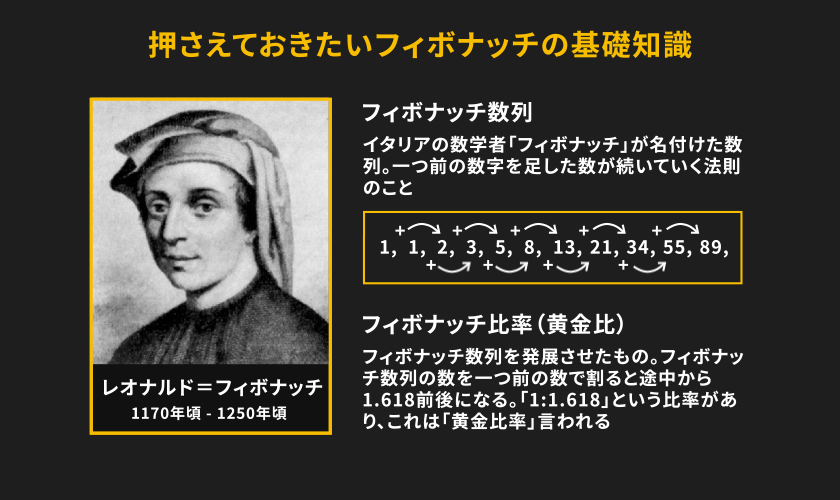

押さえておきたいフィボナッチの基礎知識

一口にフィボナッチと言っても、さまざまな種類があります。その中からここでは、FXでよく使う「フィボナッチ数列」と「フィボナッチ比率(黄金比)」を紹介します。2つのフィボナッチが相場分析をする上での基礎となるので、まずは概要をしっかり理解しましょう。それでは、それぞれのフィボナッチについて分かりやすく説明します。

フィボナッチ数列とは

フィボナッチ数列とは、一つ前の数字を足した数が続いていく法則のことです。イタリアの数学者「フィボナッチ」が名付けた数列なので、フィボナッチ数列と呼ばれるようになりました。フィボナッチ数列の具体例は、以下の通りです。

1、1、2、3、5、8、13、21、34、55、89、144、233

3つ目の「2」は、1つ目の「1」に2つ目の「1」を足した数です。7つ目の「13」は、5つ目の「5」と6つ目の「8」が足されています。この流れで行くと、「233」の次は「377(233+144の合計値)」であることが分かります。

フィボナッチ比率(黄金比)とは

フィボナッチ比率とは、フィボナッチ数列を発展させたもののことです。一度、フィボナッチ数列の数を一つ前の数で割ってみましょう。

・1 ÷ 1 = 1

・2 ÷ 1 = 2.0

・3 ÷ 2 = 1.5

・5 ÷ 3 = 1.667

・8 ÷ 5 = 1.6

・13 ÷ 8 = 1.625

・21 ÷ 13 = 1.615

・34 ÷ 21 = 1.619

・55 ÷ 34 = 1.618

・89 ÷ 55 = 1.618

答えは、途中から1.618前後になりました。この世には、「1:1.618」という比率があり、これは「黄金比率」と言われています。そのため、フィボナッチ比率は黄金比と言われることもあります。これを用いて相場を分析するので、「1:1.618」という比率は覚えておきましょう。

フィボナッチ比率を使用した分析方法「フィボナッチ・リトレースメント」

フィボナッチ・リトレースメントとは、フィボナッチ数列をトレードで使えるように応用したものです。FXの中では非常に有名で愛用者が多いと言われています。これを基準に投資戦略を紹介しているトレーダーも存在するので、FX初心者は必ず覚えておきましょう。それでは、フィボナッチ・リトレースメントについて説明します。

フィボナッチ・リトレースメントとは

フィボナッチ・リトレースメントとは、売買のタイミングを予測する際に使う相場分析手法です。過去の値動きやチャートパターンなどから、将来の値動きを予測します。フィボナッチを用いた相場分析手法の中では、フィボナッチ・リトレースメントが最も有名です。FXの世界でフィボナッチと言うと、大抵はこの手法を指します。

フィボナッチ・リトレースメントは、主に押し目や戻り目を探りたい場合に役立ちます。トレンドフォロー(トレンドに沿ってエントリーをする手法)で取引をしている人の強い味方になるでしょう。決済のタイミングを予測するのは少し難易度が高いので、FX初心者はエントリーのタイミングを探る目的で使うことをおすすめします。

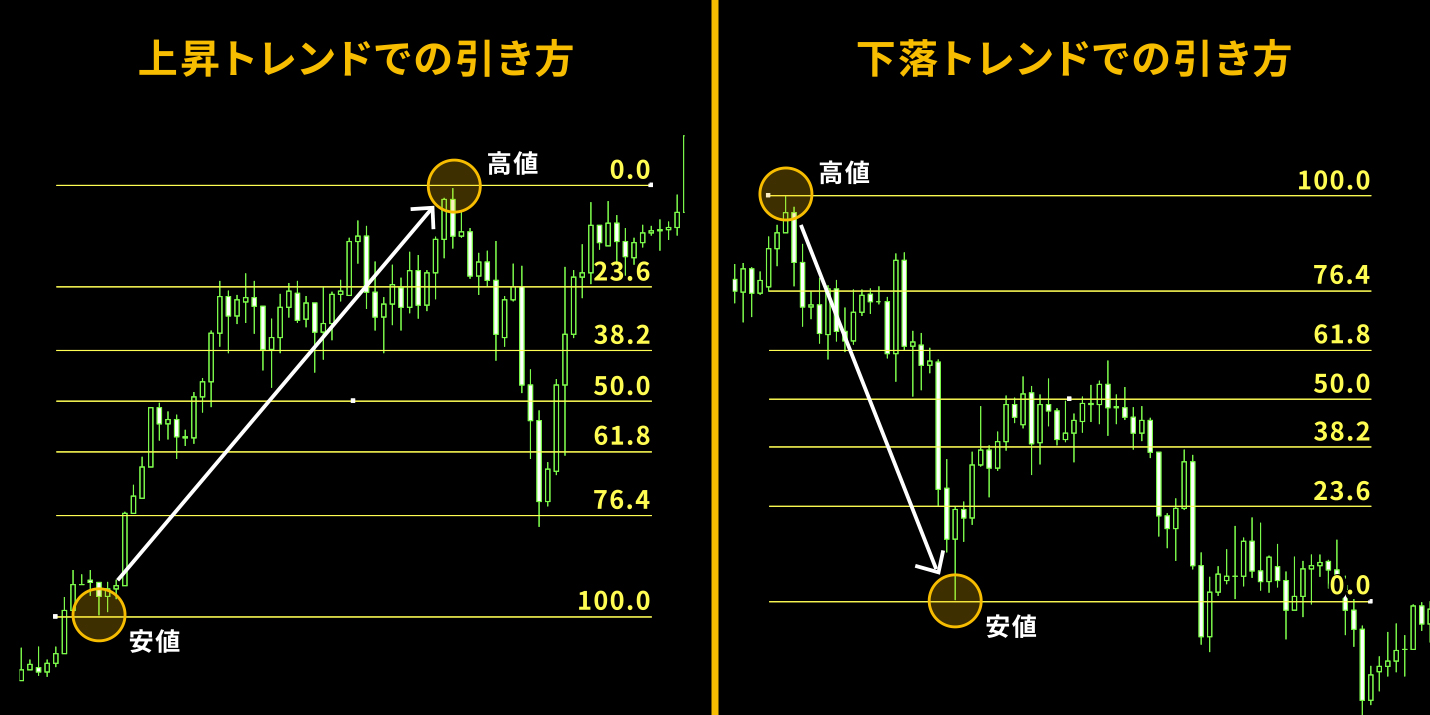

フィボナッチ・リトレースメントの引き方

まずは、上昇トレンドでの引き方を紹介します。

1.上昇トレンドの始まりとなった安値と直近の高値を見つける

2.安値のラインに100%のラインを引き、高値の部分に0%のラインを引く

これで、直近の高値からの一時的な下落幅(押し目)を予測できるようになりました。次に、下落トレンドでの引き方を紹介します。

1.下落トレンドの始まりとなった高値と直近の安値を見つける

2.高値のラインに100%のラインを引き、安値の部分に0%のラインを引く

これで、直近の安値からの一時的な上昇幅(戻り目)を予測できるようになりました。ポイントは、適当な高値・安値でラインを引かないことです。トレーダーに意識される可能性が高い高値・安値でラインを引くからこそ、フィボナッチ・リトレースメントが機能します。5つの比率は、ラインを引くと自動で表示されます。

フィボナッチ・リトレースメントのエントリータイミング

上昇トレンドのエントリータイミングは、「押し目が上昇に転じるとき」です。これは、フィボナッチ・リトレースメントの「23.6%、38.2%、61.8%」で起こりやすいとされています。チャートがいずれかの比率付近を推移するようになったら、相場を注視しましょう。

実際にチャートが反発し、上昇に転じたら「買い」でエントリーをしてください。下落トレンドのエントリータイミングは、「戻り目が下落に転じるとき」です。これも、フィボナッチ・リトレースメントの「23.6%、38.2%、61.8%」で起こりやすいと言われています。上昇トレンドのときと同じように相場を注視し、チャートがいずれかの比率付近で反発したら、「売り」でエントリーしてみましょう。

下落トレンドに関しては、エントリーが多少早くても利益を得られる場合があります。FX初心者は少し難易度が低い下落トレンドで練習してみてください。

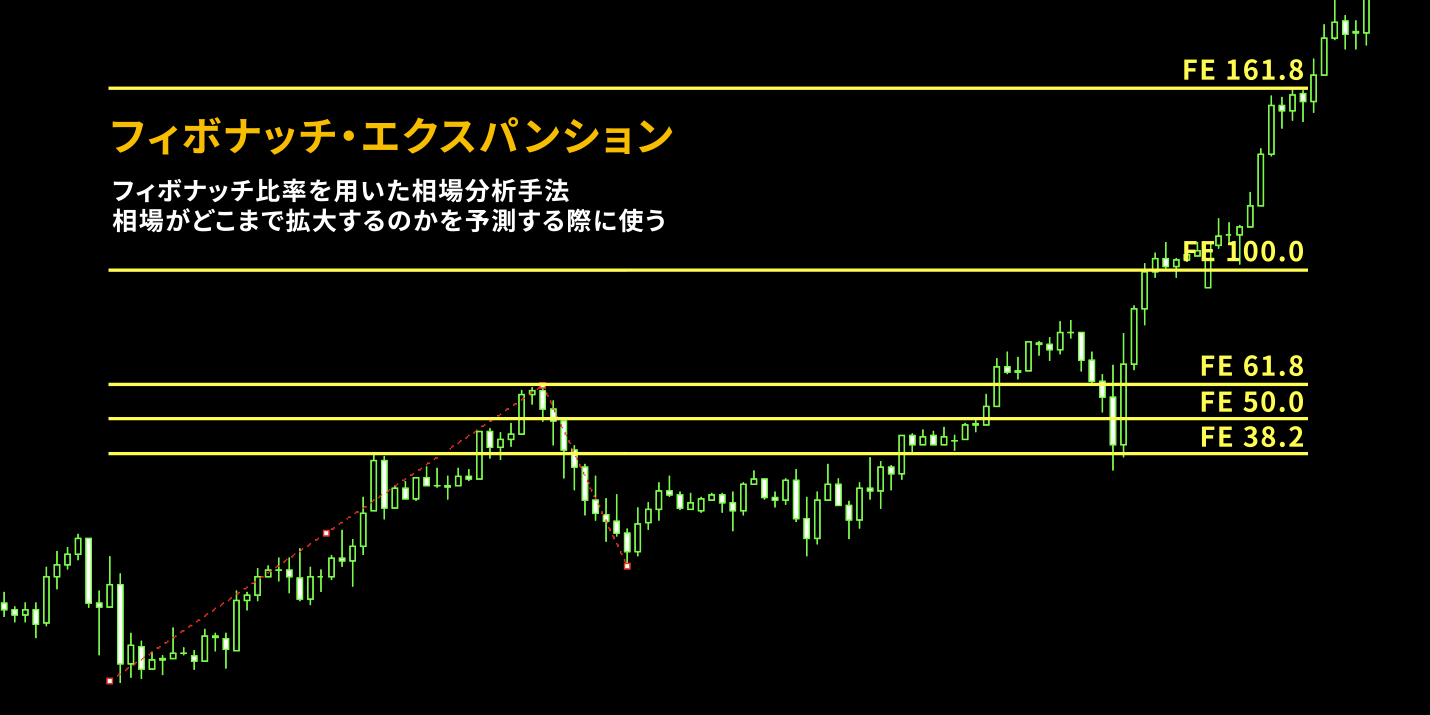

フィボナッチ比率を使用した分析方法「フィボナッチ・エクスパンション」

フィボナッチ・エクスパンションとは、フィボナッチ比率を用いた相場分析手法です。ラインを結ぶポイントが明確であったりエントリーの信頼度を簡単に確認できたりと、さまざまなメリットがあります。順張りで使う相場分析手法なので、使用するリスクも低いでしょう。それでは、フィボナッチ・エクスパンションについて説明します。

フィボナッチ・エクスパンションとは

フィボナッチ・エクスパンションとは、相場がどこまで拡大するのかを予測する際に使う相場分析手法です。主に、トレンド相場における押し目や売り注文の目安を予測したい場合に役立ちます。フィボナッチ・リトレースメントと非常に似ている取引手法ですが、フィボナッチ・エクスパンションは主に「利益確定」で使われます。

フィボナッチ・リトレースメントでは「エントリータイミング」を探り、フィボナッチ・エクスパンションでは「利益確定のタイミング」を探るというように、それぞれを使い分けるようにしましょう。フィボナッチ・エクスパンションは、逆張りでは活用しにくいので、トレンドフォローで使うことをおすすめします。

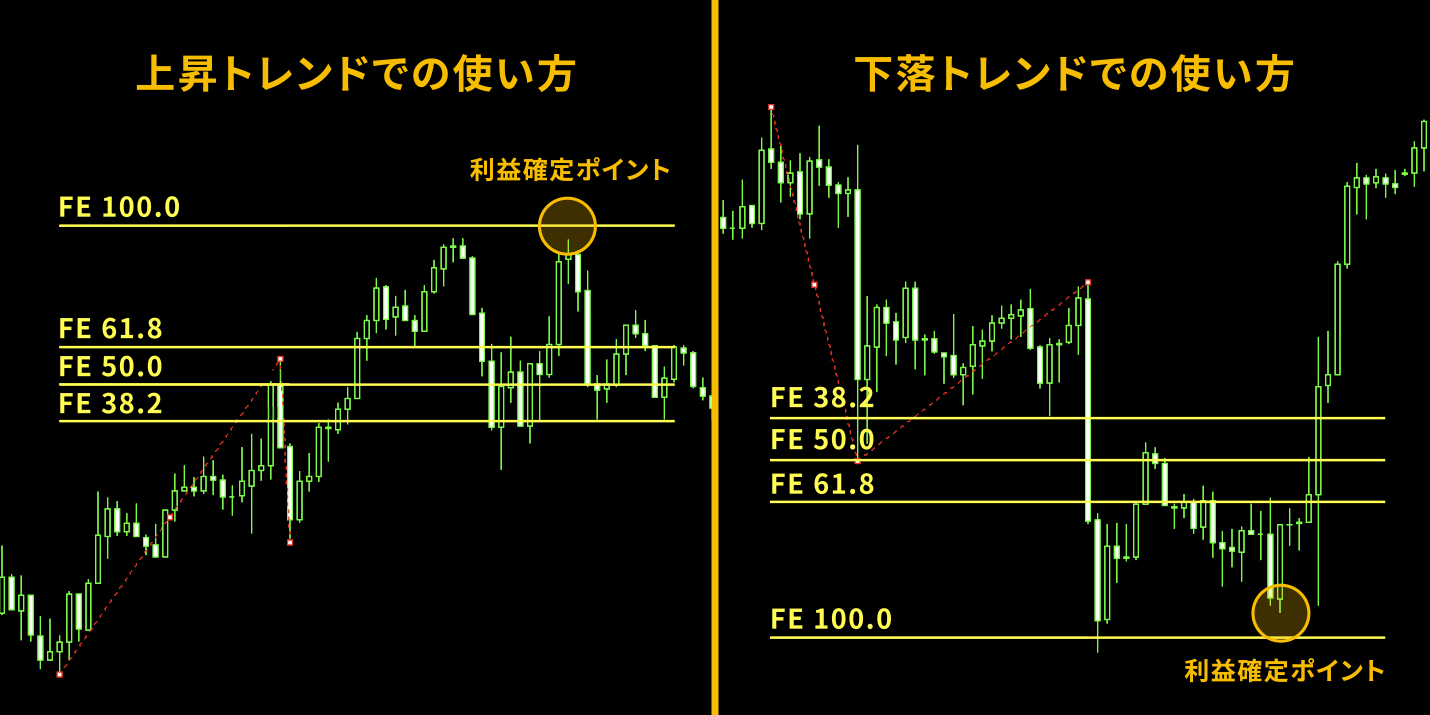

フィボナッチ・エクスパンションの使い方

まずは、上昇トレンドでの使い方を紹介します。

1.上昇トレンドの安値と高値を一本の線で結ぶ

2.安値を起点、高値を終点とする

3.「38.2%、50%、61.8%、100%」のどこが天井になっているか確認する

4.天井を見つけたら、そこを利益確定のポイントとする

次に、下落トレンドでの使い方を紹介します。

1.下落トレンドの高値と安値を一本の線で結ぶ

2.高値を起点、安値を終点とする

3.「38.2%、50%、61.8%、100%」のどこが底になっているか確認する

4.底を見つけたら、その比率付近を利益確定のポイントとする

どこで利益確定をしても間違いではありませんが、数値が高くなるほどハイリスク・ハイリターンになります。自分の資金状況や戦略などと照らし合わせて、どこで利益確定するべきなのか考えてみましょう。

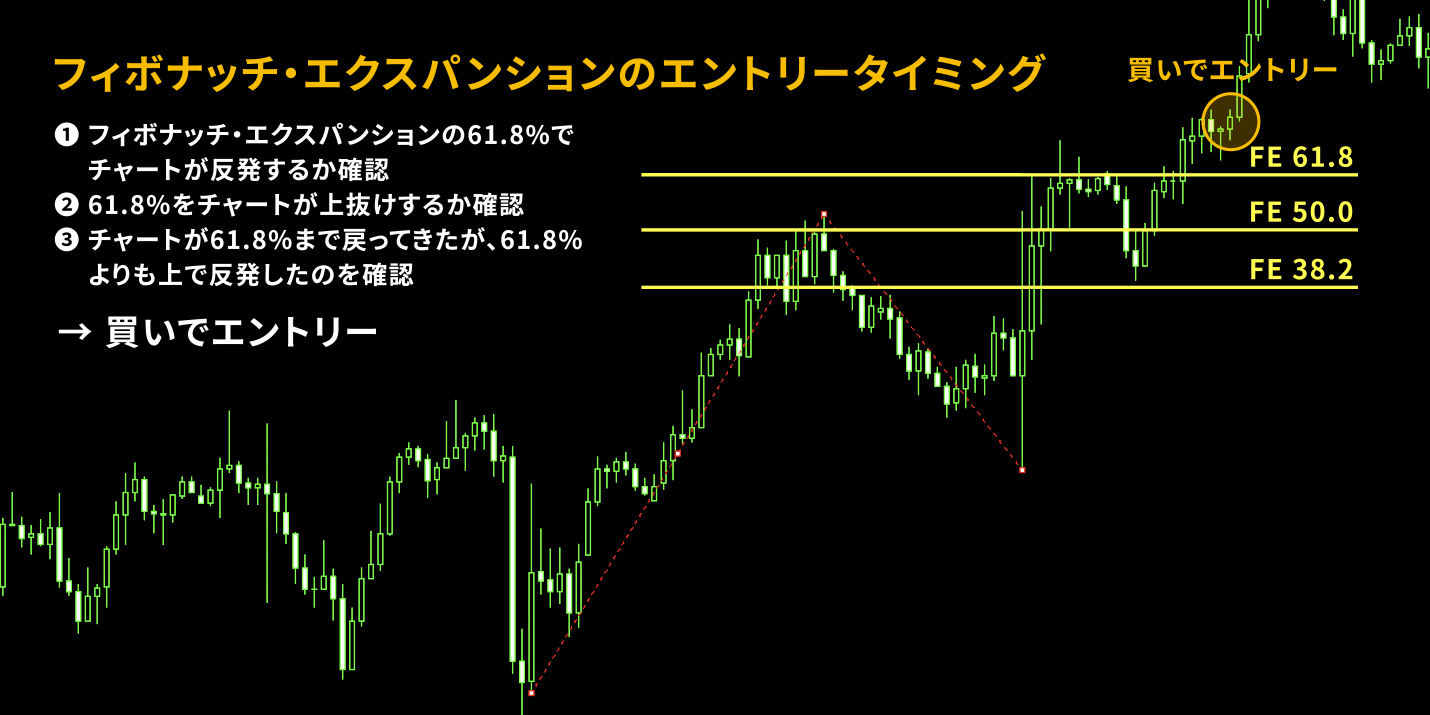

フィボナッチ・エクスパンションのエントリータイミング

まずは、フィボナッチ・エクスパンション(以下ラインと記載)の61.8%でチャートが反発するか確認しましょう。61.8%は、エントリーしても問題ないかを確認できる重要なポイントだからです。チャートが反発したら、「今回引いたラインは機能する可能性が高い」と判断してエントリーの準備を進めます。

次は、61.8%をチャートが上抜けするか確認してください。上抜けした場合は、その後の動きが大切です。チャートが61.8%まで戻ってきたが、61.8%よりも上で反発した場合は、ラインが強く意識されていると判断できます。

61.8%よりも下で反発した場合は、あまり意識されていないことを意味するので、エントリーは見送りましょう。ラインが意識されていることが確認できたら、チャートの終値が61.8%を上抜けするまで待ちましょう。上抜けすれば、チャートは上昇する可能性が高いと予測できるので、買いでエントリーしていきます。

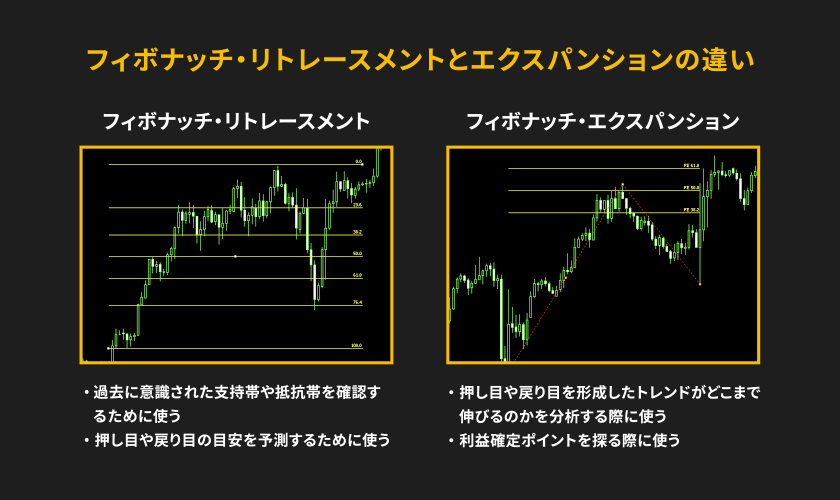

フィボナッチ・リトレースメントとフィボナッチ・エクスパンションの違い

フィボナッチ・リトレースメントとフィボナッチ・エクスパンションの違いは、「役割」です。それぞれの役割については以下の表にまとめました。

| 主な役割 | |

|---|---|

| フィボナッチ・リトレースメント | ・過去に意識された支持帯や抵抗帯を確認するために使う ・押し目や戻り目の目安を予測するために使う |

| フィボナッチ・エクスパンション | ・押し目や戻り目を形成したトレンドがどこまで伸びるのかを分析する際に使う ・利益確定ポイントを探る際に使う |

フィボナッチ・リトレースメントには、以下のような問題があります。

・どこを高値と安値に設定すればよいのか分かりづらい

・逆張りになるため、リスクが高い

・決済ポイントの目安を予測するのが難しい

上記の問題をすべて解決するのが、フィボナッチ・エクスパンションです。どちらか片方しか使わないという活用方法ではなく、それぞれのメリットを活かし、組み合わせて使うようにしましょう。FX初心者は、トレンド相場で使ってみてください。

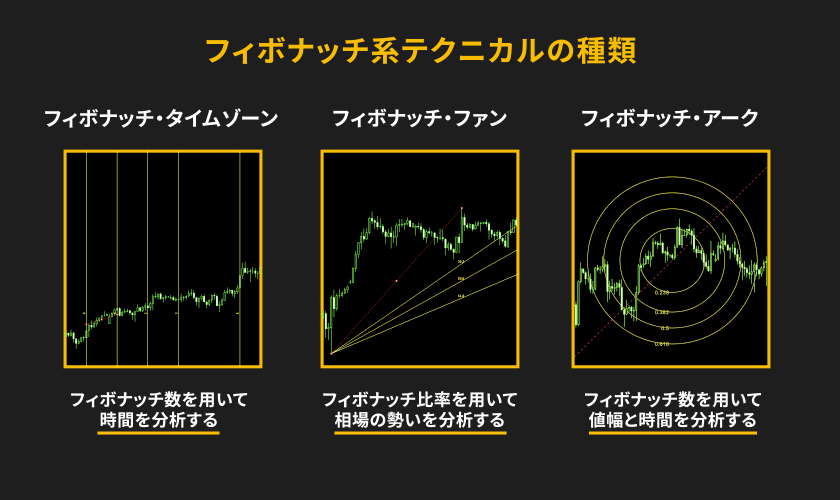

他にもあるフィボナッチ系テクニカルの種類

フィボナッチ・リトレースメントやフィボナッチ・エクスパンションが有名ですが、フィボナッチには他にもテクニカル指標があります。例えば、フィボナッチ・タイムゾーンやフィボナッチ・ファンなどです。マイナーで使う機会はそれほど多くありませんが、相場を分析する際に役立つので覚えておきましょう。

フィボナッチ・タイムゾーン

フィボナッチ・タイムゾーンとは、フィボナッチ数を用いて時間を分析するテクニカル指標です。「チャートの上昇・下落の周期がフィボナッチ数列に関係する」という考えのもと、相場の転換ポイントを探していきます。時間軸でトレンドの転換点を探したい場合は、このフィボナッチを使っていきましょう。

フィボナッチ・ファン

フィボナッチ・ファンとは、フィボナッチ比率を用いて相場の勢いを分析するテクニカル指標です。「38.2%、50.0%、61.8%」という3つの数字を使い、トレンドの強さを判断していきます。フィボナッチ・ファンが示すラインはレジスタンスライン・サポートラインとしても機能するので、押し目や戻り目のタイミングを把握したい場合にも役立ちます。

フィボナッチ・アーク

フィボナッチ・アークとは、フィボナッチ数を用いて値幅と時間を分析するテクニカル指標です。サポートラインやレジスタンスラインなどの目安も教えてくれます。しかし、使い方や見方が少し複雑というデメリットがあります。いきなり使いこなすのは難しいので、FX初心者は取引に慣れてきてから使うようにしましょう。

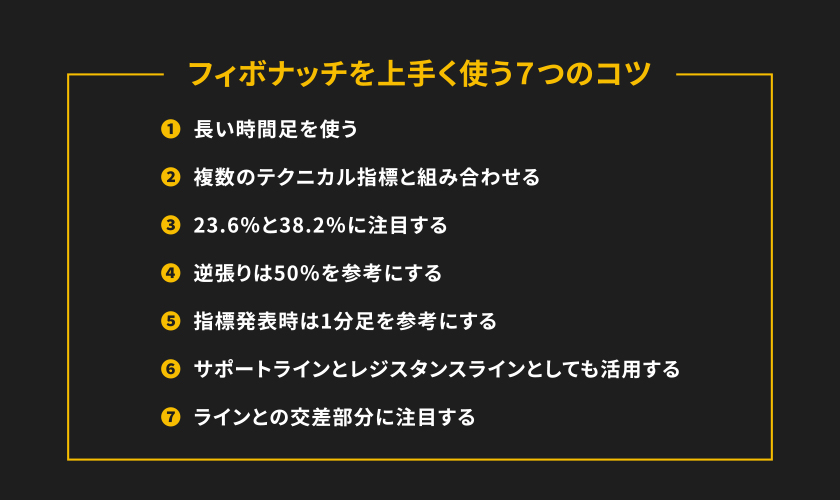

FX取引でフィボナッチを上手く使うコツ

移動平均線やMACD(マックディー)などと比べると、フィボナッチは少し難しい相場分析手法です。上手く使いこなせるかと不安を抱いている人もいるでしょう。不安を抱えている人のために、ここではFX取引でフィボナッチを上手く使うコツを紹介します。どれも簡単なコツなので、ぜひ取り入れてみてください。

長い時間足を使う

チャートは、長い時間足の方が素直に動きます。なぜなら、ダマシやノイズが少ないからです。フィボナッチは、なるべく長い時間足と組み合わせて使うようにしましょう。長めのデイトレードやスイングトレードで取引を行う方は、積極的にフィボナッチを使うことをおすすめします。

複数のテクニカル指標と組み合わせる

フィボナッチは、万能なテクニカル指標ではありません。当然、相場がフィボナッチ通りに動くという保証もありません。フィボナッチのみで取引をすると、勝率が低くなる場合があります。勝率を高めたいと考えている人は、他のテクニカル指標も使い、取引根拠を強くしましょう。

テクニカル分析について詳しくはこちらをご参考ください。

>テクニカル分析とは?メリット・デメリットや上手く使うコツについて徹底解説!

23.6%と38.2%に注目する

強いトレンドが発生している場合は、フィボナッチライン23.6%と38.2%が押し目になる傾向があります。これらの数値付近で押し目を形成した後、さらに伸びていくケースが多いので、23.6%と38.2%を狙って順張りをしてみましょう。

逆張りは50%を参考にする

チャートの反発は、下落トレンドから50%の半値まで上昇すると終了する傾向があります。これは、トレーダーの「半値まで動いたため、もう一度下落していくのではないか」という心理が働いているからです。下落トレンドが続いている途中なので、「トレンドが転換した」と考えるよりも、「一旦調整に入り、さらに下落していくのではないだろうか」と考える方が自然です。逆張りをしていく場合は23.6%以下でエントリーし、50%付近で決済するようにしましょう。

逆張りについて詳しくはこちらをご参考ください。

>海外FXの逆張りとは?勝率を上げる取引手法や注意点などを紹介します

指標発表時は1分足を参考にする

フィボナッチは、長い時間足と相性がよいと説明しました。しかし、経済指標が発表されるタイミングは例外です。経済指標発表時は、短期間でチャートが激しく動くので、1分足や5分足などの短い時間足に注目が集まります。そのため、経済指標発表時は短い時間足のフィボナッチが通常よりも機能しやすくなります。

経済指標について詳しくはこちらをご参考ください。

>FXトレーダーなら覚えておきたい重要度が高い経済指標一覧!

サポートラインとレジスタンスラインとしても活用する

フィボナッチは、サポートラインやレジスタンスラインにもなります。これらのラインになっているポイントを見つけることができれば、後はそこで売買をするだけで利益を得られる場合があります。

サポートラインとレジスタンスラインについて詳しくはこちらをご参考ください。

>サポートラインとレジスタンスラインとは?引き方や分析方法を徹底解説

ラインとの交差部分に注目する

フィボナッチとラインが交差する部分は、強い抵抗線・支持線として多くのトレーダーに注目されています。例えば、50%のフィボナッチとラインが交差していると仮定しましょう。そのポイントをチャートがブレイクすると、相場が大きく動く傾向にあります。大きな利益を得られるチャンスなので、交差する部分は注目しておきましょう。

フィボナッチの利益確定・損切りは「1:1」で考えよう

基本的にフィボナッチの利益確定・損切り幅は、「1:1」で考えるようにしましょう。例えば、30pipsで利益確定をするのであれば、損切りも30pipsで設定します。フィボナッチに慣れてきたら、ラインを参考にして利益確定・損切り幅を決めても構いません。

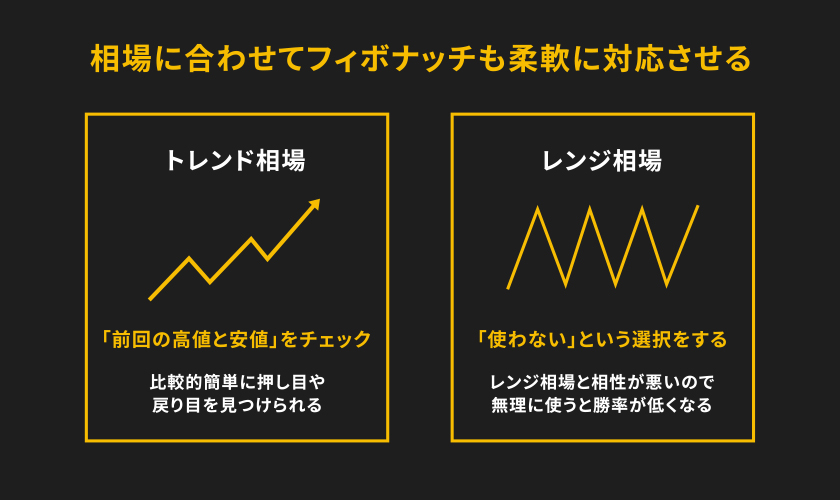

相場の状況を見てフィボナッチも柔軟に対応させていく

相場は、大きく分けると「トレンド相場」と「レンジ相場」の2種類が存在します。それぞれの相場では、チャートの動き方が大きく異なります。取引で利益を得ていきたいのであれば、相場に合わせてフィボナッチを柔軟に対応させていくことが大切です。ここでは、フィボナッチを具体的にどのように対応させていけばよいのか説明します。

トレンド相場の場合は「前回の高値と安値」をチェック

トレンド相場の場合は、「前回の高値と安値」をチェックしましょう。上昇トレンドの場合は高値を起点に安値へ、下落トレンドの場合は安値を起点に高値へフィボナッチラインを引いてください。このようにフィボナッチラインを引くことで、比較的簡単に押し目や戻り目を見つけられます。

レンジ相場の場合は「使わない」という選択をする

レンジ相場の場合は、フィボナッチを「使わない」という選択をするのも有効です。フィボナッチはトレンド相場と相性がよいテクニカル指標なので、レンジ相場で無理に使うと勝率が低くなる場合があります。

取引根拠の低いポイントで取引をし、勝率が低くなるのであれば、「フィボナッチを使わない」という選択を取った方がよいでしょう。レンジ相場は見送り、トレンド相場が形成されてから勝負を仕掛けていくことをおすすめします。

まとめ

今回は、FXで使う「フィボナッチ」について説明しました。FXでは、フィボナッチ数列とフィボナッチ比率(黄金比)を使って相場を分析していきます。例えば、61.8%でエントリーの信頼度を確認し、38.2%付近で利益確定の決済をするというイメージです。

細かい数字とラインが多く、少し難しい相場分析手法ではありますが、信頼度が高いのでFXに慣れてきたら使ってみることをおすすめします。初めは、フィボナッチ・リトレースメントとフィボナッチ・エクスパンションをトレンド相場で使ってみてください。