FX取引をする際に活用したいのが、「テクニカル分析」です。テクニカル分析は過去の値動きを分析し、将来の値動きを予測する相場分析方法であり、トレンド系とオシレーター系に分かれます。

トレンド系は、現在トレンド(相場の方向性)が発生しているのか、またはそのトレンドが下降しているか上昇しているか、などを分析するのに役立ちます。一方でオシレーター系は、価格の絶対水準の観点からではなく、現在相場が買われすぎなのか、売られすぎなのか、などを分析するのに役立ちます。

今回はオシレーター系の「RCI」に注目し、基礎知識や使い方、使う際の注意点、そして相性の良いテクニカル分析などを解説します。

RCIとは

RCIとは、英語記載のRank Correlation Indexの略語で、日本語では順位相関係数を意味します。RCIは、イギリスの心理学者である「チャールズ・エドワード・スピアマン」が提唱した、理論統計学「スピアマンの順位相関係」を応用したものです。

実は、一般的なテクニカル指標の多くが「価格の上昇」や「下降率」、「上下の変動幅」を元にして計算されています。しかし、この理論統計学は、2つの特性の順位データから相関を求めるのが特徴で、価格そのものではなく、「時間と価格に順位をつけ、その相関関係を元に指標化」する特性があります。つまり、価格が上昇トレンドの時に「売り」、下降トレンドでは「買い」をする取引方法「逆張り」の他に、価格が上昇トレンドの時に「買い」、下降トレンドでは「売り」をする取引方法「順張り」にも使えるのがこのRCIのポイントです。

RSIとは何が違う?

オシレーター系のテクニカル指標には、「RCI」と「RSI」があり、名前が似ているために同じような意味合いだと勘違いしている人もいることでしょう。確かに、RCIとRSIにはどちらも、「市場の過熱状況を分析する」のに用いられます。しかし、一見同じような動きをしている様に見えて、RSIはチャートから一定期間の変動幅を抜き出し、それが「買われすぎている」か「売られすぎている」かを判断できる指標です。

一方で、RCIは価格そのものを計算対象とせずに「時間」と「価格」それぞれに順位をつけ、両者にどれだけの相関関係があるのかを指標化しています。そのため、価格の上下の変動幅には左右されず、細かく上下に変動しにくい指標となっています。

簡単にいうと、どちらの指標でも「買われ過ぎ、売られ過ぎ」を判断することはできます。しかし、RCIは、傾きによって相場の方向性も同時に判断できる指標となっているのが特徴です。

RCIの計算方法

RCIは先述した通り、「一定期間における日付の順位と価格の順位を決め、その相関関係を表示した指数」のことです。例えば、RCIではテクニカル指標や自動売買のEAなどで調整可能な数値「パラメーター」を9日間とした場合、9日間上昇すれば+100%、9日間下落すれば-100%上下に大きく動きやすいという特徴があります。RCIのメリットは、オシレーター系テクニカル分析の中でも反応が早いことです。

価格の大きさの順位で「価格と時間の相関関係」に着目し、相場のトレンドの勢い、過熱感を見極めるRCIには、具体的な計算式もあります。その計算式をご紹介しましょう。

RSI(%) = { 1 – (6 × d) ÷ (nの3乗 – n ) }× 100

| d | 日付の順位と価格の順位の差を2乗し、合計した数値 |

|---|---|

| n | 任意の期間 |

| 日付の順位 | 当日を1として、遡りながら2、3、4…と順位をつける |

| 価格の順位 | 期間中の最高値を1として、高い順に2、3、4…と順位をつける |

RCIの使い方

RCIの特徴や計算式を理解したとしても、実際の取引でどのように使うかを知らないと活用できません。せっかく取引をするなら、活用できるものは抑えておきたいところです。

ここでは初心者でも取引をする時にRCIを活用しやすいように、RCIの向きや範囲、そして期間の異なるRCIなどの使い方を詳しく説明しましょう。

0ラインとのクロスで売買シグナルを判断

RCIのシンプルな売買シグナルは、「0ラインとのクロス」で「ーゾーン」から「+ゾーン」へクロスすることです。売買シグナルとは、テクニカル指標を用いた分析において、価格の変化による売買の転換点のことを指します。クロスすれば、上昇トレンドが発生するということがわかります。その逆であれば、下降トレンドが発生すると考えられます。例えば、RCIの短期線が0ラインとクロスしたところから上昇トレンドが発生し、その後に中期線、長期線も順にクロスしている様子が見られるという状態のことです。

RCIは、価格の動きに沿って上下するのが特徴です。RCIが底打ちして上がり始めたら「買い」となり、下がり始めたら「売り」というような判断をすることができます。このようにして、取引の売買タイミングを見計らうことができるようになります。

また、RCIが下がり始めたら「売り」、RCIが上がり始めたら「買い」とも判断することが出来ます。但し、相場がある一定の幅で上がったり下がったりを繰り返す「レンジ相場」では、RCIも細かく上下してしまいます。ここで売り、又は買いのサインが出ているのに、逆に動く「ダマシ」が発生することもあるので、注意が必要です。

| 買いシグナル | 売りシグナル |

|---|---|

| 0%ラインを超えマイナス圏からプラス圏に転じた時 | 0%ラインを超えてプラス圏からマイナス圏に転じた時 |

| マイナス圏で反発した時 | プラス圏で反発した時 |

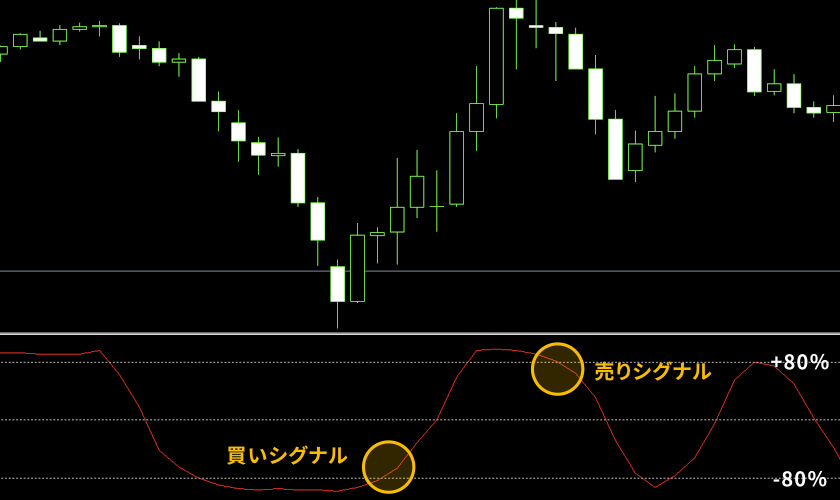

±80%のラインで転換の見極め

初心者の方が戸惑ってしまう要因でもある、売買タイミングについてお話します。RCIの売買タイミングの読み方の一つに、RCIが底打ちしてからすぐには買わず、「-90%や-80%を越えてから買う」という方法があります。

| 買いシグナル | 売りシグナル |

|---|---|

| 底値圏から上昇し、-80%を越えた時 | 高値圏から下落し、+80%を下回った時 |

RCIは一般的に、「+80%以上だと買われすぎ、-80%以下だと売られすぎ」と考えられています。但し、RCIが-90%や-80%を上回った後、価格があまり上昇せずに終わってしまった場合は、RCIも頭打ちになってしまうので注意しましょう。80%や90%を超える前に、RCIが下がる場合もあります。このケースでは、RCIが下がりだした時点で売るのがベストです。「売り」からだったとしたら、RCIがあまり下がらずに反転してしまった場合、その時点で「買い戻し」をします。

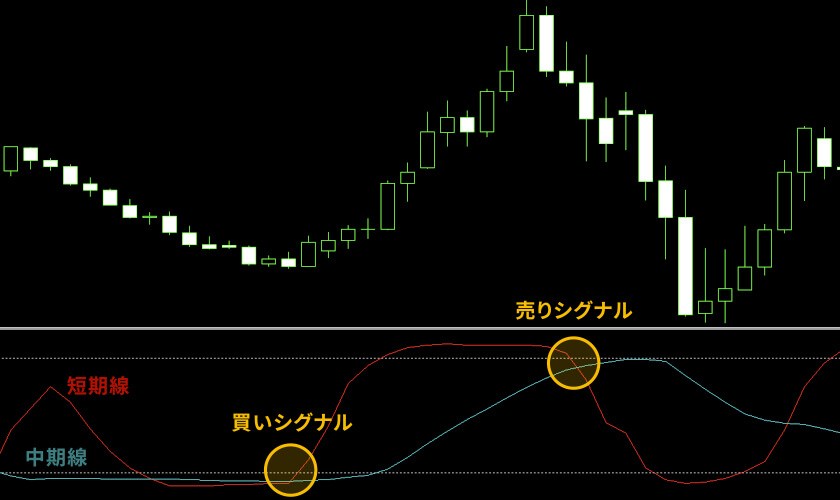

異なる期間のRCIを2本使って売買の判断をする

0ラインとのクロス以外にも、売買のタイミングを見計らう方法があります。それが「期間の異なる2本のRCIを利用する方法」です。実際に判断できる場合は2つのケースです。

| 買いシグナル | 売りシグナル |

|---|---|

| 2本のRCIが-100%に近い地点で「短期線」が「中期線」を下から上に突き抜けた時(ゴールデンクロス) | 2本のRCIが100%に近い地点で「短期線」が「中期線」を上から下に突き抜けた場合(デッドクロス) |

簡単にいうと、RCIを移動平均線に見立て、短期線が中期線を上に抜ける「ゴールデンクロス」で買い、短期線が中期線を下に抜ける「デッドクロス」で売るということです。一般的には、-100%~-50%で起きたゴールデンクロス、+50%~+100%で起きたデッドクロスが売買シグナルです。

しかし、ゴールデンクロスやデッドクロスは頻繁に起こってしまうため、「ダマシ」となることが多いので注意しましょう。

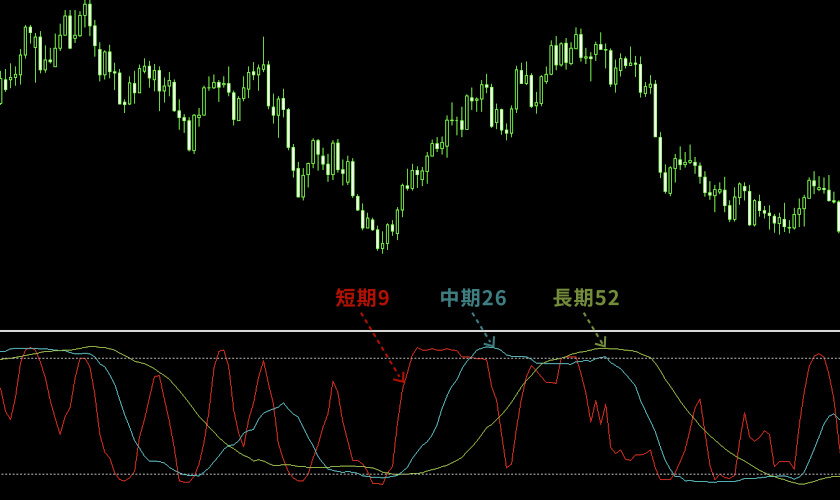

異なる期間のRCIを3本使ってタイミングを見極める

先述したのは、「異なる期間の2本のRCIを使って売買のタイミングを見極める」という方法でしたが3本のRCIを使用した方法もあります。RCIを3本表示させた手法だと、基本的に「短期9」、「中期26」、「長期52」の3つの期間設定で利用します。

「短期9」は短期間の期間設定が特徴で、3本の中でも最も反応します。短期間での買われ過ぎや売られ過ぎを敏感に感知し、エントリーやトリガーのタイミングで使用するのがポイントです。「エントリー」は新規ポジションを持つことで、「トリガー」は条件が満たされたタイミングでエントリーしてポジションを持つことです。

対して、中期26は値動きと共に、チャートに沿った動きをするのが特徴です。チャートに沿った動きをすることで、見ているチャートの方向性を示します。長期52は最も長期間の期間設定のため、急に方向が変わることがないのが特徴です。上位足のチャートの方向性を示します。

RCIを使う際の注意点

RCIの基礎知識や使い方などはわかりましたが、実際に取引で使うには注意点も知っておきたいところです。特に初心者の方は注意点を知らないまま活用すると、損失を出してしまう可能性もあるので注意しましょう。ここでは、RCIの気を付けたい注意点をいくつかご紹介します。

トレンドが強い場合は機能しないことが多い

RCIを使う際に気を付けたいことの一つに、「強い上昇トレンドや下降トレンド発生時は、うまくRCIが機能しない可能性がある」ということがあげられます。強い上昇トレンドや下降トレンドが発生している場合は、RCIが天井圏、底値圏に張り付いてしまいます。相場が急騰、急落している場合にRCIに頼りすぎてエントリーすることは危険です。

基本的にレンジ相場を想定しているのが、オシレーター系の指標です。そのため、トレンド相場だと対応できません。しかし、RCIが継続して高い水準、もしくは低い水準にあるかどうかを見ればトレンドが発生しているのかがわかります。トレンドの発生の確認はRCIで、その後の取引はトレンド系の指標を使うというのも方法の一つです。

短い時間足では機能しにくい

先述した通り「強いトレンド発生時にはRCIが機能しにくい」のですが、実は短い時間足でも機能しにくいということがあげられます。その理由は、1分足や5分足などの短時間だと規則性がないため、複雑だからです。RCIを利用した取引をしたい場合は、2時間足や4時間足、8時間足や日足など、できるだけ長い時間足を使うようにするのがおすすめです。

例えば短い取引時間が特徴の「スキャルピング」では、RCIは向いていません。どうしてもRCIを活用したいという場合は試してみても良いですが、できるだけ長時間の軸で活用した方が特性の効果を感じることができるでしょう。

複数のRCIを利用する

RCIはトレーダーに人気のあるテクニカル指標です。しかし、1本だけのRCIを利用した場合、相場の環境認識としては有効ですが、優位性は低いのが特徴です。上昇トレンドが強い場合に、短期RCIだけを使い「買われすぎだから、この後下がることを予測して売る」という様なトレードを行ったとしても、上昇トレンドを継続することも多々あります。そのため、1本のRCIだけを見てトレードを行うのは危険といえるでしょう。

しかし、長期RCIを併用すれば、長期的なトレンドを正しく判断することが可能になります。複数のRCIを利用してみましょう。そうすると、その位置関係やクロスしたことを確認でき、優位性が高い取引ができます。

他のテクニカル指標と組み合わせる

テクニカル分析では、よく「ダマシ」が発生します。特にオシレーター系のテクニカル指標で発生することが多く、初心者の方は注意が必要です。このダマシを回避するためには、先述した通り、複数のRCIを利用するのがおすすめです。しかし、それでも1本で利用するよりはまだ良いという程度で、やはりテクニカル指標なので回避することには限界があるのも現実です。

解決策としておすすめなのは、移動平均線や、統計学を基にしてFXの相場を分析する「ボリンジャーバンド」など、トレンド系のテクニカル指標と組み合わせる方法です。一定期間における終値の平均値の変化を表したグラフ「移動平均線」や、ボリンジャーバンドでトレンドの強さを把握するのがベストです。この方法だと、ダマシを見抜きやすくなります。

テクニカル分析について詳しくはこちらをご参考ください。

>テクニカル分析とは?メリット・デメリットや上手く使うコツについて徹底解説!

RCIと相性の良いテクニカル分析

RCIを上手に活用するためには、他のテクニカル分析と組み合わせることもおすすめです。しかし、初心者にとってはどんなテクニカル指標と組み合わせてよいか、そこから悩んでしまうでしょう。今回は、RCIと相性の良いテクニカル分析について解説していきます。

RCI×RSI

RSIはRCIと混同されがちですが、違うものです。RSIは「Relative Strength Index」の略語で、最も有名なオシレーター系のテクニカル指標であり、1878年にJ.W.ワイルダー氏が発表しました。

RSIは日本語では相対力指数を意味し、買われすぎ、売られすぎが判断できるのが特徴です。そのため、「逆張り」のトレードで活用されることが多々あります。FX取引方法には価格が伸びる流れに順じて売買する取引方法である「順張り」と、反対のトレード方法「逆張り」があります。逆張りとは名前の通り、「価格が伸びる流れに逆らって売買する取引方法」です。

同じオシレーター系のテクニカル指標ということもあり、RCIとの相性が良く、初心者のトレーダーでも使いやすいのもポイントです。分析や順張りが苦手だというトレーの方にも、おすすめの手法です。

| 買いエントリー | 売りエントリー |

|---|---|

| RCIが-80%を下回り、RSIが30%に到達した時 | RCIが+80%を上回り、RSIが70%に到達した時 |

1つのテクニカル指標だけで、買われすぎや売られすぎを判断するよりも、2つのテクニカル指標を組み合わせると確実性が高くなります。

RSIについて詳しくはこちらをご参考ください。

>海外FXのRSIとは?使い方や見方などを徹底解説!

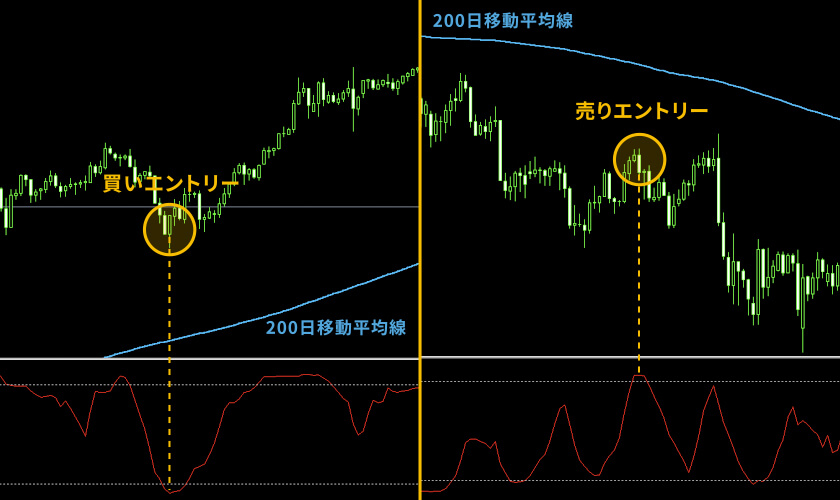

RCI×移動平均線

RCIと移動平均線を組み合わせた方法も、活用できます。先ほど述べた手法よりは若干複雑ですが、トレンド相場で有効な手法です。まず設定についてですが、RCIは期間14で設定します。移動平均線は長期的なトレンドを把握するために活用しますので、期間は200にしましょう。

| 買いエントリー | 売りエントリー |

|---|---|

| 現在足が長期移動平均線よりも上を推移し、短期RCIが-80%以下の時 | 現在足が長期移動平均線よりも下を推移し、短期RCIが+80%以上の時 |

長期移動平均線は、長期的なトレンドを示しています。移動平均線よりも上を推移していれば、上昇トレンドとなります。反対に移動平均線よりも下を推移していれば、下降トレンドとなります。短期RCIが-80%を下回ったときに「買いエントリー」、短期RCIが+80%を上回ったときには「売りエントリー」をします。

移動平均線について詳しくはこちらをご参考ください。

>移動平均線とは?見方や手法を海外FX初心者向けに解説

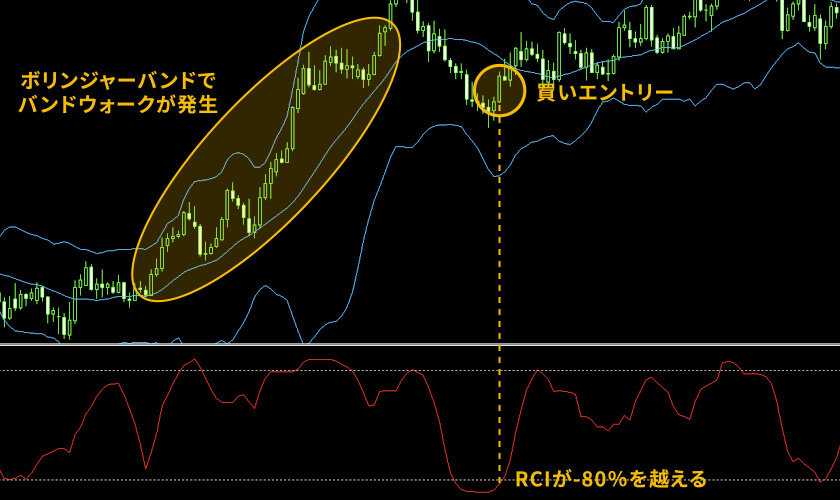

RCI×ボリンジャーバンド

ボラティリティの変化を示す「ボリンジャーバンド」と、RCIを組み合わせることも可能です。この2つの指標を組み合わせることで、バンドウォークという特有のパターンの状態を把握できるようになります。バンドウォークとは、ボリンジャーバンドにおいて、バンドに沿ってローソク足が並ぶことを指します。まずはボリンジャーバンドでバンドウォークの発生を探し、強い上昇トレンドを見つけることができたら、RCIの買いシグナルを利用します。

これにより、ボリンジャーバンドで買いと売りの目線を固定し、RCIで売買タイミングを測定できます。反対に、下降のバンドウォークを発見したら、RCIの売りシグナルを利用して、下降トレンドにおけるトレンドフォローを仕掛けていきましょう。

RCIとボリンジャーバンドの組み合わせは、実はRCIとほかの組み合わせの中で最も有効であるといえます。初心者の方は今回説明した手法をしっかり把握すると良いでしょう。

ボリンジャーバンドについて詳しくはこちらをご参考ください。

>海外FXのボリンジャーバンドとは?おすすめ分析手法や設定値などについて解説します

まとめ

今回はオシレーター系のテクニカル指標である、「RCI」について解説しました。RCIはその特性から単体ではなく、複数の指標を活用して利用するのが良いでしょう。しかし、オシレーター系のテクニカル分析ではダマシに合うことが多く、初心者の方は注意が必要です。ダマシを回避するためには、同じオシレーター系のテクニカル指標であるRSIや、トレンド系のテクニカル指標など、初心者の方でも活用しやすいものを組み合わせることがおすすめです。

RCIは短い時間足には不向きなので、できるだけ長い時間足を使うなど、活用の際の注意点をしっかりを確認し、RCIを有効活用してみてはいかがでしょうか。