資産運用ブームや副業ブームなどで、近年は「投資」に興味を持つ人が増えました。一口に投資と言ってもさまざまな種類がありますが、その中でとくに有名なのが「FX」と「株」です。どちらも比較的気軽に始められるという理由から、人気があります。しかし、FXと株、何が違うのか分からず悩んでいる人もいるでしょう。

そこで今回は、FXと株の違いを10種類の項目に分けて説明します。最後にFXと株、それぞれのメリット・デメリットもまとめました。自分に合っているのはどちらの投資なのかと悩んでいる人は、こちらも参考にしてください。

FX取引と株取引の違い

FXと株には、さまざまな違いがあります。自分にはどちらが合っているのか、ここで明確にしておきましょう。

| FX | 株 | |

|---|---|---|

| 投資先 | 通貨 | 会社 |

| エントリーの種類 | 「買い」と「売り」両方可能 | 買いのみ |

| インカムゲインの種類 | スワップポイント | 配当金 |

| 取引ができる時間 | 24時間(平日のみ) | ・9:00〜11:30 ・12:30〜15:00 |

| 投資に必要な資金 | 1,000円〜 | 1万円〜 |

FXと株の違い①投資対象

ここからは、FXと株の違いについて説明します。初めに説明する違いは、「投資対象」です。どちらも同じ「投資」ですが、それぞれ異なるものに投資をするので注意をしましょう。それでは、FXと株の投資先について説明します。

FXの投資対象は「通貨」

FXは、世界各国の中央銀行が発行している「通貨」に対して投資をします。通貨とは、「日本円」や「米ドル」など、私たちが普段の日常生活で使っているお金のことです。FXでは、この通貨が他の通貨と組み合わさり、ペアになっています。

代表的なペアは、「ドル円(米ドルと日本円の組み合わせ)」や「ポンドドル(英ポンドと米ドルの組み合わせ)」などです。これらをFXでは「通貨ペア」と呼び、通貨ペアの差額を利用して利益を得ます。

株取引の投資対象は「企業」

株は、「企業」に対して投資を行います。しかし、すべての企業に投資ができるわけではありません。証券取引所に上場している企業の株式にのみ投資できます。証券取引所には数千種類の企業が上場しているため、選択肢はFXよりもあります。その中から馴染みのある企業の銘柄を見つけ投資を行うため、人によっては値動きが読みやすいと感じるでしょう。近年は、米国や欧州など、海外の証券取引所に上場している企業にも投資ができるようになりました。

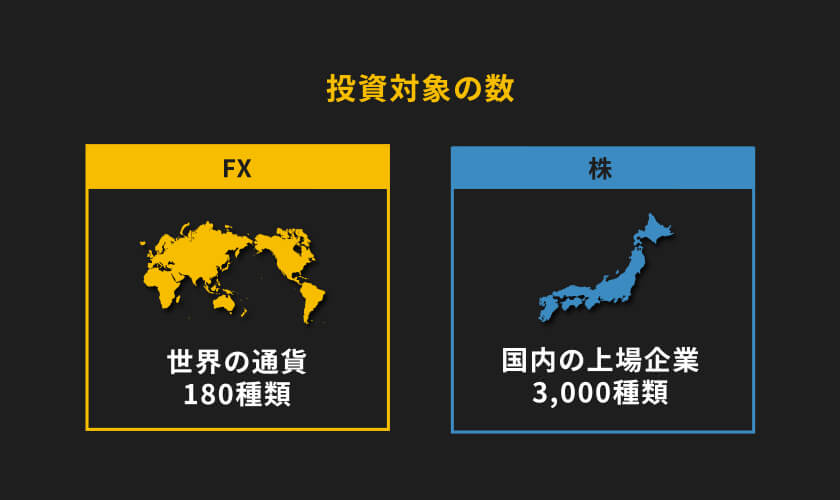

FXと株の違い②投資対象の数

FXと株は、「投資対象の数」も異なります。投資対象の数が多いのは、株の方です。しかし、選択肢が多ければよいというものでもありません。自分の適性に合わせて、どちらの投資が合っているのか探りましょう。

FXは世界の通貨180種類

FXは、世界各国の約180種類の法定通貨に投資ができます。しかし、取り扱っている通貨はFX取引所によって異なります。もちろん、ドル円やユーロ円などの有名な通貨はどのFX取引所でも取り扱っていますが、トルコリラ円やブラジルレアル円などのニッチな通貨は取り扱っていないFX取引所も存在します。

マイナー通貨を使いたい場合は、一度FX取引所の公式サイトを見て、取り扱っているか確認しましょう。

株取引では国内の上場企業3,000種類から選ぶ

株は、国内で上場している3,000社以上の企業に投資ができます。普段私たちが使っているサービス・お店の銘柄もあるので、株が初めての人でも抵抗を感じにくいかもしれません。通貨に思い入れがある人は少ないと考えられますが、企業に思い入れがある人は一定数存在するでしょう。

「好きだから株を購入してその企業を応援したい」、「今後伸びそうだから注目したい」と自分の気持ちに合わせて投資をすることもできます。

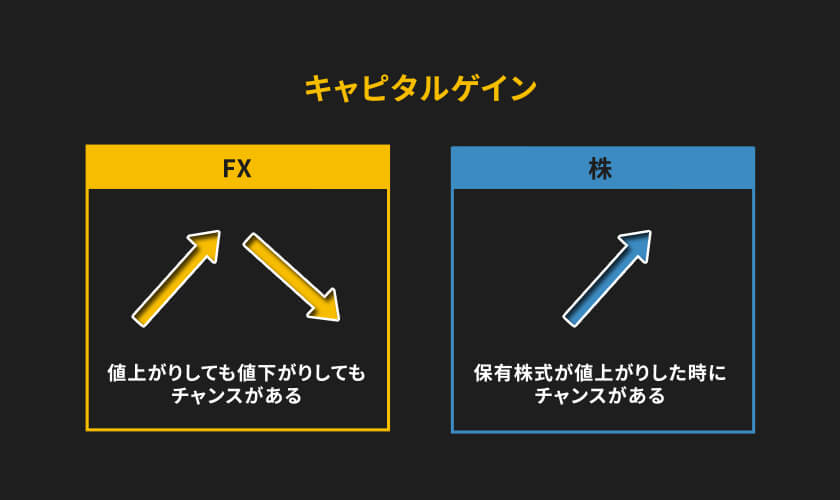

FXと株の違い③キャピタルゲイン

キャピタルゲインとは、投資対象のものを売却した際に得られる利益のことです。FXと株では、このキャピタルゲインのチャンスに違いがあります。FXは値上がりと値下がりの2つチャンスがあるので、利益を得やすいと言えるでしょう。

FXは値上がりしても値下がりしてもチャンスがある

FXでキャピタルゲインを得る方法は、2つあります。

・通貨が安いときに買い、高いときに売る

・通貨が高いときに空売りをし、安いときに買い戻す

2つ目の方法は、「ショート」と呼ばれる取引手法です。例えば、ドル円が100円のとき、初めに売り注文を出します。数時間後、チャートは下落し、ドル円の価格は99円になりました。このときにドル円で買い注文を出すと、差額の1円がトレーダーの利益になります。

株取引は保有株式が値上がりした時にチャンスがある

FXとは違い、株はキャピタルゲインを得る方法が1パターンしかありません。それは、「価格が安いときに買って、価格が高くなったタイミングで売る」方法です。例えば、1株150円の銘柄を100株購入したとしましょう。投資総額は1万5,000円です。数時間後、その株が200円になったタイミングで売却しました。この場合、2万円得られます。つまり、差額の5,000円がトレーダーの利益となります。

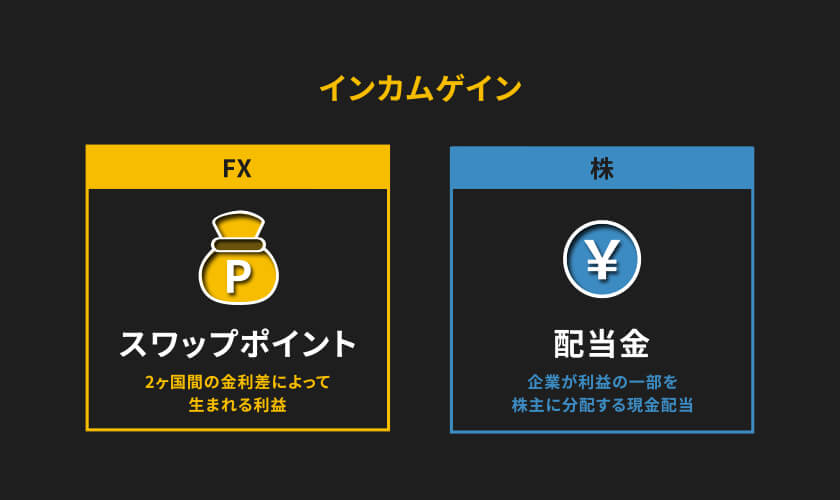

FXと株の違い④インカムゲイン

インカムゲインとは、特定の通貨ペア・銘柄を保有していると得られる利益のことです。キャピタルゲインのように、価格差を狙って通貨ペア・銘柄を売買する必要はありません。比較的簡単に利益を得られるので、投資初心者におすすめです。

FXは「スワップポイント」

FXのインカムゲインは、「スワップポイント」で得られます。スワップポイントとは、2ヶ国間の金利差によって生まれる利益のことです。「金利差調整分」と呼ばれることもあります。例えば、日本円の金利が1%、米ドルの金利が3%でドル円を購入するとしましょう。この場合、1%の金利を支払って3%の金利を受け取ることになります。つまり、ドル円を保有していれば、差額の2%をスワップポイントとして一定期間得ることができます。

株取引は「配当金」

株のインカムゲインは、「配当金」で得られます。配当金とは、企業が利益の一部を株主に分配する現金配当のことです。まとまった金額が入ってくるのが配当金の魅力です。企業によって異なりますが、大体年に1〜2回分配されます。

しかし、スワップポイントのように必ずもらえるわけではありません。企業の収益が落ち込んだ場合は、配当金が分配されないときもあります。東証一部企業の配当金利率の相場は、株価に対して2.6%前後と言われています。

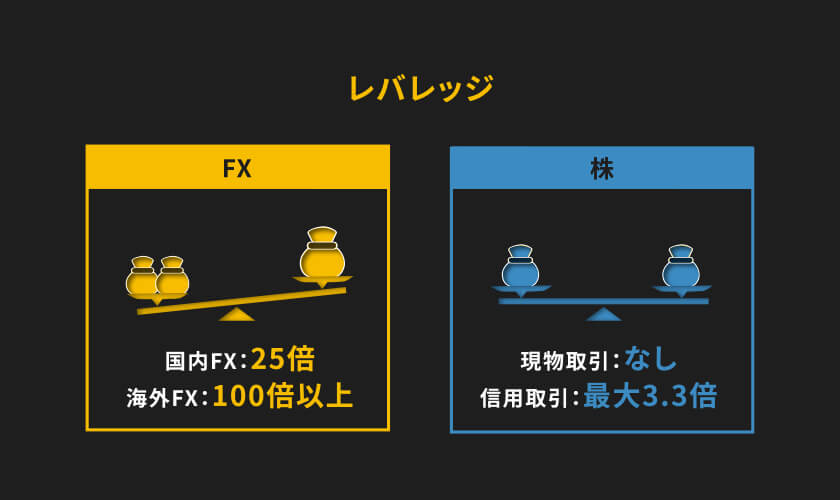

FXと株の違い⑤レバレッジ

レバレッジとは、借り入れを利用することで、投資資金以上のお金を動かせるようになるシステムです。例えば、投資資金が10万円で10倍のレバレッジを掛けた場合は、100万円の投資資金があるとみなして取引できます。

国内FXは25倍、海外FXは100倍以上もある

FXは、「国内FX」と「海外FX」に分けられます。国内FXで掛けられるレバレッジの上限は「25倍」です。一方で、海外FXでは100倍以上のレバレッジを掛けられます。取引所によっては、1,000倍以上も可能です。

国内FXと海外FXで掛けられるレバレッジが異なるのは、「金融庁のレバレッジ規制」が関係しています。国内FXは、このレバレッジ規制によって最大25倍までしか掛けられません。

株の信用取引では3倍

株の場合、現物取引ではレバレッジを掛けることができません。現物取引とは、自己資金のみで株式を購入し、取引を行う方法です。投資資金として用意できるのが100万円であれば、100万円以上の株式は購入できません。

一方で信用取引では、最大3.3倍のレバレッジを掛けられます。つまり、投資資金が100万円でも、330万円までであれば、株を購入できます。しかし、銘柄によっては信用取引ができないので注意しましょう。

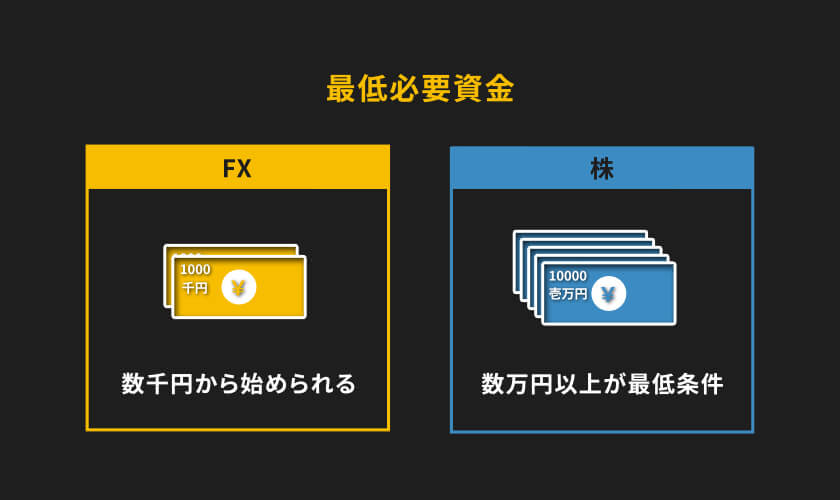

FXと株の違い⑥最低必要資金

FXも株も、比較的少額から始められます。しかし、1円から始められるわけではありません。必ず一定額以上の投資資金を用意する必要があります。FXと株、それぞれの最低必要資金はいくらなのか、説明します。

FXは数千円から始められる

利用する取引所にもよりますが、FXは「数千円」から始められます。5,000円前後の投資資金を用意できれば、比較的満足のいく取引ができるでしょう。理由は、高いレバレッジを掛けられるからです。

例えば、投資資金として5,000円用意したとしましょう。レバレッジを1,000倍掛ければ、500万円の投資資金があるとみなして取引できます。500万円あれば、数万円〜数十万円の利益が狙えるでしょう。

株取引は数万円以上が最低条件

株を行う場合は、「数万円以上」の投資資金を用意しましょう。可能であれば、10万円以上の投資資金を用意することをおすすめします。なぜなら、株はセットで購入することが基本だからです。

株の基本は、1単元=100株です。そのため、1株から購入することができません。基本は100株からの購入となります。仮に、1株100円の銘柄を1単元購入する場合は、1万円の投資資金がないと購入できません。

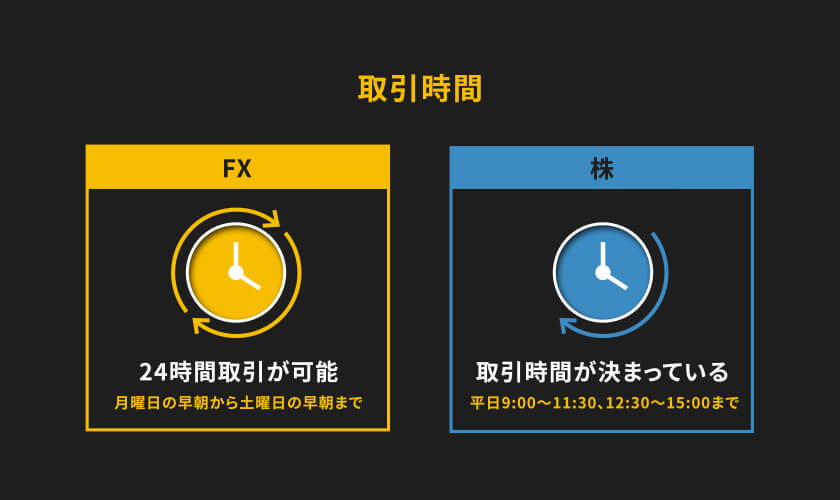

FXと株の違い⑦取引時間

お店に営業時間があるように、FXや株などの投資にも「取引ができる時間」があります。この時間もFXと株で大きく異なるので注意しましょう。24時間取引できるのか、深夜もできるのか、そのような悩みをここでは解決します。

FXは24時間取引が可能

FXは、「24時間」取引できます。正確には、月曜日の早朝から土曜日の早朝まで取引できます。利用するFX取引所によってオープン・クローズの時間は少し異なりますが、オープンは5:00前後、クローズは土曜日の3:00〜5:00のところが多いです。

具体的な時間を知りたい人は、利用するFX取引所の公式サイトを確認してください。基本的に、土日は市場が閉まっているため、取引ができません。

株取引は時間が決まっている

株は、証券取引所が開いているときしか取引できません。具体的には、平日の9:00〜11:30、12:30〜15:00までです。11:30〜12:30までは昼休みなので、一時的に市場がクローズします。そのため、株は実質5時間しか取引することができません。

証券取引所を介さないPTSを利用すれば夜間取引もできますが、「指値注文が使えない」、「注文が通りにくい」というデメリットがあるので注意してください。

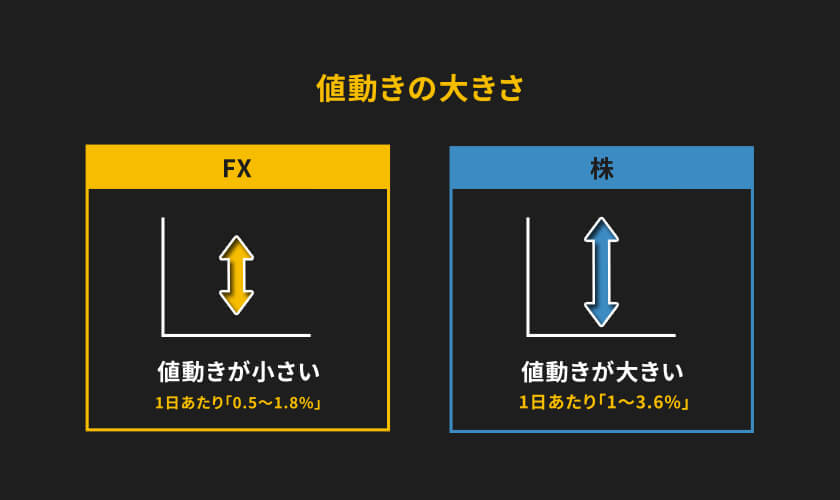

FXと株の違い⑧値動きの大きさ

FXも株も、キャピタルゲインで利益を得るのが基本です。多くのキャピタルゲインを得たい場合は、値動きが大きい通貨・銘柄を選びましょう。しかし、値動きの大きさはFXと株で異なるので、注意してください。

FXは値動きが小さい

FXには、値幅制限(その日に変動することができる値幅)がありません。そのため、理論上は、無限に動くことができます。しかし、実際は1日あたり「0.5〜1.8%程度」しか動いていません。

これは、取引量が多いと言われている通貨ペア(ドル円、豪ドル円、ポンド円、ユーロ円)の平均値です。1日0.5〜1.8%の値動きは、それほど大きくありません。そのため、FXで一発逆転を狙う取引を行うのは難しいと言えます。

株は値動きが大きい

株には、0%〜3,100%と値幅制限があります。FXのようにチャートが無限に動けるわけではありません。しかし、株のチャートは1日あたり「1〜3.6%」動いています(2020年時点)。これは、日経225上場投信(1321)の平均です。

株は値幅制限がないFXよりも大体2〜7倍大きく動いていることが分かります。そのため、一度の取引で大きな利益を得るような派手な取引を好むのであれば、株の方が合っていると言えるでしょう。

FXと株の違い⑨相場の変動要因

FXと株で、相場の変動要因は異なります。とくに、ファンダメンタルズ分析(世の中の情勢から値動きを予測する相場の分析方法)を使う人は、それぞれの相場の変動要因をしっかり理解しておきましょう。

FXは各国の金融政策や経済状況で変わる

FXの相場は、主に「金融政策」や「経済状況」などで変動します。代表的なものは、各国が発表する「政策金利」や「GDP(ジーディーピー)」、「経済指標」などです。「お金に関わる情報」で為替相場が変動すると覚えておけば忘れないでしょう。

また、各国の要人が行う発言でも為替相場が変動する場合があります。ニュースや新聞はもちろん、余裕がある人は要人の演説やレポートなどにも目を向けるようにしましょう。

株取引は企業の業績やIRで変わる

株の相場は、「企業の業績」や「IR(アイアール)」などで変動します。IRとは、企業が投資家や株主に、投資の判断材料(経営状態や財務状態など)となる情報を提供する活動のことです。

決算のみならず、新規事業の発表や業務提携などの情報も相場を変動させる要因のひとつなので、忘れずに確認しておきましょう。

グローバルに事業を展開している企業であれば、海外の動向も確認しておくことをおすすめします。

FXと株の違い⑩税金

FXや株で利益を生み出した場合は、しっかり確定申告を行い、税金を支払わなければいけません。この税金についても、FXと株で少し違いがあるので注意しましょう。楽を求めるのであれば、株の方がおすすめです。

FXでは確定申告や源泉徴収は自分で行う

FXで利益を得た場合は、自分で確定申告を行い、税金を支払う必要があります。そのため、税金・確定申告に関する知識も必要です。また、FXで得た利益は基本的に「雑所得」として扱われます。

雑所得は、税率が高い所得です。正しく節税を行わなければ、多くの税金を取られるでしょう。海外FXの場合は、累進課税制度(所得に応じて税率が変動する制度)が適用され、最大55%の税金が取られます。

株取引では証券会社が手間を省いてくれることもある

株には、「特定口座」と呼ばれる制度があります。特定口座とは、証券会社が損益の計算や納税などを代行してくれる制度です。そのため、確定申告の手間が省けます。税金や確定申告の知識があまりないとしても、安心して投資できるのは株の魅力でしょう。

また、株の売却益は「譲渡所得」、配当金は「配当所得」として扱われます。どちらも20%の税率しかかからないので、手元に多くの利益を残すことができます。

株取引のメリット・デメリット

先ほどまでは、「FXと株の違い」について説明しました。しかし、違いの説明だけでは、自分はどちらが合っているのか分からない人もいるでしょう。ここからは、「株とFXのメリット・デメリット」を紹介します。まずは、株のメリット・デメリットを2つずつ紹介するので、参考にしてください。

メリット①配当金とは別に株主優待特典がある

株の魅力は、売買差益や配当金を獲得できることだけではありません。企業独自の「株主優待特典」を得られるのも魅力のひとつです。株主優待とは、株式を一定数以上保有すると株主にお得な特典が提供される制度です。

例えば、割引券や一定額分のお買い物券などが提供されます。食品の詰め合わせやテーマパークチケットなどが提供される場合もあります。しかし、企業が定める条件を満たしていないと、株主優待を受けられないので注意しましょう。

メリット②値動きが大きいため一攫千金がある

FXの相場は1日「0.5〜1.8%」程度しか動きませんが、株の相場はその2〜7倍の「1〜3.6%」動きます。そのため、FXで取引をするよりも、株で取引をした方が大きな利益を得られる可能性は高いでしょう。

運やタイミングなどが絡むので、再現性は低いですが、一攫千金を得られる可能性もあります。大きなお金を動かす、派手な取引に憧れがある人は、株にチャレンジしてみることをおすすめします。

デメリット①初期費用が高い

株で掛けられるレバレッジの倍率は、3.3倍までです。FXのように1,000倍以上の高いレバレッジを掛けることができないので、ある程度まとまった初期費用を用意する必要があります。最低でも1〜10万円、理想は10万円以上です。

株は「少額から投資を始めたい」と考えている人にはおすすめできません。どうしても株を始めたい人は、売買単位が通常の10分の1で売られている「ミニ株」を購入しましょう。

デメリット②銘柄によっては流動性リスクが高いので注意

株は、国内だけでも3,000種類以上の銘柄があります。海外の銘柄も合わせれば、かなりの数になるでしょう。これだけ種類があると、あまり取引者がいない銘柄も存在します。株で取引する場合は、この「取引者が少ない銘柄」に注意しましょう。流動性が低く、約定(注文が確定すること)しにくいからです。

また、取引参加者が少ない株は突発的な値動きをすることがあります。思わぬ損失を負うリスクも潜んでいるので、十分注意しましょう。

FXのメリット・デメリット

FXのメリットは、「小資金で始められる」、「収益のチャンスが多い」などです。「毎日スワップポイントを得られるチャンスがある」、「取引コストが安い」なども、メリットと言えるでしょう。しかし、レバレッジを掛けるときとスワップポイントを得るときは、注意してください。それでは、FXのメリット・デメリットを紹介します。

メリット①小資金でもレバレッジによって大きな金額の取引ができる

FX最大のメリットは、「高いレバレッジを掛けられる」ことです。株は最大でも3.3倍までしか掛けられませんが、国内FXは最大25倍、海外FXに限っては1,000倍以上のレバレッジを掛けられます。

これだけ高いレバレッジを掛けられると、小資金でも大きな金額の取引ができます。例えば、投資資金として1,000円用意したとしましょう。ここに6,000倍のレバレッジを掛けると、600万円分の取引ができるようになります。

メリット②収益のチャンスが多い

残念ながら、株は売買差益を得る方法が1パターンしかありません。「安く買って、高く売る」だけです。しかし、FXは「先に通貨を売り、安くなったタイミングで買い戻す」という取引もできます。つまり、チャートが上昇したとしても、下落したとしても利益を狙うことができます。

株よりも利益を得られるチャンスが「買い」と「売り」の2回と多いので、この強みをうまく活用すれば、かなりの収益を得られるでしょう。FXで数億円の利益を得ることも夢ではありません。

メリット③毎日スワップポイントを得られるチャンスがある

株は、年に1〜2回配当金が分配されます。しかし、FXは条件を満たしている限り、毎日スワップポイントが付与されます(市場がクローズしている土日は除く)。高金利通貨のポジションを保有すれば、毎日ある程度まとまったスワップポイントが入るでしょう。

高金利通貨を使うのであれば、トルコリラ円やメキシコペソ円などをおすすめします。マイナー通貨の中では、比較的取引量が多く、相場が安定しているからです。

メリット④取引のコストが安い

株では、以下のようにさまざまな取引コストがかかります。

・手数料と消費税:取引が成立した際にかかるお金

・受渡代金:証券会社とやり取りをする際にかかるお金

一方で、FXは取引手数料がかかりません。取引コストとされているのは、ポジションを保有する際にかかる「スプレッド」のみです。しかし、このスプレッドは0.2〜3銭程度なので、大きなコストではありません。そのため、FXは株よりも少ないコストで取引ができると言えます。

メリット⑤取引時間に制限がないため便利

株は、1日5時間しか取引できません。加えて、取引できるのは9:00〜15:00までの日中のみです。しかし、FXは土日を除いて24時間取引できます。日中はもちろん、早朝・深夜にも取引することができるので、自分の生活スタイルに合わせて取引できます。

また、自分が得意とする時間に取引ができるため、人によっては株よりも多くの利益を得られるでしょう。実際、株トレーダーよりも稼いでいるFXトレーダーはたくさん存在します。

デメリット①レバレッジ取引には注意が必要

FX最大のメリットは、「高いレバレッジを掛けられること」です。しかし、これは最大のデメリットにもなり得ます。なぜなら、損失にもレバレッジの倍率が掛かるからです。つまり、高いレバレッジで無謀なトレードをすると、とんでもない金額の損失を負う恐れがあります。このリスクを避けたい人は、以下の対策を取りましょう。

・取引に慣れるまで、3倍程度のレバレッジで取引をする

・ゼロカットシステムが導入されている、海外FXを使う

デメリット②スワップポイントの支払いが必要なこともある

スワップポイントは、トレーダーがFX取引所に支払わなければいけない場合もあります。例えば、日本円の金利が5%で米ドルの金利が2%だとしましょう。この場合でドル円を持つと、2%の金利を受け取る代わりに、トレーダーは5%の金利を支払う必要があります。つまり、毎回3%の損失が生まれています。

スワップポイントを狙う場合は、FX取引所の公式サイトを見て、必ずプラスになるかしっかり確認しましょう。

まとめ

今回は、FXと株の違いについて説明しました。どちらも同じ「投資」の一種ですが、細かく見てみると、いくつか異なる点があります。とくに大きく目立つのが「投資対象」です。FXは「通貨」に投資をしますが、株は「企業」に投資をします。これはどちらの方がよいという話ではなく、好みの問題になってきます。そのため、迷う人はFXと株、両方を一度体験してみましょう。

お金を失うのが怖いと考えている人は、デモトレードを活用してください。両方の投資を実際に体験すれば、自分にはどちらの投資が合っているのかきっと明確になるでしょう。