昭和から使われ続けている「グランビルの法則」。具体的な売買タイミングを把握できるとして、多くのトレーダーに使われています。しかし、少しマニアックな法則なので言葉を聞く機会はあまり多くありません。

グランビルの法則とは何なのだろうかと疑問を抱いている人も多いのではないでしょうか。今回は、グランビルの法則とは何か、法則を活かすポイントなどを説明します。

使用する際の注意点やFX初心者におすすめの売買パターンなども説明するので、参考にしてください。取引の精度を高めたい人に向けて、他テクニカル分析とのおすすめの組み合わせも紹介します。

グランビルの法則とは?

グランビルの法則とは、アメリカの証券アナリストかつ金融記者である「ジョセフ・E・グランビル」が考案した法則です。

1960年に彼が発行した「グランビルの投資法則」という本で、法則の内容が発表されました。それから50年以上経つ現在も有効な投資手法として使われています。グランビルの法則の基本的な考え方は以下の通りです。

・移動平均線から離れた価格は、再び移動平均線付近に戻ろうとする

・価格は移動平均線に沿って動くが、いずれは移動平均線から離れて動こうとする

・移動平均線よりも価格が上にあるほど、通貨は買われすぎている

・移動平均線よりも価格が下にあるほど、通貨は売られすぎている

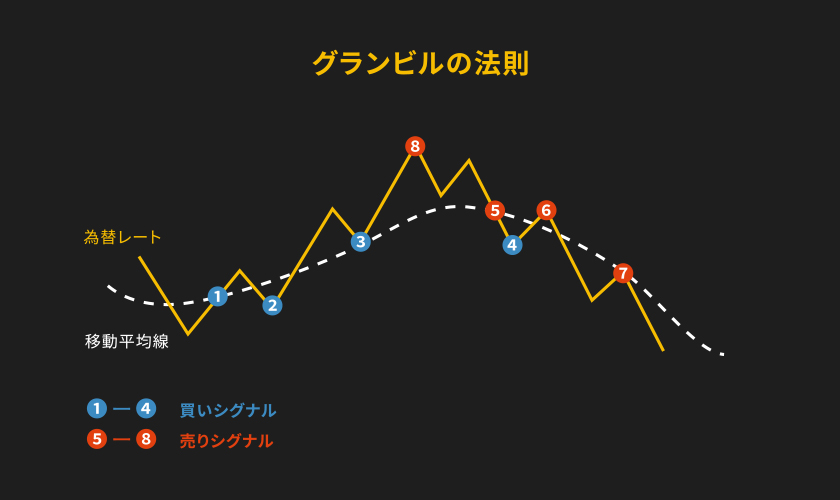

グランビルは、上記の考え方を元にチャートが折り返す場所を見極め、8つのパターンを作り上げました。

買いのサインで4パターン、売りのサインで4パターン、合計8パターンです。非常にシンプルな投資手法なので、どのような通貨ペア・相場でも活用できます。

グランビルの法則の8つの売買シグナル

先ほど、グランビルの法則には8つのパターンがあると説明しました。新規買いシグナルや戻り売りシグナルなど、FXを行う上で大切な指標がたくさんあります。

しかし、いきなりすべて覚えるのは難しいでしょう。まずは、買いまたは売りの4つのシグナルを覚えましょう。それでは、売買シグナルの詳細を説明します。

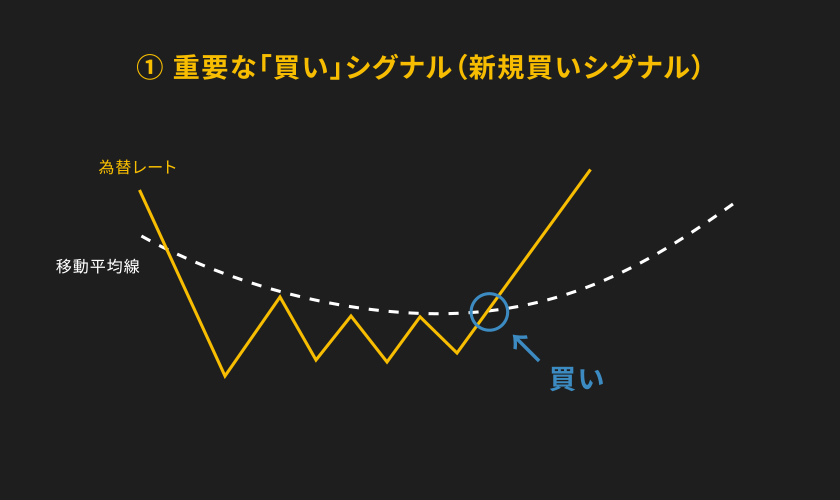

①重要な「買い」シグナル(新規買いシグナル)

チャートが下落傾向の間、基本的に移動平均線はチャートよりも上にあります。しかし、チャートが上昇傾向に変化すると、それに合わせて移動平均線も徐々に向きが変わります。最終的にチャートは移動平均線を下から上に抜くでしょう。このときが買いのサインです。

新規買いシグナルは、底値付近で買いたい場合に役立ちます。ひとつの波動の中でトレンドの転換点は1回しか登場しません。そのトレンドの転換点も新規買いシグナルを使えば、見極められます。

しかし、移動平均線が横ばいのとき、チャートは移動平均線を行ったりきたりするケースが多い傾向にあります。失敗の確率を下げたい場合は、なるべく角度のある抜きを確認したあとにエントリーしましょう。

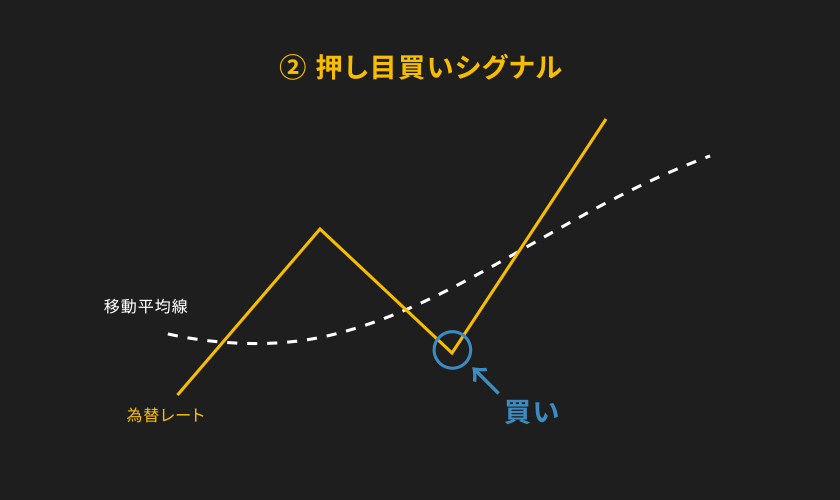

②押し目買いシグナル

グランビルの法則には、「移動平均線から離れた価格は、再び移動平均線付近に戻ろうとする」という原則があります。そのため、チャートが一本調子で上昇することはありません。上昇の力が強くても一瞬は下落します。

一瞬下落しても移動平均線が上向き、もしくは横向きを維持した状態でチャートが上方向に反発したら、買いでエントリーしましょう。押し目買いシグナルは、「押し目で買いエントリーしたい」場合に役立ちます。

しかし、タイミングを逃すとチャートが一気に上昇する場合があります。とくに値動きが激しいマイナー通貨ではよく見られる現象です。底を狙いすぎず、ある程度満足できる価格帯までチャートが下がったらエントリーした方がよいでしょう。

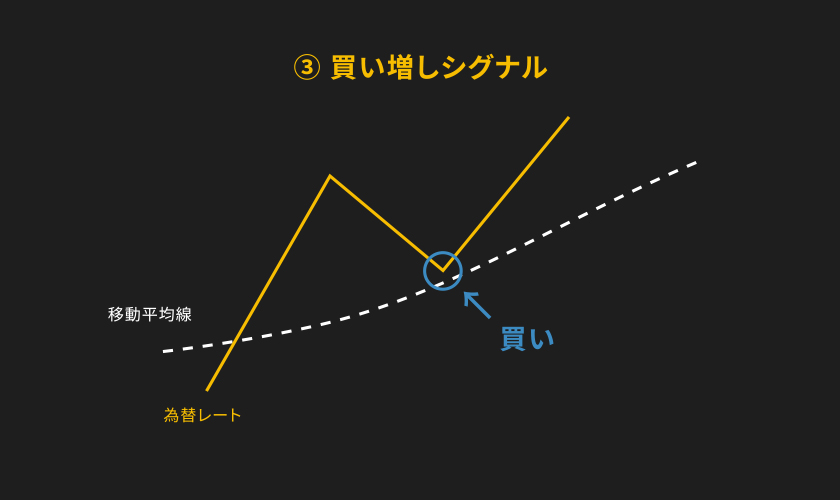

③買い増しシグナル

トレンドの方向が決まると、チャートは大きく伸びる傾向があります。それでも、チャートが一本調子で伸びていくことはありません。小さな押し目を作りながら上昇していきます。ときには、チャートが移動平均線に接近するでしょう。

ポジションの買い増しを考えている人は、この接近した瞬間を狙いましょう。「押し目買いシグナル」と似たエントリーポイントを設定していますが、異なるのは「前提」です。押し目買いシグナルはチャートが移動平均線を下回る前提ですが、買い増しシグナルはライン付近で反発するのを想定しています。

注意点は「接近」の基準が曖昧なことです。どこまで近づいたら接近とみなすかは各トレーダーの考え方や相場状況などで決められています。

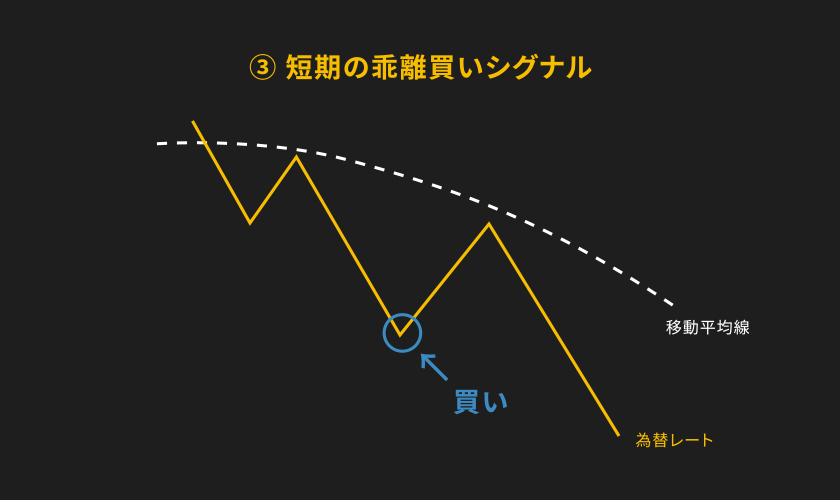

④短期の乖離買いシグナル

買いのシグナルは、下落トレンド中でも発生します。ポイントは「移動平均線とチャートの距離」です。距離が長いほど、移動平均線の方向に向かって反発する可能性が高まります。そのリバウンドを狙って利益を得るのが今回の戦略です。

チャートと移動平均線が大きく乖離したら買いでエントリーしましょう。乖離の大小は、過去に発生した乖離の幅を参考にしてください。基本的に過去最大に乖離した幅よりも広がることはほぼありません。

乖離買いシグナルは、大きな利益を狙いたい場合におすすめです。しかし、リバウンドせずに下落トレンドが加速する場合もあります。3つのシグナルよりもリスクが高めなので、損切り設定はしっかり行っておきましょう。

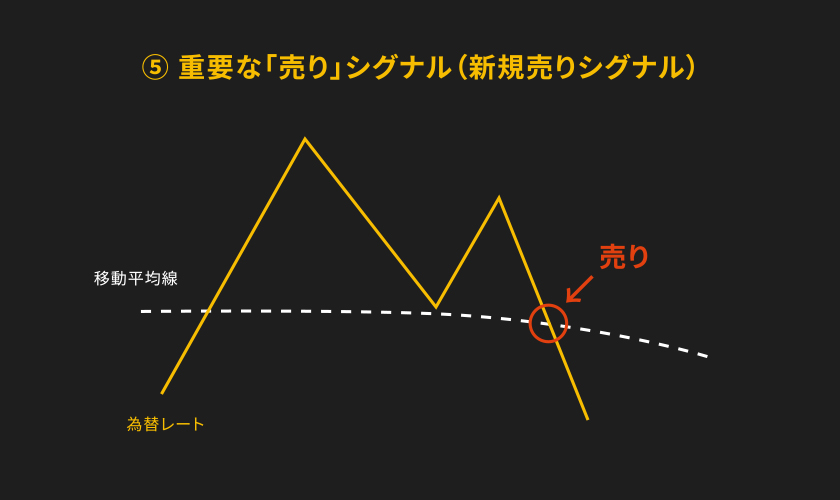

⑤重要な「売り」シグナル(新規売りシグナル)

新規売りシグナルは、以下の条件が満たされている場合に発生します。

・移動平均線が横ばい、または下落に転じている

・チャートが移動平均線を上から下に突き抜けている(デッドクロス)

相場の天井あたりでデッドクロスが起こると、高い確率で下落トレンドが始まります。チャートが移動平均線を明確に割り込めれば、売りポジションの優位性はさらに高まるでしょう。

新規売りシグナルは、天井からの反発を確認してから売りエントリーしたい人におすすめです。しかし、移動平均線が横ばいの場合は、明確に抜けず、チャートが上下に動くケースが多く見られます。

ダマシの可能性も考えられるので、動きが緩やかなときは、相場を注視しておきましょう。

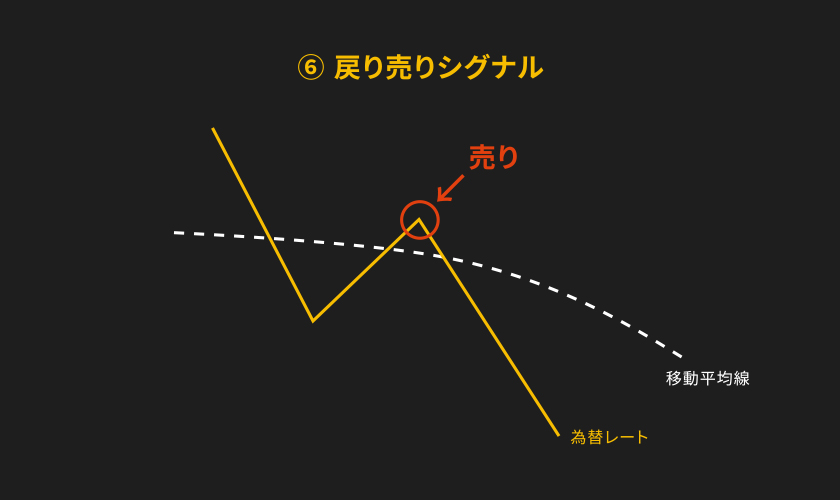

⑥戻り売りシグナル

チャートが下落し、移動平均線を割り込んでから距離が生まれると、一瞬反発が起こります。この相場を「戻り相場」と言います。戻り相場の状態でチャートが移動平均線を上抜けたら戻り売りでエントリー(ゴールデンクロス)するチャンスです。

ただ、1つ目のタイミングをあえて見逃し、チャートが再び下落に転じたタイミングでエントリーする手法もあります。非常に精度が高くて優秀なのですが、エントリーのタイミングを見極める力が必要です。

これからFXを始める人や少し投資の経験があるFX初心者向きではないので、精度の高い手法はグランビルの法則に慣れてきたら使いましょう。まずは、チャートが移動平均線まで戻るゴールデンクロスを狙うのがおすすめです。

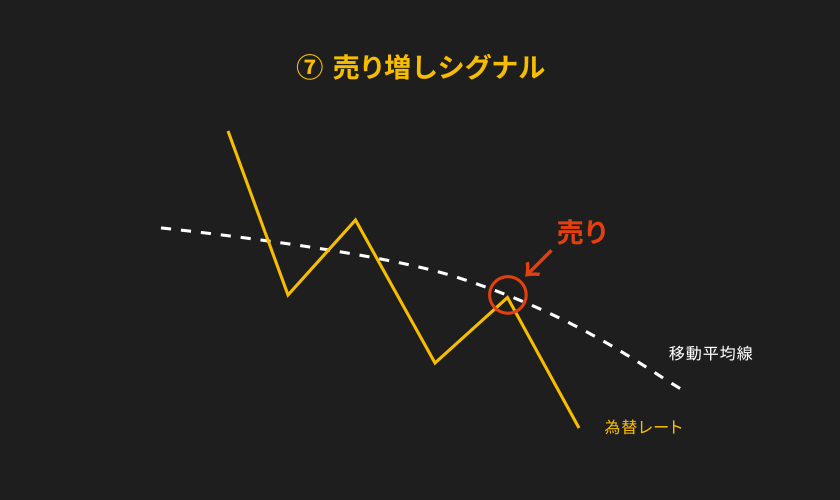

⑦売り増しシグナル

トレンドが決まると移動平均線はサポートラインとしての役割を果たします。チャートはサポートラインに接触すると反発し、再度下落に転じます。このときの一時的な戻りでエントリーするのが戻り増しシグナルです。

タイミングが掴みやすい、大きな利益を狙える、などのメリットがあるのでFX初心者でも使いやすいでしょう。移動平均線を上抜けしないので、精神的な負担も少ないと思います。押し目買いと同様に、接触ではなく接近したらエントリーする考え方もあります。

こちらはタイミングを見極める必要があるので、慣れたらチャレンジしてみてください。しかし、シンプルがゆえにダマシの標的にされやすいポイントです。損切りのポイントも必ず考えておきましょう。

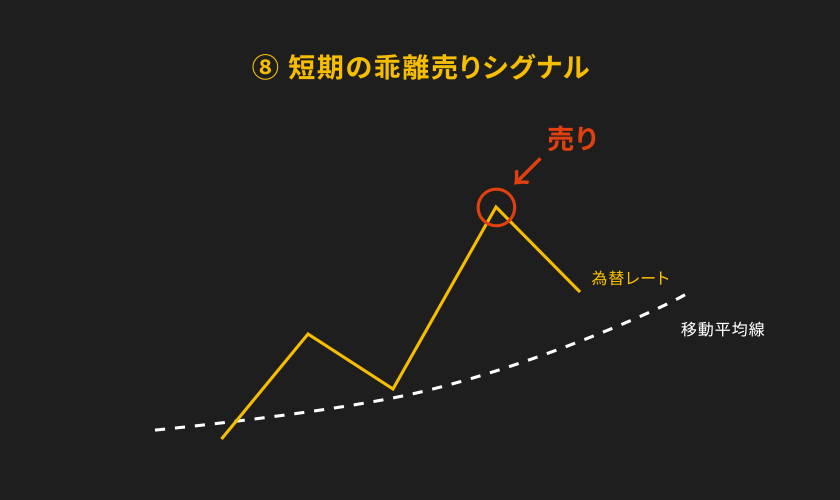

⑧短期の乖離売りシグナル

短期の乖離売りシグナルは、上昇トレンド中に発生します。チャートが移動平均線から大きく離れると、チャートはラインの方に戻る傾向があります。戻ってきたタイミングを狙って、売りエントリーしましょう。

ほぼ天井でエントリーできているので上手くいけば大きな利益を得られます。しかし、買い勢力が強い状態でエントリーするため、リスクは高めです。損切りが遅れると多額の損失を負うでしょう。

そのため、あまり欲張らず利益確定は素早く行うことをおすすめします。心配な人は、損切りの設定も事前にしておきましょう。ほぼ天井でのエントリーなので、損切りを入れる箇所は浅めでも構いません。深めに入れたい場合は、資金に余裕をもたせましょう。

グランビルの法則を最大限に活かすために必要なポイント

グランビルの法則は、標準の状態でも十分機能する理論です。しかし、精度や信頼度をさらに高めたいと考えている人もいるでしょう。

精度や信頼度を高めたい場合は、移動平均線の期間や時間足の設定を最適化する必要があります。ここでは、おすすめの設定値、そして取り入れるべき理論・分析方法を紹介します。

移動平均線の期間

グランビルの法則は株式市場の値動きを基準に公開されました。公開時に設定されていた期間は200日です。提唱者のグランビルも普段から200日移動平均線を利用していました。

そのため、多くのトレーダーは期間を「200日」に設定してグランビルの法則を使っています。法則の効力は、意識する人が増えるほど高まります。そのため、移動平均線の期間は「200日」に設定しましょう。

しかし、200日移動平均線は長期取引を前提に考えた設定値です。短期取引を行う場合は、200日移動平均線に5日と10日の移動平均線も加えましょう。

移動平均線について詳しくはこちらをご参考ください

>移動平均線とは?見方や手法を海外FX初心者向けに解説

時間足の設定

提唱者のジョセフ・E・グランビルは、株式投資を得意としていました。株式投資は、短期取引よりも長期取引を行う人が多い傾向にあります。そのため、グランビルの法則は、長期取引に最適な「日足」を基準に作られています。

日足は、相場のイレギュラーな動きが少ないので、FX初心者でもグランビルの法則を当てはめやすいでしょう。少し精度は低くなるものの、短い時間足でも使えます。おすすめは1時間足や4時間足です。

1時間足以下にすると、イレギュラーな値動きが増え、グランビルの法則が当てはめにくくなるので注意してください。

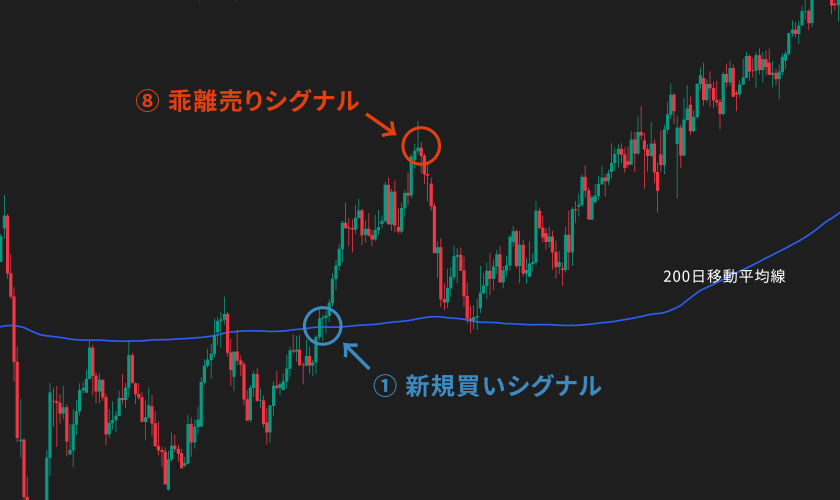

新規買いシグナルと乖離売りシグナル

グランビルの法則はセットでも使えます。とくにおすすめなのが、利益を最大化できる「新規買いシグナルと乖離売りシグナル」の組み合わせです。まず新規買いシグナルを見つけて、上昇トレンドでの利益を得ます。

少し前の段落で説明した通り、チャートが移動平均線を下から上に突き抜けたらエントリーしましょう。上昇トレンドの力が強いと、チャートはそのまま上に伸びていきます。そうすると、移動平均線とチャートの間に乖離が生まれます。

乖離が大きくなったら、乖離売りシグナルを見つけて売りエントリーしましょう。しかし、この戦略には適切な判断力と徹底したリスク管理能力が求められます。

決してFX初心者向きではありません。チャレンジする場合は、必ずロットを小さくしてください。また、他のテクニカル分析も使って精度を高めましょう。

ダウ理論を使ったトレード予測

ダウ理論とは、トレンドの継続・終了を確認したいときに役立つ理論です。以下のような6つの原則があります。

・価格は、経済指標や景気など、すべての事象が反映されたもの

・トレンド相場は3つある。期間の長さはそれぞれ異なる

・トレンドは先行期→追随期→利食い期で形成される

・とある商品の価格と別の商品の価格は相関関係にある

・しっかりとしたトレンドが発生すると、出来高も上昇する

・トレンドは明確な転換シグナルが出るまで継続する

グランビルの法則では具体的な売買タイミング、ダウ理論ではトレンドの状況を確認できます。そのため、ふたつを組み合わせれば精度の高いトレードができるでしょう。

また、ダウ理論には「商品と商品の価格は相関関係にある」という原則があります。価格を比較して売買する力が身につくので、利益を得られるチャンスも広がります。

ダウ理論について詳しくはこちらをご参考ください

>FXのダウ理論とは?基本法則や実践で使える手法を紹介!

他のテクニカル分析理論を活かす

グランビルの法則の完ぺきではありません。新規買いシグナルはダマシの可能性がありますし、短期の乖離買いシグナルは反発しない可能性があります。以下のようなテクニカル分析やインジケーターを使ってエントリーの根拠を高めましょう。

・トレンドラインや水平ライン(サポレジライン)

・フィボナッチリトレースメント

・ボリンジャーバンド

・RSI

・MACD

・ストキャスティクス

FX初心者におすすめなのは、「トレンドライン」と「水平ライン」です。これらは、チャートを抑えるサポートラインやレジスタンスラインとしても使えます。

このラインとグランビルの法則のいずれかが一致したら、その付近でチャートは反発する可能性が高いと判断できます。RSIを使って相場の過熱感を把握するのもよいでしょう。数値30付近は売られ過ぎ、70付近は買われ過ぎと判断します。

グランビルの法則を使用する際の注意点

グランビルの法則は魔法の手法のように紹介されることがあります。確かに信頼性の高い法則ですが、完ぺきではありません。いくつか注意点があります。

これを知らずに取引すると、大きな失敗をする可能性があるので注意してください。失敗する人を減らすために、ここではグランビルの法則の注意点を紹介します。

移動平均線が平坦なときは使えない

移動平均線の動きが穏やかなとき、グランビルの法則はあまり機能しません。無理にトレードすると、ダマシに引っかかる可能性が高まるので注意しましょう。おすすめの対処方法は、移動平均線に動きが出るまで待つことです。

1つ目のチャンスは逃しますが、2つ目と3つ目のチャンスは高い確率で取れます。移動平均線が動きやすい時間帯は「ロンドン時間(夏時間:16時~0時)」と「ニューヨーク時間(夏時間:21時~翌6時)」です。

ロンドン時間でトレンドが形成され、ニューヨーク時間でそのトレンドが加速する傾向があります。

移動平均線について詳しくはこちらをご参考ください

>移動平均線とは?見方や手法を海外FX初心者向けに解説

重要な経済ニュースが発表される場合

経済指標やマーケットのニュースが発表されると、価格は大きく動く傾向があります。経済指標やニュースが発表された後に、その影響を完ぺきに把握するのはプロのトレーダーでも不可能です。

また、重要な経済ニュースが発表されると、テクニカル分析は機能しなくなります。ファンダメンタルズ分析を使った方が相場は読めるでしょう。テクニカル分析が使えなくなれば、当然グランビルの法則も使えません。

仮に法則に当てはまるチャンスが訪れたとしても、不安定な相場で売買するのはリスクが高すぎます。相場は24時間動いているので、焦る必要はありません。落ち着いていて読みやすい相場でグランビルの法則を使いましょう。

ファンダメンタルズ分析について詳しくはこちらをご参考ください

>ファンダメンタルズ分析とは?長期投資を行うなら身に付けたい相場分析方法について解説!

すべての売買シグナルが現れるとは限らない

今回、グランビルの法則は番号をつけて説明しました。一般的にグランビルの法則の売買シグナルは、今回紹介した順番通りに出現する傾向があります。しかし、必ず順番通りに出現するとは限りません。相場は常に不規則に動いているからです。

1番から3番に飛んだりいきなり4番の売買シグナルが出たりするケースもあるでしょう。トレンドの最中に買い増しシグナルが複数出る場合もあります。また、すべての売買シグナルが出ない場合もあります。

そもそも、不規則に動く相場の中ですべての売買シグナルが出る方が稀です。そのため、順番や法則の内容にはあまり固執しないようにしましょう。そのときの相場に合わせて柔軟に対応していくことが大切です。

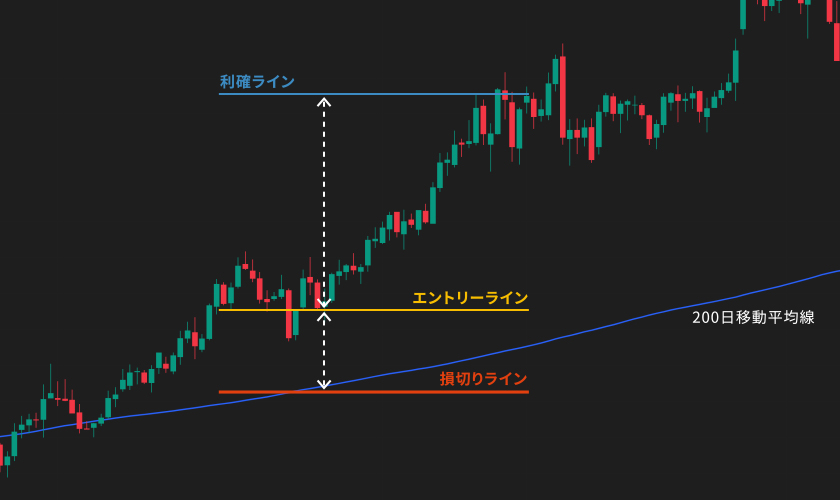

損切りラインを決めておく

損切りとは、含み損の状態でポジションを手放す決済方法です。必要以上に損失が膨らむのを防ぎます。グランビルの法則では、逆張りを仕掛ける場合があります。逆張りは大きな利益を狙える一方で、大きな損失を負う可能性がある取引手法です。

損切りを使えば、逆張りのデメリットを小さくできます。ハイリスク・ハイリターンの取引手法を、低リスク・ハイリターンの手法に変えられるので積極的に活用してください。損切りラインは、なるべく利幅の半分以下に設定しましょう。

利益を上回らない箇所に損切りラインを設定し、勝率を50%以上にもっていけば理論上は勝てます。可能であれば、新規注文と同時に損切りの予約注文を出しておきましょう。

損切りについて詳しくはこちらをご参考ください

>FXの損切りとは?利益確定よりも重要と言われている4つの理由とは

【FX初心者必見】グランビルの法則を使うならココがオススメ!

グランビルの法則は8パターンあります。しかし、すべて使う必要はありません。8つの中から自分に合いそうなものを選んで、それを極めることをおすすめします。FX初心者におすすめなのは、「押し目買いシグナル」と「買い増しシグナル」です。

どちらもダマシにあう確率が低く、成功率が高いので、着実に利益を積み上げられるでしょう。トレンドの発生を確認してから売買できるので、精神的な不安も少ないと思います。

買い増しシグナルのエントリー条件には「移動平均線への接近」も含まれますが、初めは「接触のみ」に絞っても問題ありません。グランビルの法則に少し慣れてきたら、シンプルで分かりやすい「新規買いシグナル」もおすすめです。

しかし、ダマシにあう確率が高いので注意してください。過去の相場を確認したり損切り注文を浅く入れたりして対策しましょう。

他のテクニカル分析も活用して精度の高いトレードをしよう!

今回は、FXで使える「グランビルの法則」について説明しました。グランビルの法則とは、「ジョセフ・E・グランビル」が考案した法則です。非常に優れた法則なので、考案から50年以上経った現在も使われ続けています。具体的な売買タイミングを把握したい場合にぜひ活用してください。

しかし、グランビルの法則は完ぺきではありません。法則を過信して取引すると大きな失敗をする可能性があります。それを防ぐために、他のテクニカル分析と組み合わせて売買の根拠を強めましょう。組み合わせとしておすすめなのは、トレンドラインと水平ラインです。