FXで利益を得るためには、重要な用語や基礎知識を知っておく必要があります。その中の1つが「損切り」です。損切りについて知っておかないと、取引で大きな損失を生み出してしまうこともあります。FX初心者であれば、なおさら損切りについて知る必要があるでしょう。

そもそも、損切りとは一体何のことわからない方のために、こちらでは損切りについての基本的な知識と、何を基準として考えるべきなのかなども含めてご説明します。「何度か取引をしているけれど、損切りのやり方がいまいちよくわからない」という人にもおすすめです。

損切りとは?

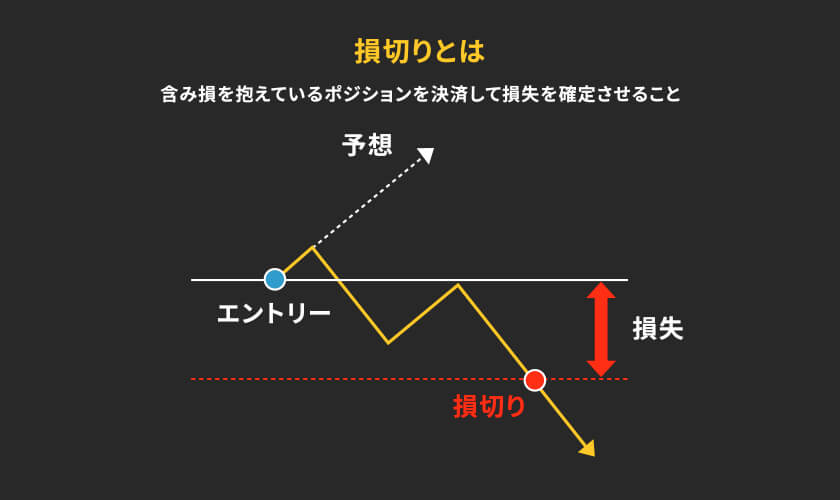

FX取引において「損切り」とは、含み損を抱えているポジションを決済し、損失を確定させることをいいます。実はFXでは利益を大きくすることに目が行きがちですが、損失を最小限に抑えるということも重要です。

FXの取引では損失の発生を、確実に防ぐことはできません。FXは思い通りに相場が動くこともあれば、そうではないこともあります。利益と損失を繰り返しながら取引を行い、損失を最小限にとどめるということも大事です。そこで損切りできるかが、大切なポイントとなります。

損切りをする目的はなに?

FX取引をするうえで、損切りをする理由を知っておくことが必要です。先述したように、損切りの目的は、損失を最小限に抑えることであり、含み損を抱えている場合にポジションを決済して損失を確定させてしまいます。簡単にいうと、「自分で負けを受け入れてしまう」ということです。

FX取引では「もう少ししたら、相場が持ち直すかもしれない」と、根拠のない期待でポジション決済の時期を逃してしまうことがあります。そうすると、知らない間に損失が大きくなってしまっていたという事態になりかねません。

そのままにしておくと、損失がどんどん大きくなってしまう可能性があるのがFX取引です。出来る限り損失を最小限に食い止めるためにも、一定のところで見極めをつけることも重要です。

損切りしないとどうなる?

「損する前に撤退する」という意味を持つ損切りですが、実際に損切りをした場合と、しなかった場合ではどのような違いがあるのでしょうか。ここでは「相場が上がることが予想されて通貨を購入した」または、「FXの買いポジションを保有している」とします。

相場が予想していたよりも下落してしまった場合は、この時点で含み損を抱えます。この時、含み損を抱えたことで、ポジションを決済することが損切りです。損切りをすると、含み損が損失として確定されます。

損切りをしなかった場合は、もちろん相場が変動し利益に繋がる可能性もありますが、下落し続けてしまうことも、もちろんあります。損切りをするか悩んでいるうちに、「今さら損切りできない」というところまで、含み損が拡大していくこともあります。

損切りとロスカットの違い

損切りとロスカットは、同じ意味で使われていると思っている人もいます。一般的に損切りとは自分で含み損を確定させ、ポジションを決済することをいいます。しかし、ロスカットは、ある一定水準以上の含み損を抱えた際に、FX会社により強制決済する自動決済システムのことをいいます。

強制的にポジションを決済させるロスカットは、損失拡大を防ぐためのシステムであり、トレーダーの資産を守るためには必要なシステムともいえます。

とはいえ、ロスカットが執行される時は、一定水準以上の含み損を抱えている時です。ロスカットが執行される前に損切りをした方が、損失を最小限に抑えることができるでしょう。

ロスカットについて詳しくはこちらをご参考ください

>ロスカットとは?仕組みや計算方法、回避方法について

損切りが重要と言われている4つの理由

FXをするうえで、損切りをする目的が損失拡大を防ぐためであるということはわかりましたが、具体的に重要なポイントをしっかり抑えておいた方が、さらに取引に役立ちます。ここでは、損切りがFX取引において重要だとされる4つの理由を解説していきます。

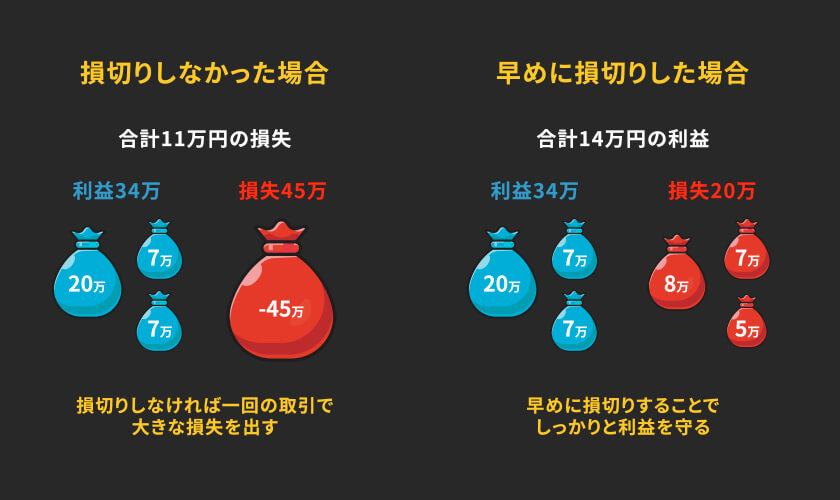

大損になるのを防ぐため

1つ目の理由は、「大損になるのを防ぐため」です。例えば、ドル円(USDJPY)が100円のときに1万通貨購入したトレーダーAとトレーダーBがいたと仮定します。

トレーダーAはドル円(USDJPY)が99円になったときに損切りしたため、1万円の損失が確定しましたが、トレーダーBは「いつか利益になるだろう」と、損切りせずにポジションを保有し続けました。その結果、ドル円(USDJPY)は95円まで下落し、トレーダーBは強制ロスカットによって5万円の損失を負いました。

トレーダーBは、損切りしなかったため、トレーダーAの5倍の損失を負ったことになります。このように、損切りを行わないと損失を負ってしまう恐れがあるため、FXでは「利益確定よりも損切りが重要」といわれています。

機会損失を減らすため

2つ目の理由は、「機会損失を減らすため」です。例えば、エントリーチャンスが毎日1回来ると仮定します。そのチャンスを毎日掴んだ場合、1ヶ月で22回(土日は相場が開いていないため)取引したことになります。

しかし、すでに含み損を抱えているため、3日に1回しかエントリーできなかったと仮定した場合、1ヶ月で7回しかエントリーしていないことになります。つまり、14回のチャンスを逃している訳です。14回もチャンスがあれば、大きな利益を得られていたかもしれません。このように損切りをしないと、機会損失が生まれてしまいます。

冷静な状態を保つため

3つ目の理由は、「冷静な状態を保つため」です。FX相場で勝っていくためには「冷静な判断」が必要不可欠です。しかし、含み損を抱えてしまうと冷静な判断ができなくなることもあります。

その結果、通常よりも高いロットで取引したり、普段エントリーしない箇所でエントリーしたりと、ギャンブル的な投資をしてしまう恐れがあります。こうなってしまった場合、FXで勝っていくのはほぼ不可能です。冷静な状態を保つために、損切りを徹底しましょう。

次の取引シナリオが描きやすいため

4つ目の理由は、「次の投資シナリオが描きやすいため」です。例えば、10万円の投資資金があったとして、1万円の損失を負ったら損切りするというルールを立てたとしましょう。この場合、1回の取引で負う損失は最大1万円に限定されるため、仮に負けても「残りの9万円でどのように戦っていこうか」と次の取引シナリオをすぐに描けます。しかし、損失を限定していない場合、次の取引時には投資資金がいくら残るのか分かりません。そうなると、次の投資シナリオは描きにくくなります。

損切りの目安の考え方

損切りがFX取引をする際に重要である、ということまではわかりましたが、一体どのくらいを目安に損切りをすれば良いのかも悩みどころです。ある程度の目安を知っていれば、FX取引で悩んだ時も、損切りに踏み切れることもあるでしょう。こちらでは損切りする目安について解説します。

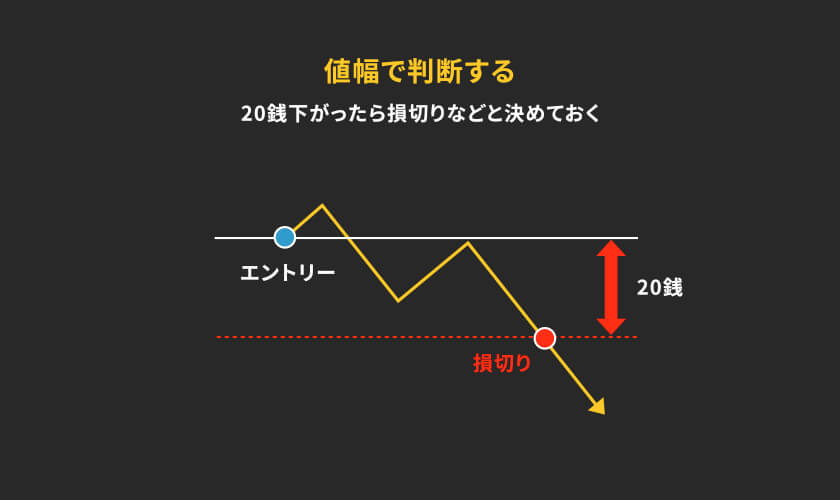

値幅で判断する

損切りするルールは、値幅で判断することも可能です。値幅とは、「新規注文時の価格から動いたレートの数値」のことです。つまり、相場の上がり、または下がりの幅のことであり、「値開き」ともいいます。1ドル140円のときに買いポジションを持った時、20銭下がったら損切りなどと決めてしまいます。135円までなどとキリの良い数字でルール化するのも、わかりやすくおすすめです。

値幅設定には正解はありません。そのため、どこまで逆行に耐えるかどうかは、手法や戦略により変わります。ただし、損失が拡大しすぎないことを想定した「損切りライン」を決めておくことが重要です。具体的な数字が出しにくいという場合は、「直近安値」や「注文時の価格から5%下がったレート」などの決め方を参考にすると良いでしょう。

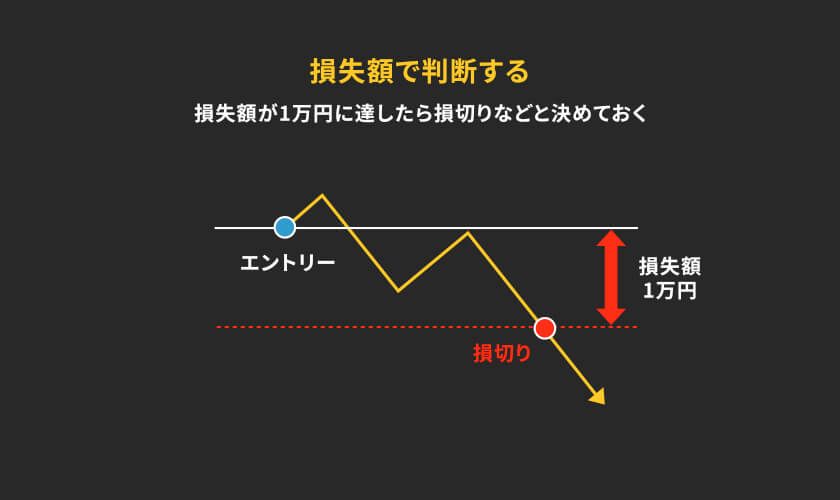

損失額で判断する

初心者の人にとって損切りしやすい目安の一つが、損失額の判断です。例えば取引をするうえで、新規で買い注文を発注後、「損失額が1万円に達したら損切り」などと、具体的な損失額を決めておくのも良いでしょう。金額が明確になることで、損切りの決断をしやすくなります。

しかし、具体的に損切りラインの数字を決めても、「もう少し待てば相場が戻るかも」などと期待してしまうこともあるかもしれません。損切りをする際には、含み損がこの金額までになったら損切りをするというルールを守ることが重要です。

また、「資金に対して〇%の含み損になった時点で損切り」という考え方もできます。これなら色々な取引においてもルールを統一できるため、わかりやすいでしょう。

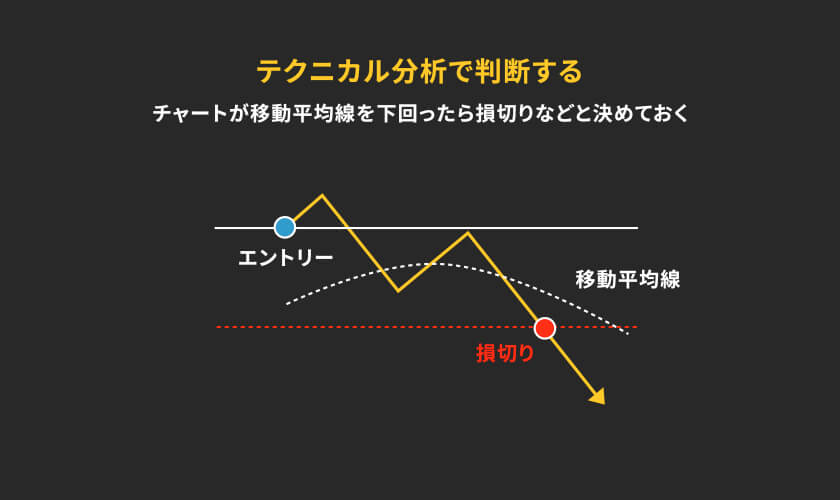

テクニカル分析で判断する

テクニカル分析を使って、損切りするかどうかを判断するのも良いでしょう。移動平均線を使う場合に、「チャートがラインを下回ったら、もしくは上回ったら損切りをする」という方法です。ただし、テクニカル分析を使うと発生する「だまし」には注意が必要です。だましとは、テクニカル分析の売買サインと反対の値動きをする事を言います。だましはテクニカル分析ではよく起こります。

テクニカル分析を利用して損切りをする際には、このだましにあったからといって感情的にならないように次の取引をすることも重要です。

トレードスタイル別に見た損切り幅の目安

FXにはトレードスタイルがあり、それぞれ損切り幅の目安が違います。気になるトレードスタイルがあっても、損切り幅の目安を認識できていないと損失を生んでしまうことがあります。そこでここでは、スキャルピング、デイトレード、スイングトレードなどの場合の損切り幅の目安について解説します。

| トレード手法 | 取引時間 |

|---|---|

| スキャルピング | 数秒~数分 |

| デイトレード | 数時間~1日 |

| スイングトレード | 数日~数週間 |

| 長期トレード | 数週間~数年 |

スキャルピングの場合

取引時間が数秒~数分のスキャルピングを行う場合、損切り幅は「10pips以内」に設定しましょう。スキャルピングは利益確定の幅も5pips~10pipsと少ないのが特徴です。損切りが遅れると、利益が全く出ないという状況になりかねないので、躊躇なく損切りしていきましょう。

デイトレードの場合

取引時間が数時間~1日のデイトレードを行う場合、損切り幅は「30pips以内」に設定しましょう。デイトレードで損切り幅を10pips以内に設定すると、すぐに損切りラインに達してしまいます。そのため、デイトレードを行う場合は、損切り幅を浅くし過ぎないように注意しましょう。

スイングトレードの場合

取引時間が数日~数週間のスイングトレードを行う場合、損切り幅は「100pips以内」に設定しましょう。スイングトレードでは、大きなトレンドを狙っていくのですが、トレンドの波が大きい分、調整局面も大きくなります。そのため、大きな調整局面にも耐えられるような損切り幅を設定しておく必要があります。

長期トレードの場合

取引時間が数週間~数年の長期トレードを行う場合、損切り幅は「100pips以上」に設定しておきましょう。特に数年間ポジションを保有するつもりならば300pips~500pipsの損失にも耐えられるように設定しておく必要があります。

損切りの5つのやり方

先述した通り、損切りをするにはルールを決めて取引をすることが大切です。そのためには自動予約を入れておくことが原則です。夜を越す取引の場合、寝ている間に損切り価格になってしまうこともありえます。

このような急激な変動があった場合でも、自動予約であれば手動でできない部分をしっかりカバーできます。ここでは、どのような予約方法があるのかを解説していきましょう。

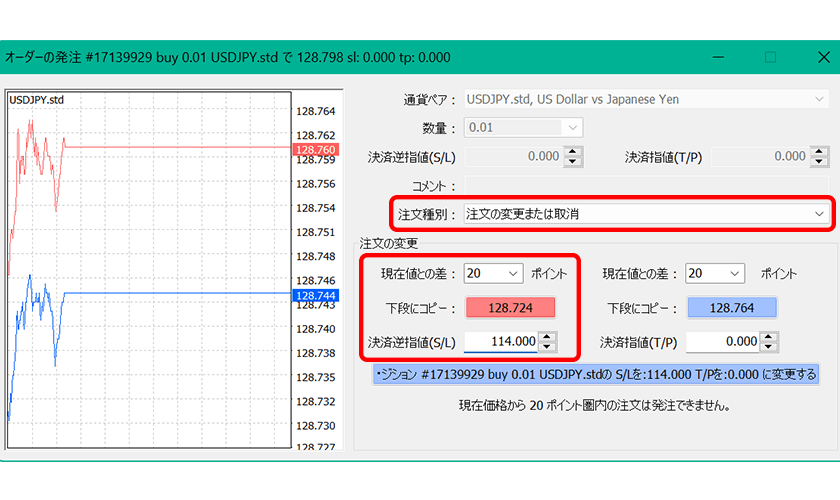

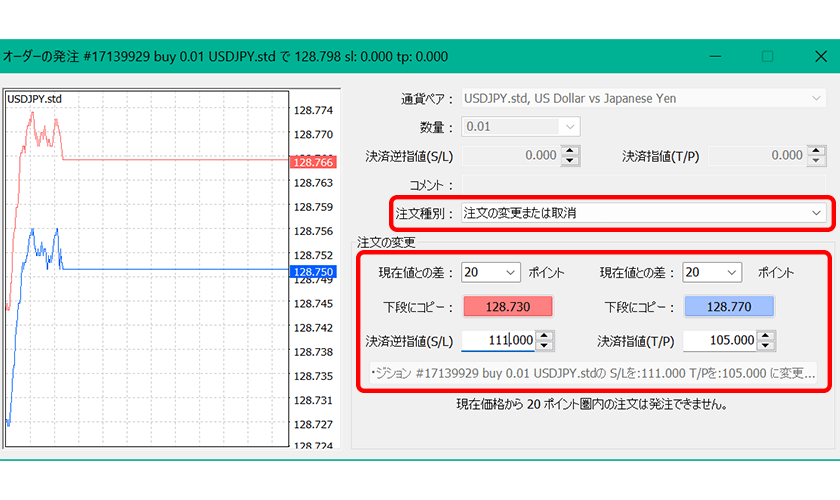

1.逆指値注文

逆指値注文は「ストップ注文」とも呼び、損失を防ぐための注文方法です。逆指値注文は、現在のレートよりも不利なレートを指定し発注する注文方法で、不利になったら決済されます。そもそも、損切りとは含み損が増えていき決済するという、今よりも不利な状態で決済されるため、逆指値となります。

現在保有しているポジションで損切りの逆指値を設定する場合は、新規の発注方法とは異なります。注文種別を「注文の変更または取消」とし、買いで入った場合は、逆指値欄に現在より安い損切り用の値段を入れます。例えばドル(USD)を114円で損切りしたいとしたら、そのまま114円を入力するだけです。実際に114円にまで下がったら、売り注文が執行される仕組みです。売りから入った場合はその逆で、114円に上がった時点で買い注文が執行されます。

逆指値注文について詳しくはこちらをご参考ください

>成行注文・指値注文・逆指値注文とは?特徴や使い方のコツを徹底解説!

2.OCO注文

OCO注文とは「One Cancels the Other」を略した注文方法です。指値と逆指値の決済を同時にセットし、相場がどちらに動いても対応できるようにします。「利益確定もしくは損切り」の決済注文を出すことができるのが特徴です。

保有ポジションに対してOCO注文の設定をした場合、相場が予想どおりに進めば利益確定となり、反対に逆行した場合には損切りを自動的に行ってくれるシステムです。どちらかの決済が執行された時、もう一つの決済注文はキャンセルとなります。

ドル円(USDJPY)が1ドル=108円の時に、「105円まで下がったら買いたいし、逆に111円まで上がるなら売りたい」などという時に役立ちます。損切りもしたい、利益確定も逃したくない、という方のニーズに答える注文方法であり、MT4では、新規の発注にOCOを加えることも可能です。

OCO注文について詳しくはこちらをご参考ください

>OCO注文とは?注文方法やコツ、IFD注文との違いについても徹底解説!

3.IFD注文

IFD注文は「IF-Done」を略したもので、「イフダン」と読みます。IFD注文は、新規の注文と決済の注文を同時に行う方法で、「新規取引+利益確定」もしくは、「新規取引+損切り」の値段を設定しておけるのがポイントです。

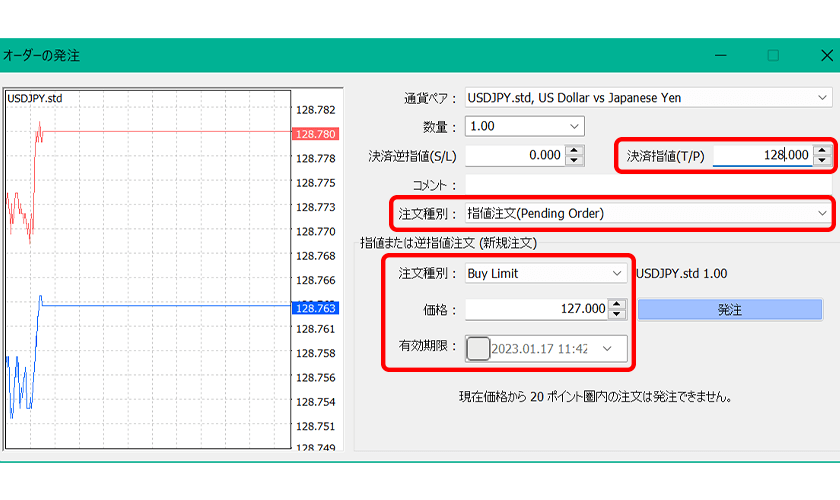

注文した時点で指値か逆指値かの決済方法を選び、逆指値なら損切りとして、指値なら利益確定として機能します。画面にある中央の注文種別を「指値注文」にすると、下段の表示が開くので、エントリー用の注文種別と価格を入力します。上段の逆指値欄には損切り価格を入れてください。

エントリーと同時に設定ができるので、手間が減り注文しやすくなっています。逆指値注文を忙しくてうっかり忘れてしまったという事態は防ぐことができるでしょう。

IFD注文について詳しくはこちらをご参考ください

>IFD注文とは?マスターすればローリスク・ハイリターンな取引が可能に!

4.IFO注文

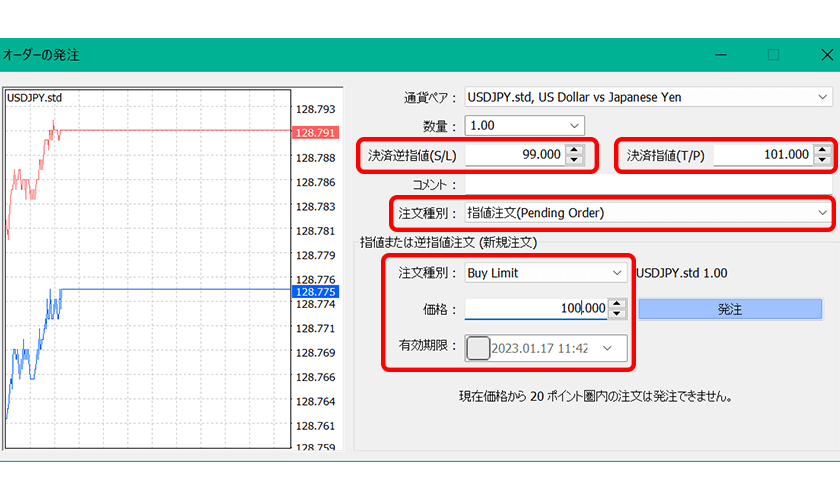

IFO注文は、IFDとOCOを合体させたような注文方法なのがポイントです。指値と逆指値を同時にセットし、新規取引に加えて利益確定または損切りもすべて同時に発注します。どちらかが執行されたら、自動的にもう片方はキャンセルされ、一連の注文予約が終了する仕組みです。一度設定さえすれば忙しい方でも、自分が設定した価格で自動的に取引できるのが魅力といえるでしょう。

仮に現在レートが101円だとします。「もし100円になったら新規で買いたい。しかしその後、レートが上がって101円になったら売って利益確定したい。逆に下がって99円になった場合は損切りをしたい」というケースでも、これらの注文をセットで出しておくことができるので便利です。

IFD注文について詳しくはこちらをご参考ください

>IFO注文とは?その特徴と実践に活かせる使い方について解説します

5.トレール注文

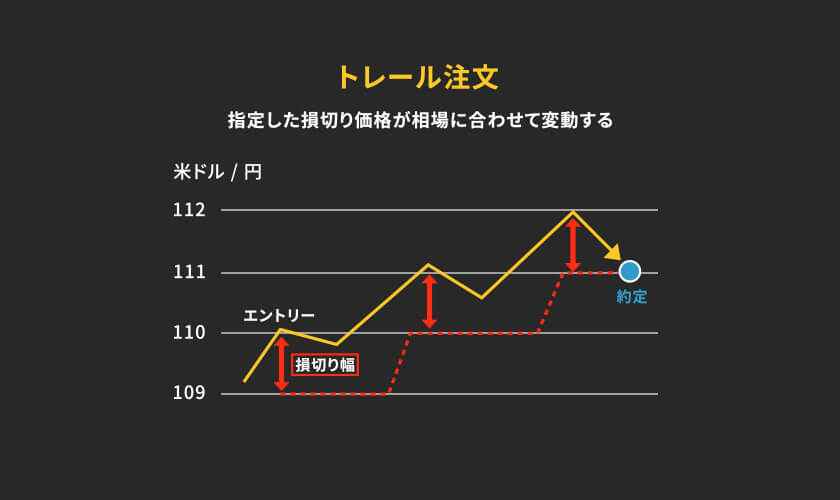

トレール注文は、指定した損切り価格が相場に合わせて変動する特徴があります。レートが上昇すると、逆指値注文の値も上昇していく注文方法です。わかりやすくいうと、逆指値がレートについていくイメージです。

例えば、110円でドル(USD)を買い、損切りラインを109円にしたとします。期待通りに相場が上がり、112円になった場合には、損切りラインを111円などに自動で上げてくれるシステムです。その後、相場が下がり111円になったところで、売り注文が執行されます。

トレール注文には、相場がトレーダーに有利な動きを見せたら利益にもなる、という魅力があります。もちろん最初に109円まで相場が下がった場合は、最初に決めた通り109円で損切りをしてくれるので安心です。

トレール注文について詳しくはこちらをご参考ください

>トレール注文とは?具体的な使い方や上手く使うコツなどを徹底解説!

損失をできるだけ少なくするためにできる7つのこと

FXでは大きな利益を出すことに注目しがちですが、やはり損失をいかに最小にとどめるかということも重要です。そのためには、損失をできるだけ小さくするためにできることを知り、実践で試してみるのが良いでしょう。

こちらでは初心者の方が知りたい、損失をできるだけ小さくするためにするべき7つのことをご紹介していきます。

1.利益を狙うことより損失を抑えることを意識

FX取引では、どんなに成功している人でも勝ちと負けを経験しています。このトレードを繰り返しながら、トレーダーは最終的にプラスを目指していきます。

ジョージ・ソロスという著名な投資家の「まずは生き残れ、儲けるのはそれからだ」という言葉があるように、まずは損失を最小限に抑えて資金を守り、コツコツと利益を生み出していくということがFX取引では重要です。初心者の方は大きな利益を狙いにいくよりも、損失を最小限にすることを意識すると良いでしょう。

2.自分の損切りルールを制定する

先述したように、FX取引で損失を抑えるためには、自分で損切りルールをしっかり決めることが重要です。大体このくらいの値になったら損切りする、というルールを決めておけば、迷いなく決断しやすいでしょう。

また、自分で決めたマイルールを守ることに意味があります。実際に取引で損失が大きくなっていくと「もう少し待てば相場が回復するかもしれない」と待ちたくなってしまうことがあります。しかし、この迷いが大きな損失を生んでしまうことになりかねないので、決めた値で損切りするようにしましょう。

3.大きなポジションを持たない

FX取引をする際に、大きなポジションを持たないということも損失を抑えるコツです。立てるポジションは大きいほど利益を出せる可能性は高まりますが、一方で大きな損失を生む可能性もあります。

リスク回避のために損切りシステムがありますが、初心者の方だとパフォーマンスが安定しないことも考えられます。コントロールが上手くいかない場合だと、資金管理を上手にすることができないでしょう。最初は小さなポジションを保有し、実際に取引をしてみながら経験を積んでいくことがおすすめです。

4.ハイリスクな取引をしない(レバレッジはかけすぎない)

初心者の方はレバレッジのかけすぎにも注意が必要です。特に海外FXではハイレバレッジの取引が魅力で、自己資金よりも大きな金額で取引することができます。少ない資金で大きな利益を狙いにいけるのが海外FXの醍醐味でもあります。

しかし、初心者のうちはハイリスクな取引をできるだけ控え、コツコツと取引経験を積むのが良いでしょう。1,000円での取引の場合、レバレッジが0なら1,000円の損失ですみますが、国内レバレッジなら2万5,000円、海外レバレッジで1,000倍かけたら100万円の損失になってしまいます。

5.トレード記録を付けておく

損切りをしていくうちに、自分でルールの改善をしていくことも必要とされます。その改善のためにも、トレード記録を付けておくことが重要です。トレード記録は、取引の記録のことです。主に以下のことを記録するのが良いでしょう。

・通貨ペア

・取引数量

・エントリーの日時

・エントリーの根拠

・損切りの設定

・決済した日時

・決済した根拠

・決済した価格

・取引の損益

・決済後の相場の動き

・改善点や反省点

もちろん数値などの改善は大事ですが、なぜその数値で改善しようと思ったかなどの根拠も大切です。そもそも、「数値は適正だったか」、「失敗した取引に共通項はあったのか」なども抑えておくと次に繋がるでしょう。

6.色々な通貨に手を出さない

損失を生み出さないためには、色々な通貨ペアに手を出さないことも大切です。国内FX会社では20~30種類、海外FX会社だと数十~数百種類以上の取引が可能ですが、取引する通貨ペアが多ければ多いほどチェックする手間も時間も要します。

マイナー通貨の取引をする際には、しっかりした分析ができないまま損失を出してしまうこともあります。まずは1~2種類の通貨ペアで取引をし、相場と損切りの関係性に慣れるところから始めましょう。

7.ルールが適切か定期的に見直す

作ったルールはある程度使い続け、それが本当に適正かどうかを見極める必要があります。しかし、どこかで有効性をしっかり検証しないと、損失を生んでしまうこともあります。

「勝率と損益のバランス」や、「どんな場面で損切りを実行し、どのような利益を生んだかをしっかり確認すること」が重要です。損切りの幅が大きい場合は無駄な損失が出ることがあり、小さい場合は無駄な損切りをしていることがあります。

週末、月末など、わかりやすい日に見直し期間を決め、定期的に適正な値をルールに採用していくのが良いでしょう。

まとめ

今回はFXをするうえで重要となる「損切り」について、解説しました。「損切りの基本的な知識」や、「重要と言われている理由」、また、「トレードスタイル別に見た損切りの目安の考え方」を知ることで、損切りの意味を理解し実際の取引に役立ててみてください。その際には、大きな損失を生まないためにも、しっかり損切りをルール化し守ることがカギとなることを意識してみましょう。

今回記載した「損切りの5つのやり方」や「損失をできるだけ少なくするためにできる7つのこと」なども参考にしながら、取引に慣れてみてはいかがでしょうか。